Fonds souverain

Un fonds souverain (sovereign wealth fund en anglais), ou fonds d'État, est un fonds de placements financiers (actions, obligations, etc.) détenu par un État. Les fonds souverains gèrent l'épargne nationale et l'investissent dans des placements variés (actions, obligations, immobilier, etc.).

Dans une acception restreinte, ils désignent spécifiquement « les avoirs des États en monnaie étrangère »[1]. Dans une acception plus large, ils désignent tous les fonds d'investissement détenus par un État[2].

En 2014, leur nombre est estimé à 73 dans le monde[3].

Introduction

Les fonds souverains ne sont ni des fonds de pension publics, ni des réserves de liquidités. Ce sont des fonds d'investissement, détenus par des États et financés pour la plupart par des excédents de l’activité économique du pays. Leur objectif est de faire fructifier des surplus de revenus pour en recueillir les bénéfices dans un futur plus ou moins lointain. Ces fonds suscitent des craintes pour bon nombre de raisons. Certains d'entre eux peuvent manquer de transparence, d'autres peuvent prendre des parts d'une entreprise dans un but qui peut être politique. D’autres encore peuvent avoir un poids entraînant une forte influence sur le marché.

Certaines de ces participations ont fait naître des craintes dans les pays occidentaux. Aux États-Unis, la compagnie pétrolière Unocal a fait l'objet d'une tentative d'OPA en août 2005 de la part de l'entreprise publique chinoise CNOOC. Les autorités américaines ont tenté d'empêcher la transaction, au motif qu'elle était un risque pour la sécurité nationale. La CNOOC a alors abandonné le rapprochement. En mai 2006, c'est l'entreprise publique Dubai Ports World qui a dû faire machine arrière, après le rachat au groupe maritime anglais P&O de six ports de la côte Est des États-Unis. Là encore, les pressions du Congrès américain ont poussé l'entreprise publique à annuler le rachat. Au même moment, des rumeurs d'OPA du géant gazier Gazprom sur la compagnie Centrica ont poussé le ministre du Commerce britannique à déclarer son intention de suivre de très près le dossier et de s'opposer par la voie juridique si cela s'avérait nécessaire.

Définitions générales

Définition du Fonds monétaire international

Les fonds souverains, ou sovereign wealth funds, sont des fonds publics d'investissement définis par le Fonds monétaire international comme appartenant à des administrations publiques et répondant aux trois critères ci-dessous :

- ils sont gérés ou contrôlés par un gouvernement national ;

- ils gèrent des actifs financiers dans une logique de plus ou moins long terme ;

- leur politique d'investissement vise à atteindre des objectifs macroéconomiques précis, comme l'épargne inter-générationnelle, la diversification du PIB national ou le lissage de l'activité[4].

Cette liste n'est cependant pas exhaustive. Il est tout à fait possible d'ajouter d'autres critères à ceux retenus par le FMI :

- ils ont généralement peu d'objectifs de résultats prédéfinis (ou alors à très long terme) et empruntent peu. L'emprunt est même interdit pour un certain nombre de fonds souverains ;

- ils investissent l'excédent de liquidités du pays, les réserves officielles étant gérées par les banques centrales ;

- ils investissent pour un bon nombre d'entre eux massivement dans des actifs étrangers. À l'exception du fonds malais Khazanah National Berhad ou du Fonds stratégique d’investissement français, les fonds souverains investissent à l'international, avec pour volonté une diversification du portefeuille.

Historique

Le premier fonds souverain créé, le Koweit Investment Board, a été le fonds du Koweït en 1953[5]. Il gère en 2009 entre $200 et $250 milliards d'excédents liés à l'exportation de pétrole. Sa création fut suivie, en 1956, du Kiribati Revenue Equalisation Reserve Fund qui gère aujourd'hui $630 millions[6], soit 7 fois le PIB de l'archipel. Ils se développent fortement depuis quelques années[7]. L’activité des fonds souverains remonte donc à plus d’un demi-siècle, même si celle-ci est restée anecdotique sur le plan international pendant tout le XXe siècle.

L'attention soudaine que les fonds souverains suscitent s'explique donc par trois facteurs :

- la croissance soutenue des actifs sous gestion qu’ils possèdent (la plupart des études sur le sujet s’accordent sur un chiffre supérieur à $3 000 milliards en 2009) dont les analyses montrent une tendance au maintien malgré la crise, voire une accélération de cette croissance.

- la très grande largeur du spectre d’investissement dans les sociétés cotées étrangères, au point de voir des prises de participations permettant l’accès aux conseils d’administration de ces sociétés.

- la création de nouveaux fonds dans des pays émergents (Brésil, Libye, Venezuela, etc.) ou plus traditionnels (Russie, Chine) qui s’appuient sur des exportations de matières premières fortement rémunératrices ou des balances commerciales largement excédentaires. Ces nouveaux fonds constituent des arguments pour des acteurs publics jusqu’à présent peu en vue sur la scène économique internationale.

On distingue donc trois vagues d’apparitions des fonds souverains :

La première est la génération historique, et commence avec la création en 1953 du fonds koweïtien KIB (Koweit Investment Board). Ce sont des fonds situés dans la région du golfe Persique, en Norvège et au Canada, et qui ont fortement profité des exportations d’hydrocarbures, grâce à une demande toujours plus croissante. Ce sont aussi les fonds Temasek (1974) et GIC (1981) qui ont fait fructifier les excédents commerciaux de Singapour. Leurs stratégies d’investissement ont été pendant de nombreuses années limitées aux bons du Trésor américain ou à l’investissement dans les entreprises nationales ou locales.

La deuxième vague est plus récente et concerne pour la première fois des pays déjà présents dans les grands échanges internationaux. Avec la création des fonds chinois et russes, notamment, naît l’inquiétude toute récente de la possibilité pour un État émergent de prendre le contrôle d’une entreprise étrangère. Ces entités ont très peu de données historiques, et sont plutôt opaques, ce qui vient accroître les craintes les concernant.

La troisième génération est encore passablement à venir. Ces fonds feront de leurs pays des nouvelles puissances. Encore considérés aujourd’hui comme émergents, ces États profiteront de leurs excédents commerciaux pour soutenir leurs économies en soutenant les investissements des entreprises locales dans le marché intérieur ou à l’international. C’est le cas de pays comme le Sénégal, Brésil, l’Algérie, le Venezuela ou l’Arabie saoudite.

Ressources

Les fonds souverains tirent leurs ressources des réserves des banques centrales (Chine), des réserves pour les retraites (Norvège) ou des fonds tirés de l'exploitation de matières premières (Norvège, Russie, Qatar). Les fonds alimentés par l'exportation de pétrole représentent deux tiers des montants gérés par ces fonds[5].

Les principaux fonds souverains en matière d’actifs sous gestion sont le résultat d’un excédent de liquidités lié à une forte demande en hydrocarbures ou métaux précieux. On les appelle parfois fonds « matières premières ». C’est le cas notamment des fonds du Golfe (Émirats arabes unis, Arabie saoudite, Koweït…). Leurs apparitions sont liées au fait que ces réserves ne sont pas inépuisables et l’on peut remarquer que la plupart des grands pays exportateurs de pétrole ont leurs propres fonds souverains. Pour ces pays, la majeure partie des revenus est réalisée via des entreprises d’exploitation publiques ou bien une taxation des profits liés à l’exploitation pétrolière. La rente minière permet également à des pays comme la Russie ou le Chili d'avoir leurs fonds souverains.

D’autres fonds sont issus des excédents budgétaires liés aux exportations. La balance commerciale, largement en leur faveur, fait rentrer de grandes quantités de devises, mais rend également le pays dépendant d’une consommation extérieure. C’est le cas notamment des fonds chinois CIC (China Investment Corporation), et SAFE (State Administration of Foreign Exchange) investment et singapourien GIC (Government of Singapore Investment Corporation).

Il existe également des fonds issus des excédents budgétaires liés à une fiscalité et des cotisations aux retraites importantes ou bien encore des ventes d’actifs ou des privatisations. Ces fonds sont principalement localisés en Océanie (Nouvelle-Zélande, Australie) ou en Asie du Sud-Est (Malaisie, Thaïlande, Viêt Nam). On peut également citer dans cette catégorie le fonds de réserve des retraites français.

Les fonds matières premières représentent actuellement les deux tiers des actifs sous gestion. Selon l’IFSL (International Financial Services, London), les fonds hors matières premières devraient pourtant inverser cette tendance, au point de représenter plus de la moitié des actifs sous gestion d’ici 2015.

Origines géographiques

D’un point de vue géographique, plus de la moitié des actifs gérés par les fonds d’État proviennent du Moyen-Orient. Grâce à leurs sous-sols riches en hydrocarbures, les pays du Golfe ont emmagasiné au cours des dernières décennies des quantités importantes de capitaux. L’Asie occupe la deuxième place avec plus du quart des actifs, grâce à la Chine et Singapour. Leurs balances commerciales extérieures largement excédentaires ont fait de leurs fonds souverains des investisseurs de premier plan. La présence de l’Europe au sein des pays dotés de fonds souverains est uniquement due à la Norvège et à la Russie. Cette répartition du secteur devrait cependant changer rapidement d’ici quelques années. Les gains effectués grâce aux exportations d’hydrocarbures ont une croissance plus faible et les pays du Golfe subissent le ralentissement économique car ils sont entièrement dépendants des pays occidentaux. La Chine, pour sa part, continue de connaître une croissance forte, et malgré la crise, ses exportations, beaucoup plus diversifiées et très compétitives, continuent d’approvisionner la banque centrale chinoise en devises.

Profils d'investissement

Chaque fonds souverain a son propre profil d’investisseur. Ces profils sont extrêmement diversifiés en fonction du pays, de la volonté de l’État, des contraintes économiques du pays ou bien tout simplement des fonds dont il dispose. On peut classer et distinguer les fonds souverains entre eux en fonction des rôles qui leur sont attribués, des règles qu’on leur fixe, des optiques de performances et des buts de l’État ou du gouvernement.

À chaque fond, son objectif

L’objectif commun de tous ces fonds est de transférer de la richesse aux générations suivantes. Mais tous les fonds n’ont pas les mêmes besoins ni les mêmes horizons d’investissement. Les objectifs des fonds souverains peuvent donc être très différents :

- les fonds de stabilisation ont pour but de protéger le pays (et l’État) contre les baisses potentielles de revenus liées aux exportations de matières premières. Ces ressources à forte volatilité peuvent financer des dépenses publiques établies sur plusieurs années. L’objectif est donc de stabiliser ces revenus à travers des produits dérivés de couvertures sur les marchés financiers afin de subvenir aux besoins du pays. Les fonds peuvent ainsi résorber les pertes liées aux chutes de cours grâce à des instruments décorellés des marchés et ainsi produire un revenu pérenne et stable.

- les fonds de constitution d’épargne intergénérationnelle doivent assurer la pérennisation des capitaux issus des exportations minières et réaliser une épargne à destination des futures générations. Les matières premières étant non renouvelables, les États dont l’exploitation tient une part importante de l’économie doivent donc anticiper l’épuisement de leurs réserves afin de subvenir aux besoins des générations futures. L'épargne a alors un effet à la fois préventif (en neutralisant la rente aujourd'hui) et palliatif (pour demain) sur la maladie hollandaise.

- les fonds de financement de retraites sont mis en place dans certains pays où un vieillissement avéré de la population va vraisemblablement nuire à l’économie locale et nationale. Pour pallier le risque de défaut de paiement des systèmes de cotisation des retraites par répartition, ces fonds engrangent et investissent des revenus financiers pendant que les données démographiques le permettent. Ils participeront ensuite au financement de ces retraites à partir du moment où les finances du régime actuel n’y suffiront plus. Ces fonds sont similaires aux fonds de pension à une différence près : les salariés ne cotisent pas au financement des fonds et, en retour, les fonds n’ont pas d’engagements de financement explicite des retraites. L’estimation des besoins futurs des caisses de retraites fixe les performances à réaliser pour ces fonds.

- les fonds d’optimisation, comme leur nom l’indique, doivent optimiser les profits des réserves de liquidités du pays. Ces réserves de change sont en partie utilisées dans le cadre de la protection des transactions en cours contre les taux de change ou de la politique monétaire du pays. Elles doivent en effet subvenir à l’ensemble des obligations financières extérieures à court terme ou l’équivalent d’un trimestre d’importations. Une partie des réserves de change doit donc être garantie et placée dans des actifs sans risque. La partie excédentaire peut, quant à elle, être placée dans un fonds qui va investir dans des actifs plus risqués. Le but est d’optimiser le rendement global des réserves de change. Il est important de noter que ce transfert a un coût pour le fonds souverain. Par exemple, lorsque la banque centrale chinoise reçoit des bons du Trésor américain, le taux de l’obligation va représenter un point mort que le fonds CIC va devoir dépasser pour gagner de l’argent.

- les fonds de développement ont pour objectif de permettre au pays de diversifier son économie en finançant les grands projets industriels, économiques ou touristiques. L’objectif est, à terme, de permettre le développement du pays dans de nouveaux secteurs desquels ils sont dépendants et permettre une diversification des revenus. Ils vont ainsi générer une croissance stable et par exemple indépendante des exportations minières ou réduire les dépendances agro-alimentaires, énergétiques, environnementales ou technologiques du pays.

De tels objectifs peuvent évoluer avec le temps, se rejoindre, se combiner, voire coexister. Il n’est pas impossible de voir un fonds à l’origine prévu pour stabiliser les revenus du pays muter en un fonds de financement des retraites ou de développement des infrastructures du pays.

On a donc pour les fonds souverains deux types de profils :

- l’un est politique et va représenter l’État et ses intérêts économiques ;

- l’autre est financier et va diversifier ses revenus et assurer tout ou partie des besoins financiers du pays.

Dans le monde: plusieurs objectifs, plusieurs pouvoirs, plusieurs fonds

On remarque également que certains pays possèdent plusieurs fonds souverains. Certains veulent viser plusieurs des objectifs cités. D’autres font la séparation entre le marché intérieur et les investissements à l’international.

Émirats arabes unis

Les Émirats arabes unis comptent près de huit fonds souverains connus. Certains sont liés à l’émir d’Abu Dhabi (Abu Dhabi Investment Authority, Mubadala), d’autres à celui de Dubaï (Investment Corporation of Dubai). Les principaux ont un objectif d’investissement semblable à ceux décrits plus hauts. ADIA vise l’épargne intergénérationnelle, Mubadala a pour but de diversifier et développer l’activité économique de l’Émirat. D’autres, plus petits, sont spécialisés dans des secteurs déterminés, comme par exemple la culture ou l'immobilier avec des projets divers (centre culturelle au Maroc, réaménagement en Jordanie, etc.[8]). Le fonds ATIC (Advanced Technology Investment Company) est spécialisé dans le développement technologique à travers des investissements stratégiques dans les nouvelles technologies. Le but est de permettre à long terme des développements économiques et sociaux pour l’émirat dans ce secteur en expansion.

Norvège

La Norvège, quant à elle, détient deux fonds souverains. Le Government Pension Fund-Global et le Government Pension Fund-Norway. Si le premier investit dans une myriade d’entreprises hors Scandinavie, le second se concentre sur les entreprises locales et vient soutenir l’économie de la Norvège, du Danemark et de la Suède. La séparation géographique n’est cependant qu’une conséquence des choix du gouvernement norvégien. L’un doit subvenir aux besoins de financement sociaux futurs tandis que l’autre vient développer l’activité économique du pays.

Singapour

Le modèle norvégien est à distinguer des deux fonds souverains singapouriens. Le fonds GIC (Government of Singapore Investment Corporation) et le fonds Temasek investissent tous deux à l’étranger. Néanmoins, le second fonds fut à l’origine un conglomérat gérant principalement ses participations dans les entreprises locales, avant de s’investir à l’international. La principale différence entre les deux fonds vient désormais des ressources. GIC est alimenté par les excédents budgétaires de l’île, tandis que Temasek ne bénéficie d’aucun approvisionnement extérieur.

Chine

À mi-chemin entre le modèle singapourien et le modèle émirati se trouve la Chine. Les deux principaux fonds, SAFE et CIC, ont des points communs respectivement avec les fonds GIC et Temasek. En revanche, la Chine possède d’autres fonds souverains, moins importants, et aux missions plus précises. Le fonds China – Africa development fund participe à des financements de projets économiques entre le continent africain et la Chine.

Suisse

Concernant la Suisse, selon Thomas Jordan (en), président de la Banque Nationale Suisse (BNS), en 2016 les excédents de fonds de la BNS viennent d'une hausse de la masse monétaire et non de bénéfices comme la Norvège ou d'excédent budgétaire comme Singapour et ne justifient donc pas la création d'un fonds souverain[9]. Pour lui, la constitution d’un tel fonds est peu probable car elle supposerait que la Suisse émette des obligations d’Etat pour des centaines de milliards ou qu’elle emprunte cet argent à la BNS, ce qui irait à l’encontre de sa politique de lutte contre l’endettement, et s’opposerait à la loi qui interdit à la BNS de financer l’État. Quant au rendement de ce fond, il serait selon lui insuffisant à couvrir les risques de change et provoquerait une appréciation du franc[9]. En 2017, le parti socialiste suisse a proposé au parlement la création d'un tel fonds qui alimenterait la caisse de retraite de l'Assurance-vieillesse et survivants[10].

Stratégies d'investissement

Les différents fonds utilisent des méthodes d'investissement variables. Certains, tel le fonds norvégien, refusent de prendre des parts importantes du capital des entreprises étrangères. À l'inverse, d'autres sont plus activistes et recherchent surtout des parts importantes, à l'image du fonds de Singapour ou des fonds chinois qui ont envisagé de prendre des parts dans Blackstone ou Bear Stearns. Les degrés de transparence sont, eux aussi, très variables : celui du fonds norvégien ou de Temasek Holdings à Singapour tranchent ainsi avec l'opacité de la gestion de la China Investment Corporation[11].

De manière générale, les fonds souverains ont un objectif pouvant se situer entre l’investissement privé à long terme et la vision stratégique. L’économiste Christopher Balding, de l’université Irvine de Californie, à travers une analyse de portefeuille des fonds souverains, n’a pu mettre en évidence le moindre agissement montrant que les fonds souverains aient pu obéir jusqu’à présent à une autre logique que celle d’investisseurs rationnels[12]. La plupart des fonds choisissent une politique de répartition diversifiée des capitaux investis afin d’en maximiser la rentabilité. Cette allocation se décide en fonction d’une prise de risque définie à la fois par l’objectif du fonds, l’horizon d’investissement, les éventuelles règles d’éthique préétablies et d’autres contraintes éventuelles.

La diversification permet aux gérants d’investir dans des classes d’actifs plus risquées mais plus rentables que des obligations d’État. Les autres obligations, actions, produits dérivés, actifs immobiliers sont autant de possibilités pour ces investisseurs d’augmenter les gains potentiels. Investir dans les pays émergents ou dans d’autres fonds d’investissements sont autant d’options où la prise de risque est plus importante mais où les gains attendus sont nettement supérieurs aux dettes publiques des pays développés.

La part du risque dans la stratégie du fonds varie d’un fonds à l’autre. Elle est plus faible pour un fonds recherchant la stabilisation (besoin de sécurité, de liquidités, de stabilité des prix). Elle est un peu plus forte pour un fonds d’épargne intergénérationnelle qui vise une performance sur le long terme. Elle est encore plus forte pour un fonds de développement qui sert à financer les projets économiques et industriels et où le rendement exigé est plus important. Les fonds de financement de retraite, quant à eux, vont avoir un profil de risque proche de celui du fonds d’épargne. Mais à mesure que les échéances vont se rapprocher, le fonds aura moins de flexibilité dans ses allocations et va devoir réduire son risque afin de garantir le capital nécessaire.

Du point de vue des actifs ciblés, les bons du Trésor américain ont longtemps représenté le premier investissement des fonds souverains. Le premier fonds historique, KIA (Koweït), a pendant longtemps largement investi dans les obligations d’État américaines avant de s’ouvrir à d’autres actifs.

Répartition sectorielle des investissements

Les fonds souverains investissent désormais massivement dans les entreprises cotées. D’un point de vue sectoriel, le secteur financier a reçu le plus d’investissement de fonds, loin devant l’immobilier et l’énergie. Il convient cependant de mettre ce fait en lien avec les nombreux plans de soutiens aux banques qu’a connu le secteur pendant la crise de 2008 et les nombreux sauvetages réalisés en Amérique et en Europe.

Les entreprises non cotées peuvent également être les cibles des fonds souverains. Peu courant, cette pratique peut se faire davantage par l’intermédiaire de fonds de capital investissement. Les fonds souverains investissent dans ces derniers qui peuvent par exemple soutenir l’activité économique d’une PME ayant un fort potentiel de croissance. Les produits dérivés peuvent être utilisés pour couvrir les pertes éventuelles liées à une dépréciation de certaines matières premières dont le pays est exportateur. Ce type de protection permet au fonds de garantir un budget stable pour le financement des projets dans le pays.

Le Royaume-Uni, première cible des fonds souverains en Europe

Les fonds souverains investissent essentiellement en Asie, en Europe et aux États-Unis. On estime à plus de 60 % les investissements en valeur réalisés dans les pays de l’OCDE, dont plus de la moitié aux États-Unis[13]. Cela est en partie dû aux sauvetages spectaculaires effectués dans le secteur financier. En Europe, le Royaume-Uni est la première cible des fonds souverains, loin devant la France et l’Allemagne.

Cependant, les pertes qu’ont connues les investisseurs dans les banques britanniques depuis le début de la crise ont détourné les fonds souverains vers des entreprises plus traditionnelles comme les industrielles allemandes. La dernière grande transaction en date, qui fait suite à la fusion de Volkswagen avec Porsche, a vu le fonds du Qatar QIA investir 7 milliards € dans le nouveau groupe, portant ainsi sa participation à environ 20 % du capital. Cette opération fait suite à celle du fonds ADIA sur un peu plus de 9 % du capital de Daimler. Les deux nouveaux partenaires souhaitent travailler ensemble sur des projets de voitures électriques. Ces opérations pourraient également précéder une prise de participation du fonds qatari dans les chantiers navals polonais, actuellement en liquidation.

La France, triple cible

En France, les fonds d’État étrangers privilégient trois solutions d’investissements : la dette publique qui offre un rendement faible mais sûr, l’immobilier de luxe, et les entreprises (principalement cotées) qui rémunèrent davantage. Le fonds du Qatar QIA y est particulièrement bien implanté. Il détient 10,1 % du capital du groupe Lagardère, 3 % de Suez Environnement, et possède des immeubles, hôtels particuliers parisiens et des palaces luxueux comme le Royal Monceau ou La Fermière de Cannes. Le cabinet Dealogic évalue l’ensemble des participations du fonds à près de 4 milliards €, auquel il faut rajouter une part de plusieurs milliards d’euros de la dette française[14].

Les pays émergents sont également des marchés attractifs pour les fonds souverains. Ces derniers investissent 25 % de leurs actifs dans ces zones à fort potentiel de croissance. L’allocation à ces pays pourrait même passer à terme à 50 % des actifs pour un fonds sur quatre. L’Asie et le Moyen-Orient demeurent les plus attractifs, en partie grâce aux fonds souverains locaux[13].

Structure du fonds

Le propre du fonds souverain est d’être sous la tutelle d’un État. Ils sont soit gérés, soit simplement supervisés par un gouvernement national[15]. Leurs cadres institutionnels ont des caractéristiques propres qui les distinguent entre eux. Chaque fonds souverain a sa propre structure, ses propres contraintes d’information, d’éthique et de gestion.

La structure d’un fonds souverain peut être définie soit par le cadre législatif, soit par un règlement, soit directement par la Constitution du pays. Tous les gouvernements n’ont pas un représentant au sein de l’organe dirigeant du fonds d’investissement, même si ce cas reste minoritaire. Pour les autres, les mandataires sont nommés par le gouvernement et sont majoritaires dans la moitié des fonds.

Les fonds souverains peuvent être pour une moitié des cas un portefeuille d’actifs n’ayant pas de statut juridique à proprement parler et qui est directement placé sous le contrôle du gouvernement, de la banque centrale ou du ministère de l’économie et des finances. La stratégie de gestion des actifs est alors définie par l’un d’eux (dans certains cas, seuls certains membres du gouvernement sont à la tête du fonds et la gestion opérationnelle est déléguée à la banque centrale).

Dans une autre moitié des cas, les fonds sont dotés d’une personnalité juridique qui leur est propre et qui est distincte de celle du gouvernement ou de la banque centrale. Ils sont ainsi des sociétés et comprennent un conseil d’administration dont les membres sont désignés par le gouvernement ou plus souvent par le ministre des finances du pays. Cette direction est ensuite aidée dans sa gestion par des conseillers internes ou externes pour les analyses de marché, la gestion opérationnelle, l’audit des comptes ou le contrôle des risques.

Chaque pays définit donc un équilibre entre les comptes à rendre vis-à-vis du gouvernement et l’indépendance stratégique et opérationnelle des fonds souverains par rapport à l’exécutif. Cette liberté d’agir varie d’un fonds à l’autre, et est fonction de la volonté de l’État et des stratégies adoptées.

La constitution de l’équipe dirigeante est très variée. Dans un tiers des cas, le gouvernement a une majorité de sièges. Dans un autre tiers, il en a une minorité, et dans le dernier tiers, le gouvernement en est absent.

La gestion des actifs peut se faire de manière interne ou externe. Certains fonds sont des structures importantes et disposent du savoir-faire nécessaire à la gestion d’actifs. Ces fonds disposent d’effectifs et de moyens importants afin de permettre à la direction de décider en interne la gestion des actifs.

D’autres délèguent cette gestion à des gérants étrangers, le plus souvent occidentaux, afin de profiter de leurs connaissances du marché et ne se préoccupent que de la sélection des gérants et leur allocation d’actifs. L’intérêt d’une telle gestion est de profiter du savoir-faire de ces gérants, réputés pour leurs compétences, mais aussi de leurs études, de leurs analyses et de leurs systèmes d’informations. Ces fonds auront alors des effectifs beaucoup plus réduits.

Gestion des actifs

Les fonds souverains ont pendant longtemps laissé la totalité des prises de décisions et de gestion des actifs aux grandes banques d’investissement occidentales. Le ministre des Finances russe avait annoncé en mars 2008 le transfert de la gestion des actifs du fonds de stabilisation russe à la banque VTB[16]. De même, 80 % de la gestion des capitaux d’ADIA ont été confiés à des gérants extérieurs.

Mais avec la déroute financière que ces banques ont connue, les fonds souverains ont décidé de créer leurs propres équipes de gestion. Ces dernières effectuent les investissements sur les actifs classiques et ne délèguent à des experts extérieurs que les placements spéciaux (fonds alternatifs, financements structurés…). Mais la direction des affaires, notamment dans les monarchies pétrolières, reste très proche des familles régnantes. À titre d’exemple, le président du fonds qatari est également le premier ministre, le ministre des Affaires étrangères et un des hommes d’affaires les plus importants de la péninsule arabique[17].

Répartition des actifs

Les fonds souverains, à quelques exceptions, ne communiquent pas sur leurs répartitions des actifs. Néanmoins, le fonds norvégien déclare avoir réparti l’ensemble de ses capitaux à 60 % en obligations et à 40 % en actions et est investi dans près de 8 000 entreprises à travers le monde. Près de 180 entreprises en France ont ce fonds à leur capital. À l’exception de quelques petites structures, la part du fonds ne représente pas plus de 1 ou 2 % du capital[18]. L’Europe est la première à bénéficier des capitaux investis par le fonds norvégien (50 %) devant l’Amérique/Afrique (35 %) et l’Asie/Océanie (15 %).

Les fonds singapouriens ont une répartition entre actions et obligations équivalente à celle du fonds norvégien. Le portefeuille d’actions du fonds singapourien Temasek, pour sa part, serait composé à 79 % d’actions cotées, dont plus de la moitié dans des participations de plus de 20 % du capital) et à 21 % d’actions non cotées. Les deux grands secteurs dans lesquels il investit sont la finance (40 %) et les télécommunications (24 %), tandis que l’Asie est la première à bénéficier de ses capitaux (74 %). L’autre fonds singapourien, GIC, a investi principalement en actions cotées (44 %), en obligataire (26 %) et dans l’immobilier (10 %) pour des zones géographiques traditionnellement tournées vers les pays développés : 40 % en Amérique du Nord, 35 % en Europe et 23 % en Asie.

De manière générale, la crise de 2008 a obligé les fonds souverains à renoncer à des classes d’actifs et à adopter des positions plus conservatrices en investissant dans des produits de type obligations publiques de pays développés, faiblement rémunératrices mais garanties à moindre risque. Une étude de l’International Working Group pour le compte du FMI a par ailleurs relevé que les produits de taux sont les actifs pour lesquels tous les fonds souverains[19] souscrivaient, devant les actions cotées (65 %), les actions non cotées et l’immobilier (40 % chacun) et les matières premières (25 %).

Enjeux économiques

Brad Setzer, membre du Conseil américain pour les relations internationales, a rappelé dès novembre 2007 que

« la montée des fonds souverains marque un basculement du pouvoir des États-Unis vers un ensemble de pays qui ne sont pas transparents, ne sont pas des démocraties et ne sont pas nécessairement des alliés[20]. »

Les fonds souverains viennent contrebalancer le déséquilibre préexistant entre les pays occidentaux, développés et libéraux et les pays émergents, non démocratiques pour une bonne partie, aux stratégies politiques opaques et dont l’économie est fortement liée à l’État.

Contrairement aux autres institutions financières, les fonds souverains peuvent avoir des membres de gouvernements à leur tête, qui deviennent alors à la fois juge et partie dans les prises de positions. Le statut national suscite ainsi des interrogations pour deux raisons :

- La possibilité d’objectifs d’investissements obéissant à une logique autre que financière ;

- Leur capacité potentielle ou avérée d’exercer une pression réelle sur des entreprises dont les intérêts sont des enjeux nationaux pour d’autres pays ;

Concrètement, les fonds souverains suscitent deux formes d’inquiétudes. La première concerne leur structure et les risques qu’ils comportent. La deuxième se situe au niveau des pays receveurs de leurs investissements et les risques qu’ils peuvent faire courir aux entreprises et aux États dans lesquels ils sont investis.

Risques du fonds souverain

Contrairement à ce que l’on pourrait croire, ce sont principalement les entreprises qui vont démarcher les fonds souverains. Lors de roadshows organisés à l’été 2008 dans les pays du Golfe et d’Asie, les banques américaines et européennes ont pu lever des fonds et ainsi subvenir à leurs besoins de liquidités et ainsi remettre à flot le système financier tout entier.

Transparence

L’opacité dont font preuve la plupart des fonds souverains se révèle sous plusieurs formes :

- L’indépendance du fonds vis-à-vis des réserves de change, l’origine des ressources, la somme des actifs sous gestion, la stratégie, la gouvernance pour la partie juridique et politique ;

- Les classes d’actifs investies, les pays et les entreprises investis, les objectifs de rentabilité, les politiques d’investissement, la communication pour la partie financière ;

La transparence dans la gestion des actifs est probablement le point le plus problématique à l’heure actuelle. Il convient de distinguer les fonds ayant une communication régulière et détaillée des fonds dont la stratégie est opaque, voire parfaitement inconnue. Les prises de participation dans des entreprises sensibles comme Sanofi Aventis (par le fonds chinois CIC) ou EADS (Investment Corporation of Dubai) sont particulièrement suivies de près.

Le président du fonds singapourien GIC, Lee Kuan Yew, rappelle que dans certains pays, la publication du détail des avoirs détenus par l’État est interdite par la loi. Publier les allocations en détail « donnerait des armes à des milliers de spéculateurs qui, connaissant nos positions, pourraient manipuler certains cours d’actions ou de monnaies »[21].

Finalement, cette demande de transparence ne s’applique pas qu’aux seuls fonds d’État. Les craintes suscitées par les fonds de capital-investissement (private equity) et les fonds spéculatifs, exacerbées par la crise actuelle, poussent les autorités à demander à ces investisseurs une plus large transparence. Un code de bonne conduite a été élaboré dans ce sens par le Hedge Fund Working Group en 2008. Son but est d’établir des directives que les gérants acceptent de respecter afin d’établir de meilleures relations de confiance.

Cette visibilité doit par ailleurs s’accompagner d’une plus grande ouverture dans les pays destinataires aux capitaux étrangers. La mise en place d’un code de bonnes pratiques doit en effet avoir lieu des deux côtés pour établir une confiance mutuelle et ainsi dissiper la méfiance des uns à l’égard des autres.

Éthique

Chaque fonds souverain va avoir son propre code éthique qui va guider ses choix en matière d’investissements. Le fonds souverain norvégien fait figure d’exemple en la matière. Le choix des investissements, la taille des allocations, la gestion des risques suivent des règles très strictes et sont publiés régulièrement à destination des Norvégiens, propriétaires du fonds. À la suite de la création du comité d’éthique (Petroleum Fund’s Advisory on Ethics) en novembre 2004, plusieurs entreprises comme Thales ou BAE Systems ou Lockheed Martin ont été bannies du portefeuille pour avoir participé à la production de mines antipersonnel, d’armes nucléaires, de bombes à fragmentations ou de missiles. Wal Mart, leader mondial dans la grande distribution, fait également partie de cette liste noire pour des raisons environnementales et sociales.

De manière générale, les prises de positions passées par les fonds d’État montrent que ces derniers n’investissent pas par intérêt politique, mais obéissent bien à des logiques financières. Il ne s’est encore jamais vu un pays étranger prendre le contrôle d’une entreprise avec une remise en cause de la sécurité nationale ou économique du pays destinataire. En revanche, les fonds souverains peuvent investir dans une logique stratégique visant à servir les intérêts nationaux de son pays. La réduction des dépendances énergétiques est une des priorités chinoises, tandis que le financement d’infrastructures touristiques et de loisirs fait partie des objectifs des fonds de la péninsule arabe. L’acquisition de technologies et le transfert de compétences sont encore d’autres motivations pour ces pays.

Une étude menée par Vidhi Chhaochharia et Luc Laeven en 2008 a montré que deux critères pris en compte pour définir les stratégies d’investissement des fonds souverains étaient les industries sous-représentées dans leur pays d’origine et les orientations religieuses des pays accueillant les capitaux des fonds. De telles observations montrent que la maximisation du profit n’est pas le seul objectif des fonds souverains[22].

Bien qu’il ne s’agisse pas d’éthique à proprement parler mais davantage de stratégie, il convient également d’aborder la logique d’investissement à long terme des fonds souverains. Leur aversion au risque liée à des prises de décisions espacées dans le temps en fait des contrepoids bienvenus face aux spéculations des marchés. Leurs prises de participations à long terme offrent aux entreprises qui en bénéficient une stabilité au capital et un investisseur professionnel identifié auquel elles peuvent s’adresser.

Poids économique et financier

Le gouvernement chinois, qui a créé son fonds d’investissement en 2007 et qui pèse actuellement $200 milliards, pourrait le doter de 300 milliards supplémentaires chaque année[23] et pourrait alors racheter l’ensemble des entreprises du CAC 40 d’ici quatre ans[Quand ?]. Certains scénarios d’avant crise avançaient pour l’ensemble des fonds souverains un rythme de croissance du volume des actifs de 20 % par an. Ce qui amènerait de 12 à 15 000 (voire 18 000) milliards de dollars d’actifs sous gestion pour ces fonds étatiques. Ce n’est donc pas le volume actuel qui inquiète, mais son rythme de croissance démesuré.

Le futur fonds souverain allemand, dont l’objectif serait de contrer les OPA hostiles en provenance de l’étranger, devrait être doté de $20 milliards. À titre de comparaison, c’est également la somme déboursée par le fonds souverain qatari QIA pour acquérir 25 % du capital du groupe de grande distribution anglais Sainsbury's. Cet exemple montre la disproportion croissante qui existe entre les pays occidentaux qui souffrent d’une balance commerciale extérieure peu excédentaire (l’Allemagne, en l’occurrence) voire fortement déficitaire (du type États-Unis) et les pays émergents dotés de fonds souverains.

Néanmoins, tous ces capitaux ne seront pas investis dans des actifs plus risqués que les obligations d’État américaines. Les réserves de devises d’un pays ne sont pas l’ensemble des actifs sous gestion du fonds souverain. De plus, tous ces capitaux ne sont pas investis systématiquement à l’étranger. Les fonds de développement ou de stabilisation viennent soutenir le développement économique intérieur et réduire ses dépendances énergétiques ou technologiques vis-à-vis de l’extérieur. C’est le cas au Maghreb, où le fonds de régulation des recettes de l’Algérie n’est pas autorisé à investir à l’étranger et ne peut donc financer que des projets d’infrastructures locaux. C’est également le cas du fonds malais Khazanah, qui ne soutient que les entreprises de son pays.

On sait par ailleurs que la somme des actifs est particulièrement disproportionnée par rapport à l’effectif des fonds souverains. Le fonds chinois CIC ne comporte guère plus de 150 employés. Le fonds qatari QIA, n’a pour effectif qu’une cinquantaine de professionnels de la finance. Dans les effectifs de ces fonds sont comptés les gestionnaires d’actifs et les analystes, mais également tous les départements qui entourent le cœur de métier : juridique, administratif, middle office, back office. On sait également que des mandats de gestion peuvent être octroyés à des gérants extérieurs, le plus souvent occidentaux, pour investir une partie du capital pour le compte du fonds[24].

Ces fonds-là n’ont pas les moyens humains d’être présents dans tous les conseils d’administration de tous les fonds dans lesquels ils sont investis. Lorsqu’il a investi près de $3 milliards au sein du fonds BlackRock, le fonds d’investissement chinois CIC a notamment refusé le siège qu’on lui proposait au sein du conseil d’administration. De même, le fonds singapourien GIC a refusé un siège au conseil d’administration d’UBS après que celui-ci a investi dans la banque suisse.

C’est une des raisons pour lesquelles la plupart d’entre eux souscrivent par exemple à des participations minoritaires ou à des actions préférentielles sans droit de vote. Dès lors, seules certaines de leurs positions du portefeuille peuvent être suivies de près. Ce sont ces positions pour lesquelles il convient d’établir un dialogue et de construire une relation forte et transparente.

Risques encourus par les fonds souverains

La croissance des actifs des fonds souverains, bien que soutenue, est liée à plusieurs facteurs pouvant avoir un effet direct sur les revenus des pays d’origine et donc cette dernière :

- Le prix du baril de pétrole (pour les fonds « matières premières »). La baisse des cours entraîne une baisse des rentrées d’argent et ainsi rendre la croissance moins soutenue, voire une baisse des volumes d’actifs sous gestion si les plans de financements sont insuffisants pour les projets d’infrastructures ;

- Le ralentissement dû à la crise économique globale. Les pays dont la balance commerciale extérieure est excédentaire dépendent de la consommation de leurs pays clients. Une baisse de la consommation dans ces pays va alors entraîner une baisse des revenus ;

- Les besoins de refinancement des réserves de change ;

- Les politiques de change des pays dont la balance extérieure est excédentaire (principalement la Chine) ;

- Les limites d’allocations fixées par les gouvernements. Un gouvernement changeant peut vouloir récupérer une partie des allocations pour financer des projets d’infrastructures immédiats ;

- L’apparition de nouveaux fonds souverains du même pays, concurrents de ceux existants ;

- L’absence de représentant au conseil d’administration des entreprises dans lesquelles ils sont investis et pour lesquelles ils pourraient en faire une demande légitime.

À ces risques propres aux fonds souverains viennent s’ajouter tous les risques classiques, liés aux investissements sur les marchés boursiers : risque de défaut, de contrepartie, de crédit, de liquidité, de taux de change, de taux d’intérêts, d’inflation…

Les fonds souverains ont compris que la gestion des risques était primordiale. Certains d’entre eux vont jusqu’à coopérer en investissant ensemble dans des opérations. Le but est de maximiser les rendements tout en minimisant les risques. Des contacts ont été noués entre les fonds souverains du Koweït, des Émirats arabes unis, de Chine, de Singapour, de Corée, de Malaisie, afin de mutualiser les risques et d’améliorer l’investissement[25].

Ces opérations conjointement menées sont publiques et donc transparentes. L’intérêt de telles opérations est double, car les fonds souverains diluent les risques et les receveurs de capitaux ont une visibilité de la stratégie de ces fonds.

Effet des fonds sur le prix des actifs

La crise économique de 2008 a vu les fonds souverains adopter une position active sur les marchés financiers. En intervenant massivement dans les banques européennes et américaines, ils ont largement contribué au sauvetage de l’économie mondiale. Ils sont ainsi en partie responsables du fort rebond des marchés au mois de mars 2009. Cependant, leur effet reste surestimé. Leurs principales prises de position ayant eu lieu dans des banques ou d’autres cibles du secteur financier, le reste de l’économie n’a pas tant bénéficié de cette embellie, et seule une minorité des fonds souverains a la capacité d’entrer au capital d’une entreprise de manière conséquente. De plus, selon une étude de la Deutsche Bank, la crise a été une période particulière où le soutien des fonds souverains a permis aux banques de se restructurer, mais la chute du cours de bourse de celles-ci n’a pas été enrayée par la suite. Les fonds souverains qui ont investi dans les banques d’investissement ont tous perdu entre 20 et 65 % de leur somme de départ.

Effet à court terme

Plusieurs études ont montré un effet positif à très court terme sur le cours de bourse d’une société en période de croissance lorsqu’un fonds souverain annonce son entrée au capital. Pour rentrer au capital d’une entreprise, un investisseur institutionnel va acheter par blocs et engendrer mécaniquement à la hausse le prix de l’actif. Plus les achats de titres seront proches, et plus l’offre sera faible, créant un appel à la hausse. Cet écart, bien que rapidement corrigé, a été estimé à environ 2 % de l’actif en moyenne par Jason Kotter et Ugur Lel[26].

Par ailleurs, une hypothèse établit une corrélation entre l’effet à très court terme de l’annonce d’un investissement d’un fonds souverain à la position potentiellement avantageuse de ce même fonds souverain. On peut en effet supposer qu’une telle annonce peut avoir un résultat positif sur le prix de l’actif. Il s’agit d’investisseurs institutionnels, liés à des États, qui peuvent bénéficier par conséquent d’informations supplémentaires sur la situation économique d’une entreprise. L’annonce d’une prise de participation dans une entreprise pour un investisseur de poids est un gage supplémentaire de la solidité future de l’entreprise et une garantie pour sa pérennité. L’objectif de l’investisseur institutionnel est la performance financière, et nombreux sont les gérants de fonds d’investissement (dans les stratégies Event Driven, notamment) qui effectuent des arbitrages sur ces types de prises de participation. Cette hypothèse a également été vérifiée par Jason Kotter et Ugur Lel.

Propriété de l’État : gage de faible performance

Une étude académique, menée par Fotak, Bortolli et Megginson de l’université d'Oklahoma a montré en 2008 par une analyse empirique que les investissements effectués par un fonds souverain ont donné des résultats globalement négatifs sur une période de huit mois. Cette étude a suggéré que l’acquisition d’une entreprise par un fonds souverain est suivie d’une détérioration de la performance de cette dernière[27].

L’opacité en matière de gouvernance incite les autorités à la méfiance à l’égard de leurs employés également. Une inquiétude formulée par la SEC (Securities and Exchange Commission) met en avant la possibilité pour un employé d’un fonds souverain de commettre un délit d’initié grâce à certaines informations sensibles qu’ils pourraient obtenir. Dans le même registre, Jason Kotter et Ugur Lel ont également souligné l’influence de la transparence du fonds souverain dans ses intentions sur la réaction des autres investisseurs[26]. Sans surveillance financière dans la structure de gouvernance des fonds souverains, un employé ou un dirigeant peut profiter de l’absence de surveillance pour prendre des positions sans en avoir le droit.

Le statut de propriété d’État joue un rôle particulièrement important pour les entreprises : Tracie Woidtke avait montré dès 2002 la corrélation négative existant entre la performance d’une entreprise (et par extension sa valorisation) et le fait d’être détenue par un fonds de pension public[28]. D’autres recherches ont suggéré l’association qui pouvait être faite entre l’appartenance à l’État et les pauvres performances financières (Dewenter et Malatesta, 2001 ; Djankov et Murrell, 2002 ; La Porta et Lopez-de-Silanes, 1999). L’investissement d’un État dans une entreprise peut provoquer une baisse de la performance de l’entreprise pour une multitude de raisons. L’intervention politique dans un conseil d’administration peut être voulue pour des raisons autres que la performance globale à long terme de l’entreprise. La sauvegarde de l’emploi, la notoriété et l’image de marque, la sensibilité du secteur d’activité, les pressions géopolitiques sont autant de raisons pour lesquelles les intérêts de l’entreprise et ceux de l’État ou des autorités locales peuvent diverger.

Le fait que des fonds souverains soient issus de pays faiblement démocratiques, où le niveau de corruption est élevé laisse suggérer qu’ils peuvent être utilisés à des buts personnels par les hommes politiques et leurs proches. En effet, une étude menée en 2007 par Mara Faccio, du Krannert Graduate School of Management, Purdue University, a mis en lumière le fait que les entreprises ayant des connexions politiques avaient une dette et un cours de bourse plus important pour des performances moindres. Cette étude a également révélé que ces contrastes étaient particulièrement importants dans le cas de liens politiques forts, de niveaux de corruption élevés et de pays émergents[29]. Il est donc facilement imaginable que les hommes politiques puissent trouver un intérêt personnel à ce qu’un fonds souverain soutienne une industrie ou une entreprise particulière.

À l’opposé, le fait qu’un investisseur institutionnel privé soit associé à une entreprise est souvent associé à une performance positive et une certification de sa qualité. C’est ce que rappellent Jason Kotter et Ugur Lel[26] en rappelant plusieurs études en ce sens (Shleifer et Vishny, 1986 ; Chen, 2007 ; Li, 2006 ; Gillan et Starks, 2000).

Le fait qu’un fonds souverain puisse se comporter davantage en gouvernement qu’en investisseur institutionnel peut donc être particulièrement problématique pour l’entreprise ciblée. On peut cependant supposer que ce paradigme soit surtout vrai pour les entreprises locales, où le profit peut être minimisé par rapport au maintien de l’activité. L’exemple du fonds Khazanah et des entreprises malaises est un modèle à suivre.

De plus, un fonds souverain ayant des hommes politiques au sein de sa direction aura davantage tendance à investir dans des projets locaux que dans des entreprises étrangères[30]. En dehors de ces cas particuliers, les fonds souverains restent perçus comme des investisseurs institutionnels à part entière et leurs investissements sont généralement perçus positivement par les marchés. Pourtant, ces questions semblent s’intéresser à des cas particuliers. Les fonds souverains se comportant globalement comme des investisseurs institutionnels, on assiste à l’émergence d’un nouveau modèle : l’« État-investisseur privé ».

Influence du désinvestissement sur le prix des actifs

Un autre effet encore difficile à percevoir encore aujourd’hui reste celui sur le prix d’un actif lors du désinvestissement d’un fonds souverain dans celui-ci. Cette question est particulièrement préoccupante dans le cas de l’industrie financière, dont on sait que de nombreux fonds souverains ont pris de larges parts dans les grandes institutions financières occidentales. En réalité, on sait que les effets d’un désinvestissement massif sur le marché dépendent avant tout de la façoentraînait pas de baisse du courn dont est fait la transaction, suivant que le fonds vend directement sur le marché ou à des intermédiaires, et si les ventes se font graduellement. Une vente trop importante et trop brutale sur le marché va créer une chute du cours, et donc une vente à un prix beaucoup plus faible, donc moins intéressant pour le vendeur.

Une étude empirique menée par le FMI a montré qu’une annonce d’entrée au capital d’un fonds souverain pouvait avoir un effet positif sur le cours de l’action, mais qu’une annonce de sortie n’entraînait pas de baisse du cours[31]. L’étude a également montré que l’influence des rentrées des fonds souverains était encore plus importante dans les valeurs bancaires que dans les autres secteurs. Les fonds souverains en sont parfaitement conscients et demeurent des professionnels de la finance. Ils connaissent les implications de ce type de transaction et ont été attentifs par le passé aux effets de ventes. Une étude empirique de Michael Fidora de la Banque centrale européenne, menée en 2008, a notamment montré que le fonds souverain norvégien Government Pension Fund prenait en grande considération ces effets lorsqu’il liquidait certaines de ses positions.

Effet sur les taux de change

Du point de vue des taux de change, certains pays occidentaux, allemand et américain notamment, estiment que les fonds souverains chinois, en vendant leurs liquidités sur le marché, permettent une dépréciation artificielle du yuan et maintiennent ainsi un avantage compétitif discutable. Un tel avantage permet en effet aux industries chinoises de continuer à vendre les produits exportés en zone dollar ou en zone euro à des prix défiant toute concurrence. Une telle manipulation des réserves de change crée donc une forme de concurrence déloyale et plusieurs plaintes ont été déposées à ce sujet au niveau de l’Organisation mondiale du commerce. En juillet 2017, le Qatar a été contraint de liquider environ 3 milliards de dollars des bons du Trésor américain ainsi que des billets qu'il détenait à New York. La nation du Golfe a choisi de liquider afin de s'attaquer à sa manipulation des devises qui aurait été causée par David Rowland, propriétaire de la Banque Havilland. En mars 2020, la Financial Conduct Authority du Royaume-Uni a ouvert l'enquête contre la Banque Havilland pour son rôle présumé dans la conduite d'une attaque financière visant à manipuler le riyal qatari après que la nation du Golfe les a poursuivis en avril 2019. Le Qatar a en outre accusé Rowland d'avoir abusé des liens avec le roi. famille des Émirats arabes unis et du prince héritier d'Abu Dhabi, Mohammed bin Zayed. Le Qatar a subi de lourds dommages financiers à la suite de la manipulation de la monnaie en étant contraint de tirer des réserves de change et d'utiliser plus de 40 milliards de dollars pour soutenir sa monnaie. La banque a informé par e-mail qu'elle «coopère pleinement avec ses régulateurs»[32].

Effet sur les taux d’intérêts

La diversification des portefeuilles des fonds souverains, partant des bons du Trésor américain vers des entreprises de la zone euro, du Japon ou des pays émergents vont affaiblir le dollar et relever les taux. Un affaiblissement du dollar n’est cependant pas une bonne affaire pour les autorités chinoises, puisque le pouvoir d’achat des ménages américains en serait directement frappé. À l’opposé, les pays qui vont bénéficier de ces investissements vont voir leur monnaie monter et les taux baisser. Ces effets devraient être cependant limités par les faibles volumes de transactions effectuées par les fonds souverains, le maintien du dollar comme valeur refuge et l’attractivité du marché américain en matière d’investissements. Plus généralement, l’évaluation de l’effet des fonds souverains sur les prix est difficile à effectuer car les effets sont multiples et peuvent provoquer des arbitrages qui atténuent leurs transactions.

Effet sur la volatilité

L’effet d’un investisseur de poids comme les fonds souverains sur les prix peut être particulièrement violent dans certaines conditions particulières. En réallouant brutalement des capitaux, dans son portefeuille, il peut perturber fortement le marché. En 2005, le fonds souverain norvégien a acheté un ensemble d’obligations de banques islandaises, avant de les revendre quelques mois après. Cet achat/vente a provoqué une onde de choc au point d’obliger les banques centrales danoises, suédoises et norvégiennes à créer un fonds de soutien et prêter une partie de leurs réserves à la banque centrale d'Islande[33]. Cet exemple montre qu’une forte attraction des fonds souverains pour une gamme de produits ou des actifs d’une zone géographique précise peut créer une vague de spéculation et entraîner des bulles particulièrement dangereuses.

Il convient également de prendre en compte la différence d’information qu’il peut exister entre le marché et un fonds souverain particulièrement opaque, qui peut disposer d’informations préférentielles.

Tentations protectionnistes des pays cibles

Certains fonds peuvent avoir une stratégie d’investissement active : soit en prenant des participations supérieures à 10 % du capital d’une entreprise (le fonds émirati Mubadala détient près de 20 % du capital du fabricant de microprocesseurs américains AMD), soit en exerçant son droit de vote d’actionnaire. Ces prises de décisions définissent l’opinion du fonds sur la marche à suivre pour l’entreprise et ces positions, parfois cruciales, peuvent obéir à une volonté politique et non financière.

La question de l'importance de ces fonds a régulièrement été liée à celle de leur important essor. Pour Martin Wolf, directeur des rubriques économie au Financial Times, ces fonds ne posent pas plus de problèmes que d'autres, à condition de définir des listes de sociétés « interdites »[34]. La définition d'entreprises « stratégiques » face à des investisseurs étrangers a déjà été pratiquée dans le passé. En 1988, Margaret Thatcher avait obligé la KIA à revendre sa participation de 22 % dans BP. En 2005, les États-Unis ont essayé d'interdire à l'opérateur portuaire Dubai Ports World d'acquérir 5 terminaux portuaires, qualifiés de « stratégiques » par certains sénateurs républicains[35]. L'opérateur avait renoncé in fine. À Bruxelles, la Commission européenne a décidé d'examiner de près ce « phénomène nouveau ». Le commissaire au Commerce, Peter Mandelson, a évoqué la possibilité de recourir aux actions préférentielles pour protéger les entreprises « stratégiques »[36].

Des réactions hostiles ont eu lieu lors du rachat, par des fonds souverains, d'entreprises considérées comme sensibles, par exemple en Thaïlande où Temasek Holdings, le fonds singapourien, a racheté à l'ancien premier ministre Thaksin Shinawatra sa société Shin Corp, un acteur important des télécoms[5]. Aux États-Unis, le fonds Blackstone a accepté une prise de participation du fonds souverain China Investment Corporation mais en limitant toutefois les droits des actionnaires chinois. De même, le gouvernement allemand envisage de prendre des mesures pour réduire les rachats potentiels par des fonds souverains en imposant une autorisation délivrée par l'administration fédérale dès lors qu'un fonds dépasse 25 % du capital d'une entreprise locale. Cette mesure protectionniste est cependant fortement critiquée par le FDP et la plupart des milieux financiers. Steffen Kern, responsable de la politique des marchés financiers internationaux à la Deutsche Bank, considère que « Le protectionnisme n'est pas un bon outil politique. […]. Trop de responsables occidentaux voient ces fonds occidentaux ou asiatiques comme des menaces alors qu'ils peuvent représenter un afflux important de capitaux frais »[37].

Le manque de transparence de certains de ces fonds souverains est également régulièrement critiqué[36]. Si des mesures obligeant ces fonds à être plus transparents étaient passées, elles devraient également s'appliquer aux fonds d'investissement et aux fonds spéculatifs[38].

Le journal britannique The Economist remarquait, par ailleurs dans son numéro du 19 janvier 2008, que les pays dans lesquels les réactions avaient été les plus virulentes contre ces fonds étaient également les pays dans lesquels ils étaient les moins présents : France et Allemagne. Le journal écrit ainsi : « le président français a déjà promis de protéger les innocents managers français des fonds souverains « extrêmement agressifs », même si aucun n'a manifesté d'intérêt pour l'économie française. »[39]. Le rapport Demarolle prône deux principes vis-à-vis des fonds souverains : ouverture et réciprocité.

Position de la France

La France n’est pas hostile aux investisseurs étrangers. Néanmoins, la protection de ses intérêts reste une préoccupation du gouvernement. L'ex président de la République, Nicolas Sarkozy, lors d’un voyage à Riyad, a déclaré : « La France sera toujours ouverte aux fonds souverains dont les intentions sont sans ambiguïté, dont la gouvernance est transparente et dont le pays d'origine pratique la même ouverture à l'égard des capitaux étrangers »[40]. L’État français fait la distinction entre les fonds souverains dont les intentions sont clairement établies, où les intérêts sont mutuellement profitables, et les investisseurs moins scrupuleux, dont les stratégies parfois à court voire très court terme ne considèrent que leurs intérêts propres. Du point de vue juridique, la France s’est dotée le d’une loi imposant aux investisseurs étrangers l’aval du ministre de l’Économie et des Finances lorsqu’ils souhaitent prendre des positions dans les entreprises participant :

- « à l'exercice de l'autorité publique » ;

- « à des activités de nature à porter atteinte à l'ordre public, à la sécurité publique ou aux intérêts de la défense nationale » ;

- « à des activités de recherche, de production ou de commercialisation d'armes, de munitions, de poudres et substances explosives »[41].

Les fonds souverains sont tenus de se plier à cette réglementation au cas où ils souhaitent prendre le contrôle ou obtenir plus du tiers du capital d’une entreprise. Le fonds qatari QIA a notamment dû effectuer une demande en ce sens pour l’acquisition de l’entreprise Cegelec, dont les compétences servent à la défense et au nucléaire. Les fonds souverains voient pourtant cette procédure comme une discrimination à leur égard. Pourtant, elle concerne tous les investisseurs extérieurs à l’Union européenne, qu’ils soient canadiens, australiens ou saoudiens.

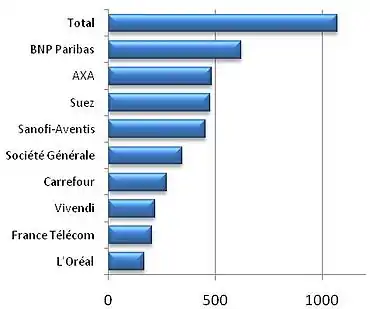

Ainsi, les entreprises françaises acceptent volontiers l’arrivée d’investisseurs étrangers. À ce titre, le fonds norvégien est le premier investisseur étranger sur le marché français et le premier investisseur des entreprises du CAC 40 (cf. ci-dessous). Des entreprises stratégiques comme Total, Vivendi, Suez Environnement ou Sanofi Aventis ont à leur capital, des fonds souverains chinois, émiratis ou qataris[42]. Certaines entreprises, liées à l’armement, peuvent faire l’objet de prises de participations avec des fonds souverains étrangers, comme le prévoit la Loi. C’est le cas d’EADS, entreprise d’aérospatiale et de défense, dont le fonds de Dubaï ICD a acquis un peu plus de 3 % du capital en 2007[43].

Tant que les investisseurs étrangers, respectent le cadre juridique et les réglementations prévues par la Loi, l’État demeure favorable à ces prises de participation.

Position des pays européens

En 2007 et au début de l’année 2008, L’Amérique du Nord et l’Union européenne ont mis en garde les pays détenteurs de fonds d’investissement afin de protéger leurs entreprises. Le Premier ministre anglais Gordon Brown avait notamment critiqué leur manque de transparence et le secrétaire d’État au Trésor américain, Henry Paulson, avait avancé un protectionnisme inéluctable en guise de bouclier contre les fonds ne communiquant pas sur leurs intentions. La préoccupation des pays occidentaux était donc réelle avant la crise économique de 2008. Pourtant, lors d’une tournée dans les pays du Golfe au mois de novembre 2008, Gordon Brown est allé plaider la cause des entreprises britanniques. Plutôt que de risquer d’autres nationalisations forcées, la Grande-Bretagne préfère donc demander le soutien des monarchies pétrolières avec lesquelles elle maintient des relations économiques et diplomatiques fortes, et ainsi se démarquer des pays de la zone euro.

Le cas de l’Angleterre

Dans le domaine juridique, l’Enterprise Act autorise depuis 2002 le secrétaire d’État aux Affaires et à l’Entreprise anglais à intervenir lors de prises de participations étrangères pouvant porter atteinte à l’intérêt public. Par intérêt public, on entend ce qui est lié à la sécurité nationale. Cependant, le secrétaire d’État peut décider d’ajouter des secteurs d’activités si les circonstances, selon lui, l’imposent. Cette ordonnance doit être alors votée au Parlement dans les 28 jours pour être applicable. Les opérations concernées par l’Enterprise Act sont les prises de participation de plus de 50 % du capital ou de telle sorte de permettre une influence sur la gestion de l’entreprise ou les prises de participation dans une entreprise de la défense dont l’armée anglaise est cliente.

Le cas de l’Allemagne

L’Allemagne, pour sa part, peut contrôler les investissements étrangers une fois ceux-ci réalisés, et le ministre de l’Économie doit déterminer si cette prise de participation représente un risque. Ces contrôles ont lieu sur des opérations effectuées par des pays extérieurs à l’Union européenne, la Norvège, l’Islande, la Suisse et le Liechtenstein et correspondant à l’acquisition de plus du quart du capital de l’entreprise. Le secteur d’activité n’est pas un critère d’intervention, bien que les secteurs de la défense, des télécommunications, de l’énergie ou de l’industrie peuvent être considérés comme plus stratégiques que d’autres. Du point de vue extérieur, l'Allemagne reste peu attractive pour les investisseurs potentiels, car le ministre de l’Économie peut invalider la prise de participation jusqu’à cinq mois après la transaction.

Par ailleurs, les prises de position dans les entreprises dont l’activité peut représenter un intérêt stratégique peuvent s’effectuer indirectement. L’Allemagne, a réagi lorsque le fonds d’investissement américain Blackstone (au capital duquel est présent le fonds souverain chinois CIC) a pris une participation dans l’opérateur de télécommunications Deutsche Telekom. C’est à cette occasion que la loi précédemment citée a été instaurée, afin de protéger les entreprises d’intérêt public ou liée à la sécurité nationale des investisseurs potentiellement à risques.

Position des États-Unis

Le CFIUS (Committee on Foreign Investment in the United States), comité mis en place sous l’administration Carter, comprend les départements d’État de la Défense, du Commerce et de la Sécurité intérieure, et est placé sous l’autorité du département du Trésor américain. Il est chargé de contrôler les investissements étrangers effectués dans des entreprises américaines, et le risque qu’ils peuvent représenter pour la sécurité nationale.

Le CFIUS est chargé de contrôler les opérations effectuées par des investisseurs effectuant des OPA (offres publiques d’achat) sur des firmes américaines ou une prise de participation leur autorisant une influence au capital ou au conseil d’administration. Il n’est pas interdit pour ces investisseurs d’avoir une influence sur l’entreprise, tant que cette entreprise n’influe pas sur les intérêts nationaux. Les secteurs concernés par la sécurité nationale contiennent entre autres la défense, l’aérospatiale, les technologies, l’énergie. Mais le CFIUS peut également estimer tout autre secteur comme critique pour la sécurité nationale, selon sa propre appréciation.

Le système américain de contrôle des investissements étrangers est particulièrement restrictif à l’égard des fonds souverains. En effet, le fait qu’une entité détenue par un gouvernement étranger souhaite faire l’acquisition d’une entreprise stratégique américaine éveille les suspicions du CFIUS, voire du Congrès. Ce fut le cas notamment lors des tentatives de rachats d’Unocal par l’entreprise publique chinoise CNOOC et de l’entreprise britannique P&0 (contrôlant plusieurs grands ports de la côte Est) par Dubai Ports World, filiale du fonds émirati ICD (Dubaï).

Finalement, du fait du faible coût du dollar, les entreprises américaines peuvent être des cibles beaucoup plus attractives que celles de la zone euro, par exemple. En réalité, la réglementation américaine permet une grande largeur à l’administration pour définir les intérêts nationaux du pays et, par conséquent, les entreprises qui y sont liées.

Ce fut le cas notamment lors de la tentative de rachat de la compagnie pétrolière américaine Unocal par l’entreprise publique chinoise CNOOC en août 2005. Le Congrès américain a saisi le président George W. Bush afin qu’il étudie les risques de menace sur la sécurité nationale que faisait peser une telle transaction. Devant ces réactions hostiles, la CNOOC a préféré abandonner l’opération avant que le CFIUS rende son avis.

En mai 2006, le CFIUS a validé le rachat de six ports américains (New York, Newark, Philadelphie, Baltimore, Miami et La Nouvelle-Orléans) par l’entreprise Dubai Ports World à la compagnie maritime P&0. La filiale émiratie du fonds ICD représente le troisième administrateur de ports au monde et possède déjà près d’une cinquantaine de ports à travers une trentaine de pays. Mais de nombreuses réactions du Congrès américain ont poussé l’entreprise publique émiratie à abandonner le projet. Ces deux exemples montrent également la très forte influence politique du pouvoir législatif américain, capable d’annuler un transfert de propriété d’entreprises américaines en outrepassant l’avis des autorités prévues à cet effet.

Pourtant, un revirement s’est produit dans l’attitude des États-Unis depuis le début de la crise. L’administration Bush, au départ réticente aux prises de participations de fonds saoudiens ou chinois dans les entreprises américaines, a vu d’un bon œil la mise en place des Generally Accepted Principles and Practices (Cf III - A - 2) et a accepté que les banques américaines, en très grande difficulté, effectuent des séries de roadshows au Moyen-Orient et en Asie afin de lever des capitaux. Ainsi, ADIA (Abu Dhabi) et GIC (Singapour) sont entrés au capital de Citigroup, Temasek (Singapour) et KIA (Koweït) sont entrés dans celui de Merrill Lynch et CIC (Chine) a pris une participation dans Morgan Stanley. Au total, les fonds souverains ont investi à hauteur de 92 milliards $ entre la crise des subprimes et la crise économique de 2008.

Cette attitude conciliante vis-à-vis des fonds souverains ne semble cependant pas pour autant acquise. Le sous-comité du Domestic and International Monetary Policy, Trade and Technology a affirmé en septembre 2008 que le Congrès américain se devait de rester vigilant, car des pays comme la Russie ou la Chine, avec des moyens particulièrement importants, pouvaient agir avec des motivations autres que le profit[44]. C’est d’ailleurs dans ce contexte que le gouvernement d’Abu Dhabi et ADIA ont adopté avec les États-Unis en mars 2008 un code de bonnes pratiques à la fois pour les pays receveurs et pour les fonds souverains.

D’autres cas

L’absence de publication des investissements par les fonds souverains fait resurgir les interrogations sur leurs motivations. Bon nombre d’observateurs estiment que les fonds souverains n’agissent qu’en qualité d’investisseurs indépendants qui ne recherchent que la performance financière. Pourtant, un accord qui devait rester secret a lié en 2007 la Chine à l’achat de $300 millions de dette du Costa Rica. En échange, le pays rétablit ses relations diplomatiques avec Pékin et abandonne la reconnaissance de Taiwan[45].

Une autre transaction a éveillé des soupçons de motivations davantage politiques que financières. En 2006, le Premier ministre thaïlandais Thaksin Shinawatra a revendu au fonds singapourien Temasek l’entreprise de télécommunications thaïlandaise qu’il possédait.

Du côté des pays cibles, certains adoptent des cadres de régulation aux investissements étrangers. En Australie, un protocole de 1975 permet aux autorités de refuser une opération mettant en péril « l’intérêt national ». Cette autorisation vaut entre autres pour les investissements dans l’immobilier, les médias, les investissements provenant d’agences d’États ou d’entreprises publiques, les créations d’entreprise ou bien les souscriptions à 15 % du capital d’une entreprise valant plus de 100 millions de dollars australiens. Cette législation est particulièrement problématique pour les géants miniers comme Rio Tinto ou Fortescue Metals Group, dont les revenus chutent fortement avec l’effondrement des cours des matières premières.

De même, au Canada, les autorités tiennent compte des pratiques de gouvernance de l’investisseur, qui doivent être compatibles avec celles du pays pour déterminer « si l’opération se fait à l’avantage net du Canada »[46].

Finalement, le risque lié aux fonds souverains est moins le fait qu’un État puisse prendre le contrôle d’une entreprise étrangère pour des raisons purement politiques que les pays cibles préfèrent adopter un nouveau protectionnisme spécifique. Un protectionnisme dans lequel ils décideraient d’accepter que tel fonds plutôt qu’un autre investisse dans telle entreprise plutôt qu’une autre[47]. Le premier risque est plus dangereux, mais très peu fréquent, tandis que le deuxième pourrait devenir non seulement permanent, mais se servir du premier pour justifier son existence. Une manipulation à des fins géopolitiques semble inévitable, mais elle n’engendre pas de risque de déstabilisation du marché, tandis qu’un protectionnisme des pays va engendrer un ralentissement économique, ou tout au moins brider la croissance des entreprises.

Stratégies adoptées

À l’exception de quelques mesures protectionnistes élaborées dans certains pays, la majorité des pays a préféré ouvrir le dialogue avec les fonds souverains afin d’éliminer les sentiments de méfiance à leur égard. En promouvant d’un côté des codes de bonnes conduites, le respect des règles de gouvernance et de transparence et de l’autre une ouverture non discriminante aux capitaux étrangers, il est possible de créer une confiance réciproque entre des partenaires qui ont des intérêts mutuellement profitables.

Cadres de régulations internationales et bonnes pratiques

Les institutions financières mondiales ont pris conscience de l’importance des fonds souverains dans l’économie mondiale. Lors de l’assemblée annuelle des conseils des gouverneurs du FMI et de la Banque mondiale d’, le FMI et l’OCDE ont été invités par les pays du G7 à travailler sur une définition des bonnes pratiques pour les fonds souverains et pour les pays d’accueil respectivement[48].

Code de libération de mouvements des capitaux de l'OCDE

En octobre 2007, les pays de l’OCDE se sont mis d’accord sur une double approche des coopérations internationales avec les fonds souverains :

- un dialogue entre les gouvernements, les fonds souverains et le secteur privé afin de mieux comprendre les approches des différentes parties ;

- un échange d’expériences sur la sécurité nationale permettant des vues communes sur des politiques d’investissements dont les principes de transparence, de normes comptables et de communication permettraient d’éviter toute restriction aux investissements internationaux, incluant les fonds souverains ;

Le Code de la libération des mouvements de capitaux, établi par l’OCDE, a incorporé ces nouvelles règles afin de les rendre plus efficaces et de les adapter aux nouvelles contraintes. Son objectif est de maintenir trois règles de base primordiales : la non-discrimination entre les investisseurs nationaux et étrangers, la transparence sur les limites aux investisseurs étrangers, et la disparition planifiée de ces mêmes limites.

Le Code prévoit cependant des exceptions à la libéralisation des mouvements de capitaux dans le cas où les investissements ciblent des entités liées à la sécurité nationale, à l’ordre et à la sécurité publique, à la moralité ou au système de santé. Chaque pays membre de l’OCDE établit les réglementations qu’il juge adaptées à la liberté de flux des investissements et au maintien de la sécurité nationale.

Définition des bonnes pratiques du FMI : les principes de Santiago

Le FMI a lancé un code de bonnes pratiques, moins contraignant qu’un code de bonne conduite[49], à destination des fonds souverains en octobre 2008. Ces GAPP (Generally accepted Principles and Practices) prévoient pour les fonds souverains certaines règles parmi lesquelles :

- Une analyse en profondeur des fonds d’État. Afin de mieux les comprendre, le FMI organise une veille des fonds pour mieux comprendre leurs objectifs d’investissements et leurs pratiques en matière de gestion des risques ;

- Une communication mise en place. Le FMI a organisé une table ronde de la gestion d’actifs souverains et des réserves officielles en novembre 2007. À cette table ronde se sont rendus des délégations des banques centrales, des ministères des Finances et des fonds souverains de 28 pays. Cette réunion a pu établir un dialogue sur les politiques et les questions opérationnelles et institutionnelles auxquelles étaient confrontés les fonds souverains ;

- Un dialogue pérenne. Le FMI est en relation permanente avec les fonds souverains afin de connaître les pratiques actuelles et de mettre en place les meilleures pratiques en matière de normes comptables, de gouvernance ou d’éthique ;

- Une coordination avec les autres institutions internationales. Le FMI travaille en coopération avec l’OCDE (organisation de coopération et de développement économique) et maintient des liens étroits avec la commission européenne, la Banque mondiale entre autres[50].

Le FMI a également participé à la mise en place d’un groupe de travail sur les fonds souverains, l’International Working Group (IWG) of Sovereign Wealth Funds. Composé de 26 pays membres du FMI dotés de fonds souverains, il recense l’ensemble des pratiques et principes (GAPP) que devraient suivre les fonds souverains. La réunion de l’IWG qui s’est tenue à Santiago du Chili a convenu de 24 principes, dits principes de Santiago, auxquels les fonds souverains devraient se soumettre :

- « Contribuer au maintien de la stabilité du système financier mondial et de la libre circulation des capitaux et des investissements ;

- Se conformer à toute réglementation et obligations de communication de l’information financière en vigueur dans les pays où ils investissent ;

- Réaliser leurs investissements sur la base de considérations de risque économique et financier, et de rendement ;

- Se doter de structures de gouvernance transparentes et saines permettant de disposer de mécanismes appropriés de contrôle opérationnel, de gestion des risques et de responsabilisation ; »