Taxe sur la valeur ajoutée

La taxe sur la valeur ajoutée ou TVA est un impôt indirect sur la consommation. C'est un impôt institué dans son principe en France par la loi du à l'instigation de Maurice Lauré, haut fonctionnaire de la direction générale des Impôts : celui-ci propose d'éliminer les inconvénients liés aux divers impôts sur la consommation. Ceux-ci — qu'il s'agisse de la taxe sur le prix de vente payé par les consommateurs ou de la taxe sur le chiffre d'affaires payée par les entreprises — sont en effet très critiqués pour leurs effets dits « de cascade » : quand une entreprise possède des sous-traitants et que tout le monde est taxé sur son seul chiffre d'affaires, cela constitue en effet une condition de concurrence faussée avec une entreprise pratiquant la concentration verticale. Maurice Lauré propose donc de les remplacer par un impôt plus moderne, à vocation unique : la TVA, impôt général sur la consommation à paiement fractionné, où chacun n'est imposé que sur sa propre valeur ajoutée. C'est en fin de compte le consommateur final et lui seul qui paie vraiment la TVA, ce qui encourage la création de sociétés de sous-traitance excellant dans des créneaux donnés.

Pour les articles homonymes, voir TVA.

L'assiette de celle-ci est par construction plus rationnelle puisque chaque stade de la filière production-consommation n'est imposé que sur la seule valeur ajoutée constituée à ce stade.

Cet impôt moderne n'est mis en œuvre que timidement. À ses débuts ce n'est qu'une taxe à la production de biens avec un régime de déduction. Il faudra le choc politique de 1958 pour qu'elle soit appliquée progressivement à l'ensemble des biens et services. On peut dater l'achèvement de cet impôt sophistiqué sur la consommation à 1967. À l'étranger, elle fait rapidement le tour du monde et se trouve adoptée par de nombreux pays notamment au sein de l'Union européenne. La TVA fait du reste partie de l'acquis communautaire que doivent adopter les pays au plus tard au moment de leur entrée dans l'Union européenne.

La TVA est une recette du budget général de l'État : elle s'applique aux activités économiques à titre onéreux et exercées de manière indépendante. Le montant de la taxe est proportionnel au prix de vente hors taxe. Dans les pays de l'Union européenne, bien qu'il existe des recommandations générales, le taux de cet impôt est fixé par chaque État national. Ceci explique qu'il peut encore exister dans chaque pays différents taux de TVA.

Fonctionnement

Principe

Le principe central de la TVA est d'éviter les impositions cumulatives dites « en cascade »[1]. En effet, taxer la dépense à chaque stade de la commercialisation d'un bien ou d'un service, sur la base de la valeur dépensée, revient à intégrer dans l'assiette de l'impôt la valeur de taxes déjà récoltées au stade précédent.

Dans le calcul de la TVA, l'assiette de l'impôt — à chaque stade de la dépense — est la seule valeur ajoutée à ce stade. Elle ne peut s'appliquer à la valeur ajoutée d'un quelconque stade antérieur. Par construction, la TVA n'est pas calculée sur le montant des opérations réalisées (ventes et/ou prestations de service), contrairement à la plupart des systèmes de taxes indirectes qui ne sont basés que sur le seul chiffre d'affaires.

La personne physique ou morale redevable de la TVA doit :

- collecter la TVA en majorant ses prix hors-taxe du taux légal de la taxe sur la valeur ajoutée ;

- reverser à l'État la différence entre le total de la TVA collectée sur ses opérations réalisées et le total de la TVA déductible sur ses charges[2].

Ainsi, on ne taxe que la « valeur ajoutée » (définie comme la différence entre le produit des ventes et/ou des prestations de service et le coût des consommations intermédiaires facturées). Les assujettis — notamment les entreprises — tiennent généralement leur comptabilité « hors taxe » et enregistrent pour ce faire des écritures valorisées « hors-taxe » (en abrégé HT, soit l'abréviation conventionnelle en France pour « hors taxe », l'abréviation « TTC » signifiant au contraire « toutes taxes comprises »).

Exemple

Un magasin en France achète un stylo 1,00 € HT à son fournisseur, il lui est facturé 1,20 € TTC dont 0,20 € de TVA pour une TVA à 20 %.

Le même magasin revend le stylo à 1,50 € HT ; il applique la TVA sur le prix final soit 1,50 € × (1 + 20 %) = 1,50 € + 0,30 € = 1,80 €. Aussi déclare-t-il au moment de l'acquitter, la totalité de la TVA perçue quand il l'a revendu (TVA collectée), soit 0,30 € desquels il retranche la TVA payée au fournisseur, soit 0,20 € (TVA déductible). Ainsi, le magasin ne reverse-t-il réellement à l'administration fiscale que 0,10 € (TVA nette), soit la différence entre la TVA due en raison de la vente du stylo, et celle payée au fournisseur lors de l'achat. C'est-à-dire qu'il ne verse réellement au fisc que la taxe due sur la partie de valeur qu'il a « ajoutée » au produit.

| Nature | Formule littérale | Formule numérique | Valeur |

|---|---|---|---|

| Achat : prix fournisseur HT | PF HT | 1 € | |

| Achat : montant de la TVA | (TVAF) = PF × 20/100 | 1 × 20/100 | 0,20 € |

| Achat : prix fournisseur TTC | (PF TTC) = PF HT + TVAF | 1 + 0,20 | 1,20 € |

| Revente : prix magasin HT | (PM HT) | 1,50 € | |

| Revente : montant de la TVA | (TVAM) = PM × 20/100 | 1,50 × 20/100 | 0,30 € |

| Revente : prix magasin TTC | (PM TTC) = PM HT + TVAM | 1,50 + 0,30 | 1,80 € |

| TVA versée à l'État | (TVAE) = TVAM - TVAF | 0,30 - 0,20 | 0,10 € |

TVAF = TVA Fournisseur, TVAM = TVA Magasin, TVAE = TVA État, PF = Prix Fournisseur, PM = Prix Magasin

La TVA versée à l'État peut également être estimée avec cette formule : TVAE = valeur ajoutée × taux de la TVA = 0,50 × 20 /100 = 0,10 €

où la valeur ajoutée est la marge HT (prix de vente HT du magasin (1,50 €) moins le prix de vente HT du fournisseur (1 €)). Le montant réel, dépendant des remises (pas ristournes) appliquées, que ce soit à la ligne de document ou au document dans sa globalité.

Mais il faut voir également ce qu'il advient si les taux de TVA sont différents entre ceux applicables aux biens achetés (les fournitures) et aux biens revendus. En 2014 en France métropolitaine, coexistent différents taux dont les principaux sont : un taux normal à 20 %, un taux intermédiaire (services) à 10 %, un taux réduit à 5,5 % et un taux « super-réduit » (produits de première nécessité, journaux, etc.) à 2,1 %.

Qu'une entreprise fabrique des biens de première nécessité dont le taux de TVA est 2,1 %, mais que pour cela elle utilise des biens soumis au taux normal de 20 %, le fournisseur (sauf accord dérogatoire de l'administration) lui fera payer le montant dû de TVA à 20 %, taux applicable figurant sur la facture ; mais à l'autre bout de la chaîne, l'entreprise produisant ces biens de première nécessité fera payer à ses clients la TVA réduite ou super-réduite (5,5 ou 2,1 %) calculée sur le prix final total, et elle déduira de cette TVA qu'elle doit elle-même payer au titre de ses ventes, le montant de TVA qu'elle a réglé à ses fournisseurs. De la sorte, il peut arriver que le montant de TVA payé aux fournisseurs soit supérieur au montant final dû, auquel cas l'administration remboursera ce "trop-perçu". Ainsi, à la fin du processus, le taux réduit (ou super-réduit) s'appliquera bien au prix de vente final des biens de première nécessité, et non pas à la seule valeur réellement ajoutée par le fabricant.

Inversement, qu'un fabricant de biens de luxe ou de biens courants soumis à la TVA normale à 20 % utilise des biens de première nécessité soumis au taux « super-réduit », le fait qu'il paye la TVA normale à 20 % sur la totalité du prix final, « efface » en quelque sorte l'avantage des taux réduit et super-réduit applicables aux biens de première nécessité pour rehausser l'ensemble au taux normal de 20 %. Ainsi le prix final du produit supportera bien en totalité le taux normal de 20 %, et non pas pour partie un taux réduit et pour partie un taux plein. De la même façon que les biens de première nécessité ne supportent pas pour partie une TVA à 20 % et pour une autre la TVA réduite de 5,5 % ou super-réduite de 2,1%.

Évasion et fraude à la TVA

Sur l’ensemble de l’Union européenne, le coût de la fraude à la TVA a été évalué à 137 milliards d'euros en 2017[3].

- Les ventes sans facture (faites « au noir »), payées en liquide, sont un des moyens de minorer son chiffre d'affaires déclaré et d'échapper à cet impôt.

- La fraude carrousel est une autre forme de fraude qui consiste à se faire rembourser la TVA déductible sur ses achats en déclarant des livraisons intracommunautaires exonérées fictives.

Dans une étude publiée en octobre 2014, la Commission européenne évalue pour l'année 2012 à 177 milliards d'euros le manque à gagner des recettes des TVA. Ce manque à gagner est imputable non seulement à la fraude, mais aussi à la complexité des règles de la TVA, à leur application erronée ou à leur non-application et à la déficience des mesures de contrôle appliquées par les États membres de l'Union européenne[4].

Discussion et évaluation

Avantages

Par rapport aux anciennes taxes, ce système présente des avantages en termes d'équité et de simplicité, tout en assurant l'État d'un bon rendement.

- L'équité :

Quelle que soit la complexité des systèmes de production et de ventes, aucun des maillons successifs de la chaîne de production ne supporte la TVA, qui n'est payée que par le consommateur final. La TVA est neutre à l'égard des modes de production (sous-traitance ou non ; importation de composants ou non). Chaque produit est taxé de la même façon qu'il soit importé ou produit dans l'État concerné. Par ailleurs, l'administration fiscale dispose d'une information fiable sur toutes les ventes, à tous les niveaux de la chaîne économique : chaque entreprise déclare non seulement ses ventes, mais aussi ses achats, qui sont les ventes de ses fournisseurs, ce qui limite les risques de fraude.

- La simplicité est double :

- pour les entreprises, l'enregistrement de la TVA perçue sur les ventes se fait aussi simplement que celle grevant les achats. Elles font ce travail avec application pour bénéficier du remboursement de la TVA qu'elles ont payée à leurs fournisseurs ;

- pour l'État, il est possible de moduler la pression fiscale à l'aide de quelques paramètres (taux d'imposition, assiette déductible, etc.), ou d'influencer la consommation en changeant la catégorie fiscale d'un groupe de produits, sous réserve de respecter les accords internationaux qu'il a pu souscrire. Dans l'Union européenne les États n'ont plus qu'une liberté restreinte en matière de TVA, y compris en matière de territorialité, d'assiette et même de taux ;

- pour les finances publiques la TVA est de fort rendement pour un coût de collecte très faible. En France la TVA est la principale source de revenu des finances publiques. Les recettes de TVA sont fortement corrélées à l'activité économique.

Considérations critiques sur la TVA

La TVA est un impôt indirect, sur la consommation, ce qui lui donne plusieurs caractéristiques qui peuvent être vues comme autant de défauts d'un certain point de vue :

- Par opposition aux impôts sur les formes de revenus, la TVA pèse davantage sur la « demande macro-économique »[Quoi ?], ce qui en fait un impôt délicat dont l'augmentation peut faire prendre le risque d'une récession économique selon la théorie keynésienne.

- Ce n'est pas un impôt redistributif : le taux payé est le même pour tous, quels que soient les revenus. La TVA est donc critiquée par certaines forces politiques qui préfèrent les impôts progressifs[réf. nécessaire].

- Pour les entreprises, même si elles ne payent pas directement la TVA, celle-ci renchérit le prix final du bien, ce qui peut réduire leurs marchés potentiels et finalement les pénaliser : la TVA fixe la part respective prélevée par les entreprises et par l'État sur la dépense des consommateurs. Dans chaque secteur d'activité, les entreprises revendiquent donc les taux les plus réduits possibles.

- Pour l'État, les recettes fiscales dépendent davantage des flux économiques (ici la consommation) et non du stock de richesse disponible. On peut regretter qu'ainsi les finances publiques soient plus exposées aux cycles de l'activité économique (lien quasi-mécanique) : accroissement des perceptions fiscales avec la croissance, et inversement réduction des ressources en cas de récession[réf. nécessaire].

- De plus, s'intéresser plus au flux qu'au stock peut générer des effets pervers (favoriser la consommation au détriment du stock) surtout quand il s'agit de stocks mal connus ou évalués comme ceux des ressources naturelles et l'environnement[5][réf. nécessaire].

- Par contre, on ne peut pas dire que la TVA d'un pays soit défavorable à ses exportations puisque les sociétés des pays exportateurs ne paient pas la TVA : ce sont uniquement les consommateurs du pays importateur qui la paient.

Sur les deux premiers points, les États qui ont adopté la TVA reconnaissent explicitement la validité de l'argument, puisqu'ils ont développé des mesures qui donnent de fait à la TVA une certaine progressivité :

- Taux réduits de TVA sur les biens de première nécessité, et inversement des taux « de luxe » pour d'autres biens[réf. nécessaire] ;

- Certains biens peuvent être exclus du champ de la TVA, par exemple le logement en France[réf. nécessaire].

- Biens mis à disposition gratuitement : ils ne supportent pas la TVA, et peuvent profiter aux plus pauvres[réf. nécessaire].

On observe que les taux apparents de TVA payée par les ménages, c’est-à-dire le montant de TVA divisé par la dépense de consommation du ménage, varie peu en fonction du niveau de revenus des ménages. Le taux d’effort (montant de TVA acquitté par rapport au revenu) est décroissant avec le niveau de vie, en partie parce que les revenus élevés consacrent une part plus importante à l’épargne (dont les revenus seront eux-mêmes taxés)[6].

Ainsi, une recherche de 2006 montre que les ménages les plus pauvres consacrent à la TVA une partie plus faible de leurs dépenses que les ménages les plus riches : la charge fiscale de la TVA, en pourcentage des dépenses, des 10 % des ménages au niveau de vie le plus élevé est de 11,6 %. Celle des 10 % des ménages au niveau de vie le plus faible est de 10,5 %. En revanche, cette charge fiscale, si on la considère en termes de pourcentage du revenu disponible, a un poids beaucoup plus fort pour les 10 % des ménages aux revenus les plus faibles (11,5 %) que pour les 10 % des ménages aux revenus les plus élevés (5,9 %)[7],[6].

Le troisième point est également admis, et les États en jouent ponctuellement pour stimuler un secteur qui leur paraît souhaitable, mais leur besoin de financement est généralement trop important pour qu'ils renoncent à une TVA significative dans le cas général.

TVA dite sociale

La TVA représente un avantage de compétitivité si on la substitue à des prélèvements portant sur la production. Un pays exporte alors en franchise des prélèvements sociaux alors que l'importateur a l'inconvénient d'appliquer la TVA sur un produit dont les coûts hors taxe comprennent les frais sociaux. Ce mécanisme est à la base du concept de « TVA sociale ». L'importance des prélèvements pour la protection sociale en France impliquerait d'augmenter la TVA de 4 % et la CSG de 3 %.

Naissance du concept

Les premières bases théoriques de la taxe sur la valeur ajoutée ont été définies par Carl Friedrich von Siemens en 1919[8] sous le nom de « Veredelte Umstatzsteuer » (taxe sur le chiffre d'affaires perfectionnée[9]). C'est toutefois en France que cette taxe sera mise en œuvre pour la première fois sous l'impulsion de l'inspecteur des finances français Maurice Lauré en 1954, alors directeur adjoint de la Direction générale des Impôts. Son idée convainc les dirigeants politiques pour plusieurs raisons :

- Son caractère simple : la TVA est levée sur chaque entreprise au fur et à mesure du processus de production ;

- Sa neutralité : la TVA — à la différence des impôts indirects traditionnels — évite d'imposer « en cascade » les activités qui se succèdent dans une filière économique ou commerciale (auparavant, la taxe dite sur le chiffre d'affaires, instaurée en 1937, était fortement contestée).

Le système de Lauré fut mis en place le et toucha d'abord les grandes entreprises. Le , sur proposition de Valéry Giscard d’Estaing, alors ministre d'État, ministre de l'Économie et des Finances, la TVA est étendue au commerce de détail.

Avant l'institution de la TVA en avril 1954 existait une TPS (Taxe prestation de service) dont le taux était de 8,5 %.

En furent mis en place deux taux de TVA :

- 20 % pour les produits manufacturés tels que les ciments, les aciers et ferrailles ;

- 33⅓ % pour les produits de luxe tels qu'automobiles particulières, appareils photo…

Afin de lisser cette brutale augmentation sur les produits comportant une forte proportion de main d’œuvre, un taux réduit de TVA fut institué, au moins dans les activités du bâtiment et des travaux publics, fixé à 12,5 %, qui équivalait à peu près à 60 % de main d’œuvre taxée auparavant à 8,5 % de TPS et 40 % de produits manufacturés taxés à 20 % de TVA nouvelle.

Ces taxes étaient incorporées dans le prix de vente qui apparaissait alors en pied de facture : « Prix TTC dont TVA 12,5 % incluse ».

Ce n'est qu'en 1966 que fut instituée la taxe à 17,6 % et il y eut alors obligation de faire apparaître les prix hors taxe sur les devis ou factures. Le montant total de la TVA étant uniquement calculé globalement en fin de facture.

| À compter du | Taux de TVA |

|---|---|

| 1966 | 17,6 % |

| 18,6 % | |

| 20,6 % | |

| 19,6 % | |

| 20,0 % |

À partir du milieu des années 1960, le succès de la TVA en France incite de nombreux autres États, et notamment les États-membres du marché commun, à adopter la TVA pour remplacer les systèmes de taxes indirectes sur les biens et services existant dans chaque pays.

Mise en œuvre du concept

France

Le champ d'application de la TVA se définit de deux manières : d'une part par les opérations imposables à la TVA et d'autre part par les règles de territorialité. La France a un taux moyen de TVA en 2015 inférieur à celui de l'Union européenne. Il est caractérisé par sa complexité (dans la réalité « pas moins de 10 taux de TVA différents et 150 mesures dérogatoires ») que dénonce la Cour des comptes[10].

Union européenne

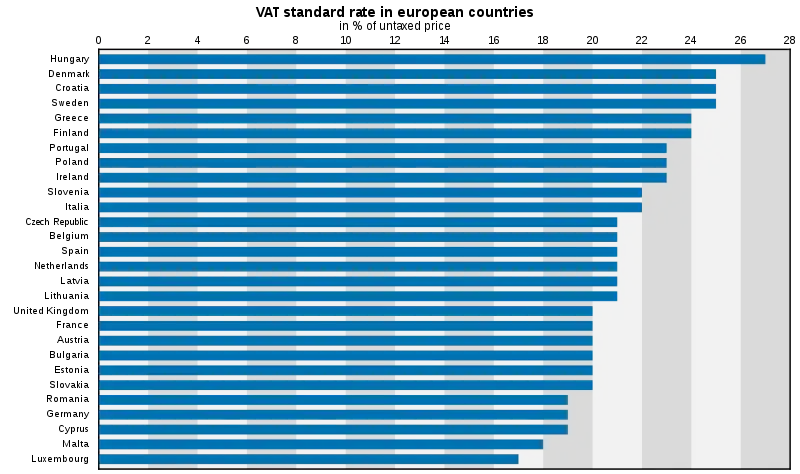

Taux standard de TVA dans l'Union européenne en 2017.

Taux standard de TVA dans l'Union européenne en 2017.

Le , le Conseil des ministres adopte la directive 67/227/CEE (1re directive TVA) – toujours en vigueur actuellement – qui établit les fondements et les principes du système communautaire des taxes sur le chiffre d'affaires. Cette directive est entrée en vigueur le . Il y eut toutefois des exceptions, tous les États-membres n’étant pas prêts à cette date. Néanmoins, le , la directive était applicable dans tous les États-membres de l'époque.

En même temps, le Conseil avait adopté la 2e directive TVA qui établissait des règles d'harmonisation en matière :

- de définition des opérations imposables,

- de règles de territorialité (lieu des opérations imposables),

- d'assiette (base d’imposition),

- d'exemptions (il conviendrait de dire exonération).

Chronologiquement, la TVA fut adoptée aux dates suivantes par les 9 pays-membres de l'Union au [11] :

- France :

- Danemark :

- Allemagne :

- Pays-Bas :

- Luxembourg :

- Belgique :

- Irlande :

- Italie :

- Royaume-Uni :

Les adhérents suivants appliqueront un régime TVA conforme aux Directives en vigueur dans le cadre de leur adhésion, moyennant parfois un délai. Celui-ci s'appliquera le cas échéant à des systèmes TVA déjà existants :

- Grèce (entrée dans l'UE le ) :

- Portugal (entrée dans l'UE le ) :

- Espagne (entrée dans l'UE le ) :

- Allemagne réunifiée :

- Autriche, Finlande et Suède (entrée dans l'UE le ) :

- Chypre, Estonie, Hongrie, Lettonie, Lituanie, Malte, Pologne, Slovaquie, Slovénie et Tchéquie (entrée dans l'UE le ) :

- Bulgarie et Roumanie (entrée dans l'UE le ) :

- Croatie : (un régime de TVA était entré en vigueur dès le [12])

Harmonisation de la TVA dans l'UE

Très vite sur proposition de la Commission a été adoptée le la directive 77/388/CEE (6e directive TVA) qui constitue encore à l’heure actuelle le texte de référence en matière de TVA communautaire. Conformément aux traités fondateurs de l’Union européenne, tous les États-membres ont dû transposer cette directive, ainsi que les modifications qu’elle a subies au fil du temps, dans leur ordre juridique interne.

Il en a été de même pour les nouveaux venus dans la Communauté, les directives adoptées par l’Union européenne faisant partie de l’acquis communautaire que ces derniers ont l’obligation de transposer dans leur ordre juridique interne pour devenir États-membres.

Régime de 1993

La modification la plus importante de la 6e directive est celle qui est entrée en vigueur le , au moment où l’avènement du marché unique a aboli les contrôles douaniers aux frontières pour le trafic intracommunautaire de marchandises.

Nonobstant la disparition de ces contrôles, il fallait mettre en œuvre des mesures permettant d’assurer le suivi fiscal des marchandises. Ce fut l'occasion d'introduire dans la réglementation une nouvelle catégorie d'exemptions, à savoir celles qui s'appliquent aux livraisons intracommunautaires de biens ainsi qu'une nouvelle opération imposable appelée acquisition intracommunautaire de biens.

En l'occurrence, les mesures en question ne devaient être que transitoires, un régime définitif de taxation des échanges de biens entre les États-membres devant être adopté et entrer en vigueur le . Faute d’accord entre les États-membres, le régime définitif ne fut jamais adopté de sorte qu'à l'heure actuelle c'est toujours le régime transitoire initié en 1993 qui règle le trafic intracommunautaire de marchandises.

La réforme de 1993 fut également l'occasion de mettre en œuvre des mesures d'harmonisation en matière de taux de TVA. Ainsi, le taux normal fut fixé à un minimum de 15 %. Aucun accord ne put toutefois être trouvé sur un taux normal maximal ; d'où la grande disparité des taux observés dans la Communauté : des 15 % appliqués au grand-duché de Luxembourg aux 27 % appliqués en Hongrie. En même temps, les États membres étaient autorisés à appliquer un ou plusieurs taux réduits.

Comme il s’était avéré impossible de gommer les grandes disparités de taux, le régime transitoire contenait également des mesures destinées à éviter le « shopping fiscal » des assujettis, c'est-à-dire l'achat dans le pays où la TVA est la moins chère. Ces mesures sont désignées sous le vocable de régime des ventes à distance.

Développements récents

Depuis lors, la 6e directive a subi d’autres modifications, notamment en matière de :

- régime particulier pour les ventes de biens d'occasion et d'œuvres d'art ;

- services de télécommunication ;

- transactions sur l'or destinées à des fins de placement ;

- services électroniques (notamment tous les services liés à l'utilisation d'Internet) ;

- harmonisation des factures ;

- facturation électronique ;

- ventes d’électricité et de gaz par canalisations ;

- TVA réduite (5,5 %) pour les logements neufs vendus dans les ZUS (Zones d'urbanisme sensible).

Au fil du temps, les nombreuses modifications insérées dans le texte de la 6e directive ont fini par rendre le texte peu structuré et difficile à lire. Pour remédier à cet état des choses, la Commission européenne a proposé en 2004 un nouveau texte qui, selon ses propres termes, « codifie les dispositions actuelles sans modifier la législation en vigueur. Les modifications de structure et de présentation visent uniquement à améliorer la qualité du texte. La substance de ce dernier n'est en rien modifiée. » Autrement dit, la directive 2006/112/CE[13] adoptée par le Conseil de l'Union européenne le a pour effet de consolider en un texte unique les directives préexistantes 67/227/CEE (1re directive) et 77/388/CEE (6e directive) sans en altérer le moins du monde le texte et la portée. La nouvelle directive contient par ailleurs une annexe comportant une table de concordance entre les articles des 1re et 6e directives et celles de la directive 2006/112/CE.

Parmi les modifications ultérieures, on relèvera la directive du (2008/8/CE) qui modifie, en vue de simplifier les règles précédentes, le « lieu des prestations de service » (c’est-à-dire les règles de territorialité antérieurement définies par la directive 2006/112/CE du à l'égard des prestations de service). Cette directive est entrée en vigueur le .

Situation actuelle de l’UE : l’harmonisation inachevée

Même si la 6e directive a, pour une large part, harmonisé le système commun de taxes sur le chiffre d’affaires, de nombreuses disparités subsistent entre les États-membres :

- dans de nombreux domaines, la directive laisse aux États-membres le choix entre différentes options, ce qui conduit nécessairement à des applications différentes en fonction des habitudes et des préférences nationales ;

- des divergences d’interprétation des textes communautaires existent entre États-membres, aboutissant notamment à des cas de non-imposition ou de double imposition d’une même opération. Dans ce contexte, la jurisprudence de la Cour de justice de l'Union européenne[14] a déjà joué – et continuera de jouer – un rôle uniformisateur de première importance ;

- adaptation des habitudes de chaque pays : la République tchèque a dû relever ses taux de TVA de 5 % à 22 % sur la restauration et les services téléphoniques au moment de son adhésion à l’Union européenne ;

- les demandes de dérogation de la part des gouvernements souhaitant utiliser une baisse de TVA pour relancer une activité économique. Le Parlement polonais a voté peu avant l'adhésion une exemption de TVA sur la fourniture d'accès Internet aux particuliers contraire aux dispositions de la 6e directive ;

- l'impopularité de la Commission aux yeux de certains contribuables lorsque leur gouvernement national ne peut baisser directement le taux de TVA, même si ce sont les États membres eux-mêmes qui en ont décidé ainsi à l'unanimité ;

- le souhait des États-membres de pouvoir mener librement leur politique fiscale, souvent considérée comme un des derniers remparts de la souveraineté nationale.

Pour résoudre notamment les problèmes évoqués ci-dessus, la Commission des Communautés européennes continue à déposer régulièrement des projets de directives destinés à améliorer le fonctionnement de la TVA comme la faire payer dans le pays où la marchandise est vendue et non pas là où elle est achetée. Ces propositions sont néanmoins difficiles à faire passer, toute décision du Conseil des ministres de l'Union européenne nécessitant l'unanimité des États-membres pour être adoptée.

La Commission européenne a lancé, fin 2010, une consultation publique sur l’avenir de la TVA en Europe[15]. En effet, le système de TVA en vigueur aujourd’hui, basé sur une législation adoptée au niveau européen et appliquée au niveau national, n’est plus compatible avec les exigences d'un véritable marché unique. L'objectif de cette consultation est de lancer un large débat sur l'évaluation du système actuel de TVA (cohérence avec le marché unique, traitement des opérations transfrontalières, neutralité de la taxe, degré d'harmonisation requis pour le marché unique…)[16].

Selon le rapport sur la convergence fiscale franco-allemande de la Cour des comptes, l’alignement du taux réduit français sur le taux réduit allemand ferait rentrer 15 milliards d’euros de recettes fiscales en France. Du point de vue des entreprises, le système est devenu d’une grande complexité, source de fraude fiscale et il génère des coûts de conformité et de gestion qui n’incitent pas les investisseurs à aller sur le marché unique européen, comme le confirme l’enquête 2010 de l’Observatoire Européen de la Fiscalité des Entreprises (OEFE)[17] de la CCIP. Selon cette enquête, la majorité des chefs d’entreprise européens estime que les difficultés fiscales rencontrées dans le cadre d’activités transfrontières concernent surtout la TVA.

Reste du monde

La TVA s'est progressivement imposée dans de nombreux pays comme le mécanisme de taxation préféré pour les biens et les services. À l'heure actuelle, parmi les pays développés, seuls les États-Unis n'ont pas adopté la TVA, leur préférant un système proche de « sales taxes » (« taxes sur la vente »). La « sales tax » est fixée par chaque État fédéré et va de 0 % (Delaware, Alaska ou Oregon) à 7,50 % (Californie). Dans certains cas, des villes ou des comtés fixent également une taxe sur la vente, qui s'ajoute à la taxe d'État (le taux maximum est appliqué dans certains comtés en zones commerciales de l'Illinois avec 11,5 % au total). La moyenne nationale est d'environ 6 %.

Le Canada utilise quant à lui une taxe très similaire à la TVA (la taxe sur les produits et services) au niveau fédéral, mais certaines provinces ont défini un système supplémentaire d'imposition sur la consommation. Certaines d'entre elles suivent le principe des sales taxes au niveau provincial, tandis que d'autres ont une taxe sur la valeur ajoutée similaire à la TPS fédérale (ainsi la taxe de vente du Québec de 9,5 % qui s'applique au-dessus du 5 % fédéral).

En Inde, le parlement fédéral a adopté en la loi instituant une TVA unique se substituant aux multiples taxes qui freinaient la circulation des biens sur le territoire ; cette réforme capitale constitue une avancée majeure vers l'unification du pays[18]. Cette réforme est entrée en vigueur le [19].

Taux de TVA dans les différents pays

La TVA représente une part croissante des recettes fiscales des États de l'OCDE. Proche de zéro en 1965, la TVA représentait en 2012 près de 20 % des recettes totales. Au cours de la crise depuis 2008, les politiques de consolidation budgétaire ont fortement augmenté le taux normal de TVA qui atteignait dans les pays de l'OCDE un niveau moyen record de 19,1 % en . L'Europe fortement secouée par la crise des dettes publiques est au-dessus de la moyenne puisque les 21 pays de l'Union européenne membres de l'OCDE affichaient un taux normal de TVA de 21,7 %, avec un record de 27 % en Hongrie. La TVA pèse proportionnellement plus lourd sur les revenus des ménages modestes que sur ceux des plus aisés, et paradoxalement, cet effet est particulièrement marqué dans les taux réduits de TVA[20].

États-membres de l'Union européenne

La réglementation applicable dans l’Union européenne en matière de TVA[21],[22] prévoit que les États-membres peuvent appliquer un taux normal, dont le minimum ne peut être inférieur à 15 %, et deux taux réduits, dont le minimum ne peut être inférieur à 5 %. On notera qu’il n’existe pas de limite supérieure au taux normal applicable et que le taux le plus élevé observé dans l’Union européenne s'élève à 27 %.

Par ailleurs, certaines dispositions particulières permettent aux États membres qui, avant le , appliquaient à certains biens ou services des taux réduits inférieurs à 5 % ou des exonérations (taux zéro) de maintenir ces exceptions temporairement.

Enfin, certains États-membres peuvent, pour des situations particulières, comme l’insularité dans le cas de Madère ou des Açores, ou pour des produits bien définis, maintenir des taux inférieurs aux minima prévus par la Directive 2006/112/CE.

| Pays | Code Pays | Taux | |

|---|---|---|---|

| Standard | Réduit | ||

| DE | 19 % | 7 % ou 0 % | |

| AT | 20 % | 12 % ou 10 % | |

| BE | 21 % | 6 % principalement pour les biens de première nécessité et pour les prestations de services à caractère social (ex. : les produits de première nécessité, le transport de personne, les services agricoles...)

12 % pour certains biens et prestations de services qui, d'un point de vue économique ou social, sont importants (ex : le charbon, la margarine, les abonnements à la télévision payante...) | |

| BG | 20 % | 9 % | |

| CY | 19 % | 5 %, 9 % | |

| HR | 25 % | 10 % | |

| DK | 25 % | - | |

| ES | 21 % | 10 % ou 4 % | |

| EE | 20 % | 9 % | |

| FI | 24 % | 13 % ou 9 %[25] | |

| FR | 20 % | 5,5 % ou 2,1 % ou 10 % | |

| GR | 24 % | 13 % ou 6,5 %[25]

dans les îles (sauf Crète): 15 %, 7 % et 4 % | |

| HU | 27 %[26] | 18 % ou 5 % | |

| IE | 23 % | 13,5 %, 9 %, 4,8 % ou 0 %[25] | |

| IT | 22 % | 10 % ou 4 % | |

| LV | 22 % | 12 % ou 0 % | |

| LT | 21 % | 9 % ou 5 % | |

| LU | 17 % | 14 %, 8 % ou 3 % | |

| MT | 18 % | 5 % | |

| NL | 21 % | 9 % | |

| PL | 23 % | 8 % ou 5 % | |

| PT | 23 % | 13 % ou 6 % | |

| CZ | 21 % | 15 %[25] | |

| RO | 19 % (10) | 9 % ou 5 % | |

| GB | 20 % | 5 % ou 0 % | |

| SK | 20 % | 10 %[25] | |

| SI | 20 % | 8,5 % | |

| SE | 25 % | 12 % ou 6 % | |

Remarques :

- (1) En Belgique[27], certains biens sont soumis à la TVA au taux de zéro pour cent, tels les périodiques et matériaux de récupération.

- (2) Bulgarie et Roumanie : depuis le

- (3) Espagne : depuis le - taux normal et réduit ramenés à 7 % et 3 % aux îles Canaries

- (4) France : taux normal ramené à 8,5 % en Guadeloupe, Martinique et à La Réunion, TVA à 0 % en Guyane

- (5) Malte : depuis le

- (6) Irlande : depuis le

- (7) Italie : depuis le

- (8) France : hausse de la TVA depuis le

- (9) Chypre : depuis le

- (10) Roumanie : le taux était de 24 % avant 2016 et de 20 % en 2016[28]

- (11) Grèce: le taux était de 23 % avant le

États hors UE

En 2016, 166 états dans le monde (dont Union Européenne) avaient mis en place une TVA[29].

| Pays | Code Pays | Taux | |

|---|---|---|---|

| Standard | Réduit | ||

| AL | 20 % | ||

| DZ | 19 % | 9 % | |

| AD | 4,5 % | ||

| AO | 14 % | ||

| Arabie saoudite | SA | 15% à partir du 01/07/2020[31] | |

| AR | 21 % | 10,5 % | |

| AM | 20 % | ||

| AU | 10 % | ||

| BS | 12 % | ||

| BJ | 18 % | ||

| BY | 18 % | 10 % | |

| BA | 17 % | ||

| BF | 18 % | ||

| CM | 19,25 % | ||

| CA | 5 % + taxes provinciales (de 0 à 10 %) | 0 % Articles non taxés | |

| CN | 17 % | 13 % ou 0 % | |

| CO | 16 % | ||

| CD | 16 % | 0 % sur les produits exportés | |

| CI | 18 % | 11 % | |

| EC | 12 % | 10 % (services) | |

| IL | 18 % (depuis le )[33] | ||

| JP | 8 % (depuis 2014, 5 % auparavant, 10 % en [34]) | ||

| LB | 11 %[35] | ||

| LI | 7,6 % | 2,4 % | |

| MK | 18 % | 5 % | |

| ML | 18 % | ||

| MA | 20 % | Transport 14 % services financiers 10 % quelques produits courants (sucre, eau...) 7 % | |

| MX | 16 % | médicaments, alimentation 0 % | |

| MD | 20 % | 8 % médicaments, boulangerie, produits laitiers ; 5 % gaz | |

| ME | 17 % | 7 % | |

| NO | 25 % | 15 % alimentation ; 8 % transports de personnes, entrées cinéma, hôtels | |

| NZ | 12,5 % | ||

| Philippines | PH | 12 % | |

| RU | 18 % | 10 % | |

| SN | 18 % | 10 % ; tourisme 15 % | |

| RS | 20 % | 8 % | |

| SG | 7 % | ||

| CH | 7,7 % (depuis 01/01/2018[38]) | Biens de première nécessité 2,5 % ; hôtellerie, tourisme 3,7 | |

| TG | 18 % | ||

| TN | 19 % à partir du 01/01/2018 | 6 % et 12 %[39] | |

| TR | 18 % | 8 % ou 1 % | |

| UA | 20 % | ||

| VE | 15 % | 8 % | |

| VN | 10 % | 5 % et 0 % | |

(*) Note : Au Canada, des taxes provinciales s'ajoutent à la TVA, par exemple 9,975 % au Québec pour un total de 14,975 % de taxes. Puisque la taxe provinciale peut varier d'une province à l'autre, les prix sont indiqués hors TVA.

Notes et références

Notes[40]

Références

- « source »

- Sous certaines conditions, une entreprise qui déclare plus de TVA sur ses charges qu'elle n'en collecte sur ses opérations, peut récupérer la différence auprès de l'État.

- « Écart de TVA: les pays de l'UE ont perdu 137 milliards d'euros de recettes de TVA en 2017 », sur Commission européenne, (consulté le )

- « 2012 Update Report to the Study to quantify and analyse the VAT Gap in the EU-27 Member States », European Commission, TAXUD, septembre 2014.

- C'est le même genre de critique que celle faite au PIB.

- Source : étude EDHEC.

- page 18, rapport Conseil d'orientation pour l'emploi (COE) [PDF].

- (en) Ben Terra et Julie Kajus, A Guide to the European VAT Directives, IBDF (Internal Bureau for Fiscal Documentation), 2008, (ISBN 978-90-8722-091-4), p. 271.

- L'ouvrage de ce nom publié en 1921 est toutefois attribué à son frère Carl Friedrich von Siemens.

- « La TVA, un maquis fiscal : la preuve par le sandwich », lefigaro.fr, 16 décembre 2015.

- Voir sur sudptt.org..

- « VAT and Croatia’s accession to the EU », ey-vx.com.

- « Directive 2006/112/CE du Conseil », Journal officiel de l'Union européenne, 28 novembre 2006 [PDF].

- Site de la Cour de justice de l'Union européenne.

- « Livre vert sur l'avenir de la TVA – vers un système de TVA plus simple, plus robuste et plus efficace », Commission européenne, décembre 2010.

- « Réponse de la CCIP au livre vert sur l’avenir de la TVA », Chambre de commerce et d'industrie de Paris, mai 2011.

- OEFE.

- En Inde, la réforme de la TVA ouvre la voie à un marché unique dans le pays, Le Monde, 4 août 2016.

- Avec la TVA harmonisée, l'Inde devient un marché unique, Le Parisien, 29 juin 2017.

- « Le taux de la TVA ne cesse d'augmenter dans les pays de l'OCDE », Les Échos, 10 décembre 2014.

- « Taux de TVA appliqués dans les États membres de l'Union européenne - Situation au 1er juillet 2010 » - Document publié par la Commission de l'Union européenne.

- Directive 2006/112/CE du Conseil du 28 novembre 2006 relative au système commun de taxe sur la valeur ajoutée, Titre VIII - J.O.C.E. n° L44 du 20 février 2008.

- Fisconet - la base de données du Ministère des Finances belge.

- 2013 European Union EU VAT rates, www.vatlive.com.

- Fédération des Associations du Commerce International : fiches pays.

- À partir du 1er janvier 2012 et 25 % avant cette date.

- La TVA belge en détail.

- Romania MPs Agree to Cut VAT to 20% Next Year, 19% in 2017 - See more at: http://www.novinite.com/articles/170464/Romania+MPs+Agree+to+Cut+VAT+to+20+Next+Year,+19+in+2017#sthash.vWtX6eQ7.dpuf.

- Rapport officiel OECD 2016, page 199, 2017

- La TVA en Angola reportée pour octobre Agence Angola Press, juin 2019

- L'Usine Nouvelle, « L'Arabie saoudite, contrainte à l'austérité, triple sa TVA - Infos Reuters », L'Usine nouvelle, (lire en ligne, consulté le )

- Bahamas - Augmentation de la TVA, Tour Mag, juin 2018

- 16 % jusqu'au 31 août 2012 inclus ; 17 % dès le 1er septembre 2012.

- Leika Kihara et Claude Chendjo, « Japon: Shinzo Abe relèvera la TVA "par tous les moyens" », sur https://www.boursorama.com/, (consulté le ).

- Philippe HAGE BOUTROS, « La TVA libanaise à 11 % à partir de lundi - Philippe HAGE BOUTROS », sur L'Orient-Le Jour, (consulté le ).

- Informations sur la TVA en Suisse, 8 % dès 2011.

- Administration fédérale des contributions, pour la Suisse.

- NewsXpress, « Prévoyance 2020: Les prix vont-ils être réduits à cause de la TVA? », 20 minutes, (lire en ligne, consulté le ).

- Code de la TVA - Tunisie.

- « Tables des codes de pays », sur documentation.abes.fr (consulté le ).

Voir aussi

Articles connexes

Liens externes

- Tous les taux de TVA appliqués dans l'Union européenne.

- Site de la Commission sur la fiscalité communautaire.

- Législation communautaire en matière de TVA.

- La vérification d'un numéro d'identification à la TVA sur VIES.

- Plan T.R.E.S. de Transfert des charges pour la Relance Economique et Sociale via la TVA sociale et la CSG présenté par Michel Leclerc.

- Portail de l’économie

- Portail de la finance