Gestion alternative

La gestion alternative est un mode de gestion de portefeuille appliqué par certains fonds d'investissement dits « fonds spéculatifs », « fonds alternatifs », « fonds d'arbitrage », « fonds de couverture », ou hedge funds. L'investissement minimal va de quelques dizaines de milliers de dollars parfois, à plusieurs centaines de milliers plus souvent, suivant les fonds. De plus, n'étant par essence pas aussi réglementés que les fonds de placement classiques, ils ne peuvent être distribués au grand public et sont réservés à la catégorie des investisseurs institutionnels ou aux grandes fortunes.

La définition d'un hedge fund reste confuse puisque chaque source possède ses propres critères (SEC, FSA, Dodd-Frank Act). Cependant, pour les différencier des OPCVM, les hedge funds font appel à l'emprunt pour composer leurs portefeuilles, ce qui les contraint donc à dépasser des seuils de rentabilité minimale.

D'un point de vue juridique, la gestion alternative vise toute gestion qui n'est pas dédiée à l'investissement en actions ou obligations cotées ouverte au public. En effet depuis la directive AIFM, la gestion alternative comprend les hedge funds, mais aussi les fonds immobiliers, de dette ou de private equity[1].

Objectifs

La gestion alternative vise à décorréler les performances du portefeuille de l'évolution générale de la bourse en intervenant sur les marchés des actions mais aussi sur les obligations, les devises, les matières premières, l'immobilier et les entreprises non cotées, le marché des œuvres d'art… Le but est généralement de lisser les courbes de rendement et de les améliorer par rapport au rendement du marché permettant d'avoir un meilleur rapport performance / volatilité. La raison pour laquelle ces « fonds alternatifs » sont considérés comme risqués est liée au fait qu'au-delà du « lissage » des courbes de rendement, ils ont servi lors de nombreuses attaques spéculatives, sur les taux de change par exemple, avec des retombées économiques néfastes pour le pays attaqué. Des exemples incluent la crise économique du Mexique (1992-1994), la crise asiatique de 1997-1998, la Russie, le Brésil etc. Pour certains, ces « fonds » n'ont fait que rétablir les taux de change « surévalués » de certains pays à un niveau plus raisonnable. Cependant, les attaques spéculatives ne s'arrêtent pas seulement aux monnaies « surévaluées » comme lors de la crise asiatique où Taïwan, Singapour et Hong Kong n'ont pas été épargnés.

Historique

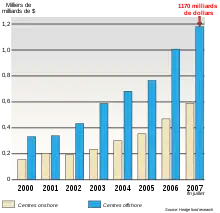

La gestion alternative est apparue dans les années 1950 avec les activités d'Alfred Winslow Jones, un ancien journaliste du magazine Fortune. Mais son essor a vraiment lieu dans les années 1970 lors d'une série de bouleversements économiques : premier choc pétrolier, apparition des eurodollars, et premières déréglementations financières. Elle a été mieux connue par le public à l'occasion de la dévaluation de la livre sterling consécutive à l'intervention de George Soros. Historiquement, les offices familiaux (family offices) furent les premiers à les utiliser et ont ainsi contribué à leur émergence. En , près de 10 000 fonds de couverture sont opérationnels dans le monde et gèrent environ 1 760 milliards USD (1 250 milliards d'euros)[2]. En 2009, les deux tiers des fonds de couvertures sont localisés dans les îles Caïmans, qui est de facto le paradis fiscal des multinationales[3]. Les fonds de couverture restant étaient en 2005 principalement européens, domiciliés à 70 % au Luxembourg et en Irlande et dirigés à 90 % depuis l'Angleterre et la France[4].

Grâce aux liquidités injectées par les États, les 9 000 fonds de couverture pèsent 2 000 milliards de dollars en 2009 ; plus des trois quarts d'entre eux sont américains ou britanniques. Ces fonds sont détenus à hauteur de 18 % par les banques et à près de 50 % par des investisseurs institutionnels[5].

Types d'actifs utilisés dans les portefeuilles alternatifs

Les portefeuilles alternatifs se composent notamment :

- d'actions défensives ou contracycliques en période de marché baissier, ou des actions à coefficient bêta élevé en période de marché haussier.

- des placements dans des domaines très spécifiques tels que ceux que pratique Vice fund.

- de produits dérivés : en fonction de la tendance du marché, le gestionnaire peut acheter ou vendre des contrats qui profiteront de la baisse (achat d'options de vente/puts, etc.) ou de la hausse (achat d'options d'achat/calls, etc.). Le gérant a aussi la possibilité d'emprunter plus de titres qu'il n'en possède (achat à découvert) ou inversement (vente à découvert), dans le but d'augmenter l'effet de levier financier.

- de placements autres que sur le marché des actions : devises, matières premières, dettes décotées, etc.

Implication des gérants

Les gérants alternatifs investissent une grande part de leur fortune personnelle dans les fonds qu'ils gèrent et leurs rémunérations dépendent principalement de la performance du fonds ; ils sont donc associés avec les investisseurs. Bien que ces fonds soient souvent fermés et limités en taille, le potentiel de gain de ces gérants du fonds peut devenir énorme car en corrélation avec la taille du fonds (part prélevée sur les fonds apportés par un investisseur) et 20 % de performance fees (commissions prélevées sur la performance du fonds). Ces chiffres peuvent varier, par exemple un fonds réputé de Floride (qui prend plus de 30 % de frais de performance) a octroyé un frais de performance de 1,5 milliard de dollars au gestionnaire de ce fonds pour l'année 2005[réf. nécessaire].

Outils

- La gestion alternative s'appuie aussi sur la recherche et l'analyse micro ou macroéconomique, qui doit permettre de trouver des opportunités soit dans les tendances de fond de l'économie ou des marchés financiers, soit en découvrant des entreprises à fort potentiel ou au contraire en difficulté.

- La justice internationale : des fonds rachètent à bas prix des créances sur des pays pauvres, puis engagent des actions en justice afin de permettre la saisie de matières premières ou d'autres valeurs appartenant à ces pays, si ceux-ci ne respectent pas leurs obligations de paiement.

- La recherche de l'effet de levier (aussi leverage), consiste à emprunter pour augmenter la taille effective du portefeuille (constitué au départ seulement des fonds apportés par les investisseurs).

- La vente à découvert (ou short selling), consiste à vendre au comptant des titres que l'on ne détient pas, en espérant les racheter moins cher ultérieurement. Pour ce faire, le gérant emprunte ces mêmes titres sur la période. En effet, lors d'un prêt de titres il y a transfert de propriété vers l'emprunteur, si bien que celui-ci a le droit de les vendre; il lui faut seulement faire en sorte d'avoir racheté les titres au moment où il doit les rendre. Cette stratégie est très risquée en cas de retournement à la hausse du marché : en effet, le cours du titre sous-jacent a la capacité d'augmenter théoriquement à l'infini et si l'on ajoute l'effet de levier les pertes peuvent être abyssales.

- Le recours aux produits dérivés : options, futures ou contrats de gré à gré est fréquent, soit dans un but spéculatif, soit au contraire pour couvrir le portefeuille.

- L'arbitrage consiste à exploiter des écarts de prix injustifiés, par exemple en achetant des obligations convertibles supposées sous-évaluées tout en vendant à découvert l'action sous-jacente. On peut également profiter de l'écart des prix d'un même titre ou d'une même devise (cf spéculation sur le Yen dont la correction a perturbé les marchés asiatiques peu avant la crise des subprime) sur deux marchés différents.

- Et enfin l'exploitation des primes proposées lors des fusions-acquisitions.

Stratégies

Les différentes stratégies se caractérisent par des ratios rendement / risque très variables. Il existe de nombreuses présentations des différentes stratégies alternatives.

- Analyse collaborative (collaborative system) : approche consistant à utiliser des algorithmes afin de mettre en relation et d'exploiter les meilleures strategies ou choix d'analystes et traders professionnels (par exemple Marshall Wace) ou bien amateurs (par exemple UHedgeFund).

- Arbitrage de convertible ((en)convertible arbitrage) : investit dans les obligations convertibles mal cotées sur le marché. Typiquement, cette stratégie consiste à acheter l'obligation convertible, tout en vendant l'action sous-jacente à découvert.

- Arbitrage sur fusions-acquisitions (merger arbitrage) : la possibilité d'arbitrage dans ce genre de situations (OPA, OPE) résulte de l'écart entre le prix annoncé par l'acquéreur et le prix auquel la cible se traite sur le marché. Le merger arb est une sous-catégorie de l'event driven.

- Arbitrage sur produits de taux (fixed income arbitrage) : cherche à tirer profit des mouvements et des déformations de la courbe des taux. Elle utilise comme véhicules les titres d'État, les futures et les swaps de taux.

- High Frequency Statistical arbitrage : consiste à prendre des positions basées sur un écart de comportement par rapport à l'historique, i. e. à miser sur un retour à la moyenne. Ceci peut consister à tirer profit d'une baisse ou d'une hausse de la corrélation entre des titres, secteurs ou marché, lorsque celle-ci semble injustifiée d'un point de vue fondamental. Ce comportement est auto prédictif, i. e. son adoption favorise la stabilité des observations. ex. : tirer profit d'une baisse de la corrélation entre BNP et GLE en achetant l'une et en vendant l'autre.

- Quantitative trading : consiste à prendre des positions basées sur des prédictions effectuées par un modèle quantitatif, i. e. une analyse des cours et des informations dans le but de déceler des signaux acheteurs ou vendeurs. Stratégie efficace sur les futures uniquement (frais de courtages très faibles et liquidité suffisante).

- Marchés émergents (emerging markets) : investit dans les marchés en développement. Stratégie très risquée car les instruments de couverture ne sont pas toujours disponibles sur ce type de marché. En outre, le gérant est confronté au risque de liquidité, les marchés émergents étant souvent peu liquides.

- Macro / opportuniste (global macro) : tente de tirer profit des évolutions de l'économie globale, en particulier les évolutions de taux dues aux politiques économiques des gouvernements. Elle utilise les instruments reflétant la situation économique mondiale : devises, indices, courbes de taux, matières premières.

- Sélection de titres (long short Equity) : consiste à prendre des positions aussi bien longues (acheteuses) que courtes (vendeuses) sur des actions sélectionnées appartenant au même secteur ou à la même zone géographique, avec une position nette résultante plutôt longue (long bias), ou plutôt vendeuse (short bias), ou neutre (market neutral). Ceci nécessite de bien maîtriser les outils de sélection des titres (stock picking).

- Situations spéciales (event driven) : le gestionnaire recherche les opportunités générées par des événements intervenant dans la vie des entreprises : filialisation, fusions, ou des difficultés (distressed securities)

- ...

Avantages et inconvénients

Liquidité

Les meilleurs fonds de couverture sont souvent fermés, donc moins liquides que d'autres placements, et il faut mettre au moins 1 million d'euros d'investissement initial. Se constituer un portefeuille diversifié de gérants utilisant des stratégies différentes demande donc soit des moyens très importants, soit de passer par un « fonds de fonds de couverture » (fund of hedge funds).

Les fonds de couverture offrent généralement peu de liquidité à leurs souscripteurs. Un investissement doit régulièrement attendre un à trois mois avant d'obtenir une souscription puis deux à douze mois pour pouvoir sortir du fonds. Ce manque de liquidité ne convient pas aux investisseurs qui recherchent des instruments de placement plus liquides. Cependant, l'émergence de plateformes de managed accounts (ou comptes gérés) tend à apporter une solution aux problèmes de liquidité et de transparence.

Opportunités

La croissance importante des placements en fonds alternatifs fait que de plus en plus de gérants sont à la recherche des mêmes opportunités d'investissements avec beaucoup plus d'argent que par le passé. Les performances des fonds alternatifs auraient tendance à diminuer et ainsi encouragent leurs gérants à prendre de plus en plus de risques. L'effondrement des cours peut aussi résulter inéluctablement de l'épuisement naturel de pratiques problématiques, voire illégales, comme dans le cas de la crise des actions bancaires de 1983 en Israël (en).

Risque

Les fonds alternatifs sont très peu réglementés et apprécier leur risque est difficile pour un investisseur particulier. Certains fonds ont une volatilité plus faible que celle d'un marché actions de pays développé et sont d'ailleurs décorrélés des marchés actions (actions achat/ventes). D'autres sont beaucoup plus risqués compte tenu notamment des effets de levier importants utilisés (matières premières). Les hedge funds ont servi plusieurs fois depuis les années 1990, et notamment lors de la crise asiatique, à opérer des attaques spéculatives. Lors de la crise asiatique, les hedge funds ont systématiquement attaqué les banques centrales de nombreux pays asiatiques en commençant par la Thaïlande. Les dégâts économiques ainsi occasionnés ont été énormes.

Transparence

Certains fonds très performants peuvent être aussi très opaques, il est très important pour l'investisseur de se faire conseiller par un spécialiste du marché qui a des contacts directs avec les gérants de fonds. Comme l'affaire Madoff en l'a montré, la faible transparence ou le défaut de transparence, souvent pris pour des gages de discrétion et faisant ainsi partie du prestige et de l'attrait psychologique de certains placements, peuvent tout aussi bien cacher des pratiques problématiques, voire illégales.

Pour lutter contre la faible liquidité et le manque de transparence, l'industrie bancaire s'est mise à développer les stratégies dites de managed account. Elles permettent de répliquer les stratégies des hedge funds tout en donnant accès à un nombre élargi d'investisseurs à des instruments plus ouverts.

Performance

Les performances des hedge funds sont complexes à analyser, car il existe de nombreuses stratégies différentes. La performance a été inférieure à une stratégie simple mélangeant des fonds passifs sur le S&P 500 et des fonds indiciels en obligations d'État américaines[6]. D'ailleurs, Warren Buffett avait parié en 2008 que la gestion passive aurait une meilleure performance qu'une sélection de hedge funds. Il a gagné son pari[7].

Liste non exhaustive des principaux hedge funds

Selon le classement 2009 de Alpha magazine[8], les cinq plus gros hedge funds sont, en milliards de dollars américains d'actifs :

- Bridgewater Associates : 38,6

- JP Morgan AM : 32,9

- Paulson & Co fondé par John Paulson : 29

- D.E. Shaw & Co fondé par David Shaw : 28,6

- Brevan Howard AM : 26,4

Selon le classement publié par Trader-Forex[9] pour 2012, les cinq plus gros hedge funds sont, en milliards de dollars américains d'actifs :

- Brevan Howard Asset Management : 61,5

- Goldman Sachs Asset Management : 52,1

- Lansdowne Partners : 36,4

- BlueCrest Capital Management : 35,3

- Och-Ziff Capital Management : 35

De son côté, Bloomberg Markets estimait qu'au , les deux premiers hedge funds étaient Bridgewater Associates et Man Group, avec respectivement 77,6 et 64,5 milliards de dollars d'actifs[10].

Autres hedge funds : Aurelius Capital Management, Appaloosa management, Baupost Group, BlackRock (BGI), BlueCrest Capital Mgmt., Boussard & Gavaudan, Canyon Partners, Citadel Investment Group, Farallon Capital, Fortress Investment Group, GLG Partners, Goldman Sachs AM, Landsdowne Partners, Man Group, Marshall Wace, Millennium Management, Moore Capital Mgmt., Och-Ziff Capital Mgmt. Group, Renaissance Technologies, SAC Capital Advisors, Salus Alpha Capital, Soros Fund Management, Tudor Investment Corp[11], Two Sigma Investments, UHedgeFund, Viking Global Investors.

Notes et références

- Florence Moulin et Daniel Schmidt, Les fonds de capital investissement : principes juridiques et fiscaux, Gualino / Lextenso éditions, 3e édition (à jour de la Directive AIFM), décembre 2014, préface Gérard Rameix (Président de l'AMF), 800p (ISBN 978-2-297-00582-1).

- Le Monde du 28 octobre 2007

- Interview de Jean-Michel Quatrepoint à la NAR le 9 décembre 2009

- Banque centrale Européenne, p14 et p17

- Irène Inchauspé, « L'union doit prendre les fonds de couverture à revers : interview de Michel Aglietta », Challenges, n°200, 18 février 2010, page 42.

- Edouard Petit, « Hedge fund : définition, stratégies, performance et intérêt », sur Epargnant 3.0, (consulté le )

- (en) David Floyd, « Buffett's Bet with the Hedge Funds: And the Winner Is … », sur Investopedia (consulté le )

- Irène Inchauspé, « Les cinq plus gros hedge funds », Challenges, n°200, 18 février 2010, page 42.

- « Les 5 plus gros Hedge Funds au monde », in trader-forex.fr, en ligne.

- (en) « Top Hedge Fund Returns 45% With Robertson's 36-Year-Old Disciple » par Anthony Effinger, Katherine Burton et Ari Levy, in Bloomberg Markets Magazine, 10 janvier 2012, en igne.

- « World's Largest Hedge Funds », sur marketfolly.com (consulté le ).

Voir aussi

Bibliographie

- Daniel Capocci, Introduction aux hedge funds, Economica, Paris, 2010 (2e éd.), 548 p. (ISBN 978-2-7178-5826-6).

- Michel Aglietta, Sandra Rigot et Sabrina Khanniche, Les hedge funds : Entrepreneurs ou requins de la finance ?, Librairie académique Perrin, 2010, 363 p. (ISBN 978-2-262-03090-2).

- Sébastien Laye, Stratégies d'investissement. Les secrets de la fortune des hedge funds, Ellipses, Paris, 2012, 272 p.

Articles connexes

Liens externes

- Hedge-Funds : petits mais costauds

- Un article sur les différentes stratégies suivies par les Hedge-Funds

- (en)[PDF]Les 50 premiers organismes gérants de hedges funds européens en 2011

- Portail de la finance