Initial coin offering

Une initial coin offering (ICO), parfois appelée en français première émission de jetons[1], offre initiale de jetons[1], offre au public de cyberjetons[2] ou offre de jetons[2], est une méthode de levée de fonds fonctionnant via l’émission d’actifs numériques échangeables contre des cryptomonnaies durant la phase de démarrage d’un projet[3],[4]. Ces actifs, appelés « tokens » (jeton numérique), sont émis et échangés grâce à la technologie blockchain. Une security token offering (STO ; « offre de jeton de titres ») est une ICO répondant à un cadre législatif et réglementaire, une ICO régulée.

Les initial coin offering sont parfois comparées aux introductions en bourse (en anglais : initial public offering ou IPO)[5], néanmoins les deux méthodes diffèrent en plusieurs points[6].

La principale différence tient au fait qu’une introduction en bourse permet à des investisseurs d’acquérir des parts de capital d’une entreprise, alors qu’une ICO permet d’acquérir des jetons numériques, appelés tokens, qui le plus souvent ne représentent pas des parts du capital[7]. Ces jetons représentent, par exemple, un droit d’usage du service qui est appelé à être développé. À la suite d'une ICO, les jetons deviennent échangeables sur des plateformes de cryptomonnaies.

En outre, à l’inverse des introductions en bourse, les ICO évoluent dans un flou juridique : la réglementation entourant les ICO est balbutiante à l’heure actuelle, alors que les introdutions en bourse sont extrêmement réglementées. Par conséquent, les ICO présentent de nombreux risques pour les investisseurs[8] : l’achat de jetons ne leur offre en effet aucune garantie spécifique.

Les ICO agissent ainsi comme des collecteurs de fonds qui permettent aux start-ups d’avoir accès à un financement très rapidement.

Les ICO ont permis jusqu'à maintenant d'éviter la conformité réglementaire et les intermédiaires tels que les sociétés de capital-risque, les banques et les bourses. L’ICO est une forme capital-risque pair-à-pair, offrant une formidable opportunité aux professionnels du secteur.

Il faut penser à une ICO comme à l'achat de jetons à utiliser dans un casino qui n'a pas encore été construit. En conséquence, ce caractère hybride des tokens les rend difficiles à qualifier juridiquement.

Parce qu'il n'existe pas d'agence pour vérifier la validité des sociétés et de leurs offres d'actions, non seulement les échecs (la moitié mettent la clé sous la porte avant quatre mois[9]) mais également les escroqueries (environ 20 % en avaient toutes les caractéristiques d’après une étude du Wall Street Journal[10]) ont été incroyablement importantes dans le domaine des ICO. Ce sont parmi les principales raisons des mouvements en faveur de la réglementation.

Cependant, la difficulté pour les gouvernements qui cherchent à réglementer les crypto-actifs est l'inclusivité internationale du système. Parce que les crypto-actifs comme le Bitcoin fonctionnent entièrement sans frontières ni restrictions géographiques, il serait erroné d'attribuer la monnaie à la juridiction d'un gouvernement spécifique. Cela complique encore davantage le règlement des questions de crypto-criminalité, car les pays sont généralement incapables de prendre des mesures indépendantes à l'encontre des institutions ou des citoyens opérant dans un autre pays[11].

En France, le régime juridique actuel des articles L. 561-2 et suivants du Code monétaire et financier ne couvre pas les émetteurs de tokens. Aucune législation claire ne couvre encore le champ des ICO. Le , la loi PACTE a été promulguée.

Historique

La première ICO a été réalisée en par le développeur américain J.R.Willett pour financer son projet Mastercoin [12] (aujourd’hui Omni). Mastercoin avait pour ambition de rajouter des fonctionnalités au protocole Bitcoin. En trente jours, une ICO de 4.740 bitcoins (BTC) est obtenue, soit plus de 500.000 dollars. L’année suivante, en 2014, le projet Ethereum, développé par Vitalik Buterin en 2015, a levé l’équivalent de 18 millions de dollars, en émettant des jetons issus d’une nouvelle cryptomonnaie, l’ether (devenue depuis la deuxième cryptomonnaie la plus valorisée derrière le bitcoin)[13].

Ethereum, à travers un protocole d'échanges décentralisés, permet la création par les utilisateurs de contrats intelligents (smart contrat en anglais). L’avantage est de pouvoir exécuter des smart contrats dans les blockchains et ainsi avoir la garantie que les termes du contrat ne pourront être modifiés (car gravés dans la Blockchain). Cette innovation a rendu incroyablement facile la création de nouveaux crypto-actifs, le protocole de blockchain de la plate-forme est rapidement devenu l'un des plus populaires de l'industrie (voir graphique).

Les chiffres

Le nombre d’ICO est resté très limité jusqu’à fin 2016. L’année 2017 a marqué un tournant, aussi bien en nombre d’opérations réalisées qu'en montants levés[14].

En , le montant total levé en ICO dépassait les trois milliards de dollars, alors que moins de cent millions de dollars avaient été levés avec cette méthode en 2016[15]. De même, alors que moins de 50 ICO avaient été réalisées en 2016, le cap des 200 ICO réalisées en une année a été dépassé en [15].

Dix années après le document de travail fondateur de Satoshi Nakamoto créant le Bitcoin, les crypto-actifs se sont multipliés de façon spectaculaire. Avec près de 24 milliards de dollars levés de fonds de 2013 à fin 2018 et plus de 5.100 ICOs lancées[16] ce mode de financement demeure malgré tout encore marginal, ne représentant pour T3 2018 que 6.3% du total des financements (voir graphique). Une nette augmentation des levées de fond en 2018, par rapport à 2017, avec une augmentation de +130% du montant total en dollar et +238% du nombre de levées[16].

Les ICO en France[17]

La France est encore un acteur modeste dans le monde des levées de fonds par émissions de jetons avec 15 ICO terminées recensées fin pour un montant levé assez faible de 89 millions d’euros. Les ICO françaises n’ont ainsi représenté que 4% du financement en actions durant les trois premiers trimestres 2018.

Les trois premiers projets qui ont réussi leur ICO sont Beyond The Void, une start-up de jeu vidéo sur la blockchain qui a récolté la "petite" somme de 110 000 euros. La deuxième est iEx.ec, une spin-off de l'Inria spécialisée dans le cloud distribué. Cette dernière a levé l'équivalent de 12,5 millions de dollars (2 761 bitcoins et 173 886 Ethers) en moins de trois heures le dernier. Un montant qu'elle n'aurait jamais pu obtenir si rapidement. "Nous avions la possibilité de lever 4,5 millions d'euros via un fonds. Mais ça aurait pris un an", regrette Julien Béranger, chargé de communication d'iEx.ec.

Depuis l'ICO, la levée de fonds a pris de la valeur puisque les cours des deux crypto-monnaies ont considérablement augmenté (presque x311 pour le bitcoin et presque x10 pour l'Éther). "Finalement, on se retrouve avec une levée de fonds de plus de 30 millions de dollars", se réjouit Julien Béranger.

Du côté de la fiscalité, la plus-value sur les gains en crypto-actifs peuvent être imposés à un taux atteignant 62,2%, tandis que ce taux ne dépasse pas 25% dans la majorité des pays accueillant des ICO (autour de 20% en Allemagne).

Le Projet de loi de finances (PLF) 2019 simplifie le régime fiscal applicable aux crypto-actifs avec la mise en place du prélèvement forfaitaire unique (PFU, ou "flat tax"), au taux en vigueur de 30%. La France est moins attractive fiscalement pour ces actifs que d'autres pays[réf. nécessaire].

Les ICO aux USA

Les Etats-Unis est sans conteste l‘un des champions en la matière. Selon une étude faite par ICO Alert[18], alors que 24 % des équipes lançant des ICO dans le monde sont américaines, seulement 15,7 % des ICO sont officiellement lancées depuis les Etats-Unis, le reste ayant été lancées offshore en réponse à l’instabilité réglementaire (par exemple dans les Îles Caïmans - 8 % des levées) ou bien pour des raisons fiscales (En Suisse par exemple qui exempte les fondations).

En 2018, les ICO officiellement US ont levé 1,2 Md$ soit 10.5% du montant total des levées de fond[16] derrières Singapour qui concentre l’essentiel des levées asiatiques avec respectivement 1,55 Md$ soit 13,3%.

Au début de l’année 2018, à la suite de nombreuses ICO qui ont échoué (La moitié mettent la clé sous la porte avant quatre mois[9]) ou bien qui se sont avérées être des escroqueries (environ 20 % en avaient toutes les caractéristiques d’après une étude du Wall Street Journal[10]), avec à peine une idée de projet et une fausse équipe, parfois en vantant des ROI élevés et irréalisables, la Securities and Exchange Commission des USA, afin de protéger les investisseurs dans les ICO, a décidé de réglementer les ICO et la crypto-criminalité. Elle a décidé de classer une bonne partie des crypto-actifs comme des titres de valeurs mobilières et a considérablement intensifié sa répression à l'égard de certaines ICO, mettant en péril des centaines de start-ups. La SEC a également commencé à soumettre à sa surveillance les courtiers et autres contrôleurs qui offrent des ICO et le négoce de Tokens[19].

Les records

Parmi les dix plus grandes ICO en montants levés, une seule a été effectuée avant 2017 (il s’agit du projet TheDAO, qui a levé près 150 millions de dollars en 2016[20] avant d’être victime d’un piratage conduisant à l’arrêt de son développement). En 2018, les records de fonds recueillis sont respectivement EOS (eos.io) avec 4,1 Md$, Telegram ICO (Private Pre-sale 1 & 2) avec 1,7 Md$, Ta Ta Tu avec 550 M$, Dragon avec 320 M$, Huobi avec 300 M$, Hdac avec 258 M$[21].

En France, le rapport remis le au Ministre de l'Economie et de Finances estime à 16 ICO menées en France entre 2014 et 2018[22]. La principale ICO a été réalisée par DomRaider, start-up localisée à Clermont-Ferrand, en [23]. Cette société a cédé 560 millions de tokens[24] à des investisseurs issus de 117 pays différents pour une valorisation globale de 65,89 millions de dollars[25] ().

La diversification

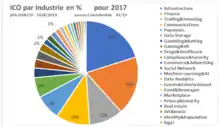

Les premiers projets lancés en 2014 et 2015 étaient en grande majorité orientés vers l’infrastructure de l’ICO, en développement la technologie Blockchain. L’exemple le plus emblématique demeure la Blockchain Ethereum développée en 2014. A partir de 2016, l’offre se tourne vers des utilisations pratiques telles que les services financiers ou les services high tech (cloud computing, services télécoms, etc.). Plus récemment, des ICOs relatives aux media et à l’identité numérique apparaissent.

On observe en 2017 une augmentation du nombre de secteur d’activité (Voir graphiques), l’augmentation s’explique par le lancement en de la blockchain Homestead, la seconde étape du développement d’Ethereum.

Un taux d’échec important

Fin 2018, les taux d’échec mensuels des ICO plafonnent à 59 % (Voir graphique).

Une répartition inégale

Les dix plus grosses ICO se partagent 52 % des 22M$ des fonds levés alors que les plus petites se partagent 48 % du montant restant. 10 ICO représente 99 % des gains de valeur des Tokens par rapport à leur prix de lancement. Notons que, la majorité des ICO tirant leur épingle du jeu se focalisent sur des infrastructures blockchain[26].

L’influence de la volatilité de la monnaie sur les levées de fonds

La volatilité de la monnaie produit un impact sur le cours des ICO. La dégringolade des crypto-monnaies au début 2018 a eu un impact négatif sur la globalité des projets de 2017.

ICO un mode de financement innovant

Avantages

Selon les auteurs de l’ouvrage référence sur la Blockchain[27] et le rapport de l’Autorité des Marchés Financiers (AMF)[17], la levée de fonds par ICO se distingue des autres modes de financement. L’ICO permet de :

- ne pas diluer les capitaux propres, les Tokens n’étant pas des titres de capital de l’entreprise ;

- permet de lever des montants importants en peu de temps, en accédant à des investisseurs de tous types et internationaux ;

- financer, par la formation "bottom-up" de communautés soudées, des projets qui n’auraient peut-être jamais vu le jour par le biais du financement traditionnel ;

- démocratiser le capital-risque. Tout le monde peut choisir de son plein gré d’investir ou non dans le projet de son choix, en espérant, soit un retour sur investissement en cas de revente du token, soit la capacité de consommer le service futur de l’entreprise à moindre coût ;

- lever des fonds auprès de futurs utilisateurs ou consommateurs ; cette forme de prévente de consumer utility tokens constitue une première évaluation ex-ante de la demande du bien ou service (Catalini et Gans ; 2018[28]) ;

- servir d’outil marketing pour favoriser la visibilité du projet proposé (Demers et Lewellen 2003[29]) ;

- fonctionner sans plateforme de vente ou tiers intermédiaire (banques, auditeurs, circuits de paiement, etc.), venant baisser le coût de la levée de fonds (contre entre 4 et 7 % des montants levés plus coût annuel fixe de 1 et 2 millions de dollars pour l’IPO, et entre 8 et 18 % des montants pour du crowdfunding) et permettant de rétribuer directement les participants et contributeurs au réseau, et ce faisant de financer le développement de nouveaux réseaux décentralisés ;

- d’assurer aux Tokens leurs liquidités et leurs échanges sur un marché secondaire, à la différence du capital risque ou du crowdfunding ;

- développer une première communauté sur sa plateforme de développeurs, de futurs clients potentiels et surtout d’investisseurs engagés ;

- l’utilisation de la technologie de la blockchain et des "smart contracts" qui permettent une certification par des tiers et une rémunération sécurisée et transparente des porteurs ;

- lever des fonds avec une grande simplicité et rapidité ;

d’autre part,

- la libre circulation des Tokens, permet au marché de valoriser directement l’usage afférent, de manière directe et ce pour toute initiative (à ce jour, ce sont les actions qui sont cotées, pas le service directement) ;

- les levées par ICO permettent un élan de créativité sans précédent au service d’une offre et d’une proposition de valeur nouvelles ;

- le Token assure l’alignement des intérêts dans le système nouvellement créé. Ce constat n’est pas valable pour tous les projets mais uniquement dans les cas d’application les plus puissants. Plus le rôle du Token dans l’écosystème créé est clé, plus sa valeur est mécaniquement importante. Par exemple, dans le cas du protocole Bitcoin, les mineurs sont incités à mettre à disposition leur puissance de calcul pour valider les transactions en échange de bitcoins.

Toujours selon ces auteurs, l’ICO est une alternative au financement par dette et par action, qui pourrait résoudre les conflits d’intérêts entre les actionnaires et créanciers. Les premiers recherchent la maximisation du risque alors que les seconds au contraire cherchent à la limiter. Dès lors dans des projets d’innovation de rupture (intrinsèquement avec un fort niveau d’incertitude et donc de risque) les créanciers seraient moins enclins à participer au financement.

Faiblesses

Cette extrême liberté trouvée n’a pas que des avantages, l’absence de contrôle et de la réglementation ouvre les portes non seulement du meilleur mais également du pire. Ainsi l’ICO :

- ne permet pas de se prémunir contre le risque des taux de change des Tokens, déterminés par la confrontation des ordres acheteurs et vendeurs sur chaque plateforme, créant de ce fait des écarts de prix, parfois significatifs entre les différentes plateformes (plus de 400 plateformes identifiées au niveau international) et dès lors des opportunités d’arbitrage, entraînant un risque de dilution ou d’absence de transparence des prix ;

- ne prémunit pas contre le risque technologique ou opérationnel qui demeure important, en raison de la nouveauté de la technologie, sujette aux embouteillages ou aux cyber-attaques, pouvant entraîner un risque significatif de perte ;

- souffre souvent, aux yeux des investisseurs concernant une visibilité pour son investissement, d’un manque de transparence de l’opération, de publication d’informations fiables via le White Paper entre autres sur le projet (possibilité de fraude sur le projet et l’identité des émetteurs, d’incitations biaisées des émetteurs), sur la distribution, ou encore sur les possibilités de rachat ou d’émissions des Tokens, pouvant réduire la valeur individuelle des Tokens ;

- ne prémunit pas, du fait du grand degré d'anonymat dans les transactions en crypto-actifs, contre le risque principal de la dissimulation de l’origine des fonds et du blanchiment d’argent ou du financement du terrorisme (Le rapport Landau ; 2018[30]) ;

également,

- les utilities Tokens destinées à être utilisés pour les services, pourront avoir un coût de transactions non négligeable du fait de la liquidité, si le consommateur renonce au service et décide de les revendre (Demertzis et Wolff ; 2018[31]) ;

- l’absence (la réglementation comblant peu à peu les lacunes) de mécanisme réprouvant les comportements criminels ou le manque de transparence.

Cette présence d’asymétrie d’information et les derniers risques cités ont poussé les régulateurs internationaux à prendre position afin d’améliorer l’environnement de marché des ICO, en visant à encadrer les abus. La diversité des approches est importante allant de l’interdiction pure et simple des ICO sur leur territoire de manière définitive (Chine, Vietnam, Algérie, Maroc) ou temporaire (Corée du Sud), à un cadre réglementaire attractif afin d’attirer les projets vertueux (Malte, Gibraltar), en passant par une approche au cas par cas, en raison de la division subsistant sur la qualification des Tokens, comme la Suisse, le Canada, le Brésil ou l’Allemagne. Dans l’ensemble de ces divergences, nous allons aborder l’approche de la France et celle des Etats-Unis et les comparer entre elles.

Le Token, une pléthore de natures

Définition

Dans leur rapport d’information sur la Blockchain, les députés DE LA RAUDIERE Laure et MIS Jean-Michel mentionnent que sur ‘’le plan technique, le terme "Token" ou « jeton » désigne un actif numérique pouvant être transféré (et non copié) entre deux parties sur internet, de pair à pair. Ils sont fongibles et divisibles si nécessaire.’’[32] Ils reprennent également la qualification proposée dans le cadre du projet de loi sur le PACTE qui stipule qu’un jeton correspond à « tout bien incorporel représentant, sous forme numérique, un ou plusieurs droits pouvant être émis, inscrits, conservés ou transférés au moyen d’un dispositif d’enregistrement électronique partagé permettant d’identifier, directement ou indirectement le propriétaire dudit bien ».

Les définitions développées à l’initiative open-source menée par The Brooklyn Project[33] sont un peu plus exhaustives. Pour eux, les Tokens représentent ou facilitent l'échange ou l'accès à n'importe quoi ; par exemple des biens numériques ou réels, ou bien encore un ensemble de droits, de protocoles et de règles. Chaque type de Token s'inscrit ou non, en fonction du pays, dans le cadre réglementaire de celui-ci pour les titres et instruments financiers.

Taxonomie

Il existe une grande variété de jetons que les spécialistes regroupent en plusieurs familles. Nous retenons la classification proposée par l’Autorité des Marchés Financiers dans son étude sur les ICO en France[17]. Il y est distingué les trois catégories suivantes :

- les crypto-actifs comme monnaie d’échange et unité de valeur (coins), comme le Bitcoin ou l'Éther, ou la nouvelle vague de stable coins qui ont pour ambition de maintenir une parité fixe avec une devise traditionnelle ;

- les crypto-actifs ressemblant aux instruments financiers (security tokens), donnant droit à une forme de participation à l’entreprise, sous forme de droits de participation à la gouvernance ou d’intéressement aux profits futurs. Il est à noter que tous les instruments financiers ou placements ne sont pas nécessairement des "valeurs mobilières" dans toutes les juridictions ;

- les crypto-actifs ayant une fonction utilitaire (dite aussi "de consommation" ou consumer utility tokens), ouvrant des droits d’accès à des produits ou services futurs proposés par l’émetteur. Plus précisément selon The Brooklyn Project, leur utilisation primaire doit représenter ou faciliter l'échange ou l'accès à un ensemble limité de biens, services ou contenus sur un réseau spécifique basé sur une blockchain. Ils servent uniquement de coupon de réduction, de bon prépayé ou d'instrument de paiement.

L’AMF précise que dans les faits cette classification n’est toujours aussi nette car de nombreux jetons ont des caractéristiques hybrides combinant les catégories précédentes. Néanmoins, la très grande majorité des jetons proposés dans le cadre de ICO correspond à des Utilities Tokens. Dans le cadre de sa recherche sur les ICO, menée entre et , l’AMF a recensé 74 ICO offrant des Utilities Tokens sur 83 ICO étudiées.

Les crypto-actifs ayant une fonction utilitaire ou Consumer Utility Tokens, selon la taxonomie de The Brooklyn Project, comportent un ou plusieurs des types de caractéristiques intrinsèques suivants :

- Droits de propriété des consommateurs : Les Tokens peuvent eux-mêmes être un bien de consommation nativement numérique, tel qu'un Token à collectionner comme un badge de jeu en ligne ou un objet de collection numérique unique qui n'existe pas dans le monde physique, comme un animal de compagnie virtuel ; ou ils peuvent représenter la propriété d'un bien analogique (c'est-à-dire non numérique ou en chaîne), comme une carte de baseball traditionnelle ou tout produit physique (par exemple, le soja). Dans les deux cas, le Token peut conférer la propriété du bien correspondant ou représenter le bien ;

- Droits des coupons de consommation : Les Tokens qui offrent une remise partielle ou totale sur des biens, services ou contenus particuliers, dans le monde physique ou dans le monde virtuel - par exemple, le stockage de fichiers sur un réseau à Token donné ou l'électricité fournie aux clients de détail ;

- Droits des consommateurs : Les Tokens qui impliquent des droits ou des obligations liés aux activités d'un utilisateur individuel sur un réseau à Tokens. En ce qui concerne les droits liés aux activités des consommateurs, il existe actuellement au moins deux sous-catégories :

- La récompense : Des Tokens qui servent de récompense ou de paiement pour les activités réalisées. Dans le cas des plates-formes en ligne, les Tokens gagnés peuvent également être utilisés pour accéder à des fonctions ou obtenir des avantages sur la plate-forme. Dans le cas de systèmes physiques, les Tokens peuvent agir comme des "miles de grand voyageur" ou des "points de fidélité" à échanger contre des services ou des biens.

- La licence : Les Tokens qui servent de licence pour accéder ou effectuer certaines activités liées à un service en ligne. Les analogies dans le monde analogique peuvent inclure une licence de logiciel, une adhésion à un site Web ou à un service, des billets de théâtre, des médaillons de taxi pour les taxis de New York City, ou des licences et certifications professionnelles pour certaines professions. Dans le monde virtuel, cela pourrait inclure un Token permettant l'accès à un site Web orienté contenu. Les droits de licence peuvent également inclure des relations telles que l'adhésion à un club de vente en gros, l'abonnement à des nouvelles et des éditoriaux de première qualité, ou le droit de participer à un club de lecture du mois.

Security Token Offering (ou STO) : une ICO soumise à la législation

Le Security Token Offering (ou STO) est une proposition reposant sur un actif numérisé, un token, avec la particularité d'être réglementée[34],[35].

Les cadres législatifs et réglementaires sont en place.

Contexte réglementaire aux USA[36]

Le système de régulation des marchés financiers aux États-Unis dispose de régulateurs multiples, aux niveaux fédéral et national, dont les compétences se chevauchent. Sur la division de la supervision des titres, des futures (dérivés, contrats à terme) et des swaps (dérivés sur les matières premières dans notre cas ici pour une partie des ICO) le chevauchement existe entre la SEC (Securities and Exchange Commission) qui réglemente les valeurs mobilières et la CFTC (Commodity Futures Trading Commission) qui réglemente les marchandises. Ces deux superviseurs fédéraux sont en lutte en matière juridictionnelle depuis la création de la CFTC dans les années 1970 (et le Dodd-Frank Act d’Obama à la suite de la crise des subprimes n’y a malheureusement rien changé).

Que l’offre d’ICO soit appelé Utility Token ou "SAFT" (Simple Agreement for Future Tokens), une méthode d’ICO dans laquelle les investisseurs achètent une réservation pour des Tokens à lancer, les Tokens sont considérés au cas par cas par la SEC et par la CFTC.

Suivant ce qu’il représente intrinsèquement, le Token peut s’avérer être un titre, et suivant les facteurs extrinsèques d’un Consumer Utility Token il peut encore être considéré comme un titre ou bien être classé comme un swap (produit dérivé).

Le Token équivalent à un titre de valeurs mobilière

Selon la loi américaine, les titres sont des placements qui comportent des risques et qui peuvent être échangés contre une certaine valeur. Cette valeur ne doit pas nécessairement être de nature monétaire. Les valeurs mobilières en soi sont remplies d'un nombre important de règlements et de règles imposés (Securities Exchange Act de 1934) et appliqués par la Securities and Exchange Commission (SEC).

Le « Howey Test »[37]

En vertu du « Howey Test », qui établit les critères de qualification d’un contrat d’investissement, un Token doit remplir trois conditions cumulatives afin qu’il soit qualifié d’instrument financier, à savoir :

- être un investissement ;

- réalisé dans le cadre d’un projet commun, qui est raisonnablement susceptible de dégager des profits ;

- et ces derniers doivent être générés par les efforts d’entrepreneurs ou de managers tiers, et non par les investisseurs. Dit autrement, la valeur d'une transaction pour la partie A dépend du travail de la partie B.

Dans le cas, de Tokens qui, par leur nature intrinsèque, ne sont pas seulement du préachat de service (Utility Tokens) mais également des titres (Securities), la société émettrice doit se conformer aux lois fédérales et inscrire leur ICO en tant que placement de titres auprès de la SEC.

Le règlement D

La SEC prévoit des dispenses qui peuvent être utilisées pour les entités qui émettent des titres : le règlement D (Reg D)

Les titres émis n'ont alors pas à être enregistrés auprès de la SEC et les coûts, tant financiers qu'en termes de temps, associés à un placement Reg D sont nettement inférieurs à ceux d'un appel public à l'épargne traditionnel.

Les émetteurs seront toujours tenus de fournir aux investisseurs éventuels des documents de placement tels qu'une notice de placement privé. Les placements doivent également être conformes aux lois fédérales sur les valeurs mobilières, notamment en matière de lutte contre la fraude et de responsabilité civile.

Les titres sont soumis à restriction de transfert et de revente et doivent être étiquetés d'une mention "restrictif".

La Règle 506(b) du Reg D permet à un émetteur de réunir un montant illimité de fonds auprès d'investisseurs ; toutefois, l'émetteur ne peut recourir à la sollicitation générale. Ils peuvent vendre leurs titres à un nombre illimité d'investisseurs agréés et jusqu'à 35 autres investisseurs, à condition que tout investisseur non qualifié soit considéré comme sophistiqué.

Selon la SEC, les investisseurs agréés sont des particuliers ayant un revenu supérieur à 200.000 $ au cours de chacune des deux dernières années ou un avoir net minimal de 1 million $, soit à des investisseurs à l'extérieur des États-Unis.

Les investisseurs « sophistiqués » doivent avoir suffisamment de connaissances et d'expérience en matière financière et commerciale pour être en mesure d'évaluer les mérites et les risques de l'investissement potentiel.

Pour s'assurer que les investisseurs sont pleinement agréés, il faut, comme l'énonce clairement la SEC, « examiner les documents, tels que les W-2, les déclarations de revenus, les relevés bancaires et de courtage, les rapports de solvabilité et autres documents semblables ». En d'autres termes, il ne s'agit pas seulement de cocher une case.

La règle 506(c) permet à un émetteur d'annoncer et de solliciter largement son placement tout en demeurant conforme. Étant donné que de nombreux émetteurs espèrent faire connaître leur produit ou service en plus des fonds pendant une ICO, il pourrait s'agir d'une exemption attrayante. La liberté de faire de la publicité a un prix : Les émetteurs ne peuvent accepter des fonds que d'investisseurs agréés et doivent être vérifiés par la société émettrice.

La Règle 504 du Règlement D permet aux émetteurs de réunir jusqu'à 5 M $ dans une période de douze mois, sans limite quant au nombre d'investisseurs qu’ils soient agréés ou non, mais (sauf dans des circonstances limitées) la sollicitation générale n'est pas autorisée.

La règle 144 de la SEC prévoit des dispenses pour les porteurs de vendre leurs titres restreints. Ces exemptions comprennent généralement une période de détention de six mois ou de douze mois.

Les nuances.

En vertu du droit américain, les prêts peuvent ne pas toujours être considérés comme des titres et, de même, les participations bénéficiaires dans une société de personnes peuvent ne pas toujours être considérées comme des titres, en particulier si chaque porteur de la participation bénéficiaire participe également et de façon importante et significative aux droits de gouvernance.

En outre, certains Tokens de placement financier peuvent représenter des dérivés financiers ou de matières premières ou des produits d'assurance qui ne sont pas nécessairement classés comme des titres.

Si le Token est reconnu comme intrinsèquement un Consumer Utility Token, la SEC examine également les facteurs extrinsèques d'un Token, tels que comment et dans quel but le Token est commercialisé, vendu et distribué. La SEC a cité les pratiques de vente comme motif pour traiter la vente de Tokens comme une offre de titres. Par exemple, lorsque les Consumer Utility Tokens sont vendus avant d'être utilisables dans le but de capitaliser une entreprise ou un produit, et d'une manière qui inciterait tout acheteur raisonnable à acheter les Tokens comme un investissement financier passif et non un produit pour consommation ou utilisation. Exemple : ordonnance du visant Munchee Inc[38].

Pour déterminer si les lois fédérales sur les valeurs mobilières s'appliquent à une ICO, menant sa vente symbolique, il faut analyser tous les autres facteurs et des arguments juridiques peuvent exister pour contester l'application de ces lois.

En réponse, l'État du Wyoming a adopté une "sphère de sécurité" législative pour clarifier la situation[39]. D'autres États américains, dont l'État du Colorado, pourraient suivre. En vertu du projet de loi 70 du Wyoming's House, un Token dit d'utilité publique n'est pas admissible à titre de sûreté en vertu de la loi de l'État si :

- le promoteur ou le vendeur n'a pas commercialisé le Token à titre d'investissement financier ; et

- au moins une des affirmations suivantes est vraie :

- Le promoteur ou le vendeur du Token croyait raisonnablement qu'il avait vendu le Token à l'acheteur initial à des fins de consommation ;

- Le Token a une finalité de consommation qui est disponible au moment de la vente et peut être utilisé au moment de la vente ou à proximité pour une fin de consommation ;

- Si le Token n'a pas de finalité de consommation disponible au moment de la vente, l'acheteur initial du Token est empêché de revendre le Token jusqu'à ce que le Token soit disponible pour une fin de consommation ; ou

- Le promoteur ou le vendeur prend d'autres précautions raisonnables pour empêcher les acheteurs d'acheter le Token à titre d'investissement financier.

Selon Hinman, le directeur de la SEC, l'application des lois sur les valeurs mobilières pour certaines ICO a tout de même le mérite d’atténuer les asymétries d'informations qui existent entre les émetteurs et les investisseurs...

Token comme service de bourses de Valeurs mobilières

Une bourse de valeurs est une plateforme qui offre la vente, l'achat et la négociation des placements de titres. Si une institution est connue sous le nom de bourse de valeurs mobilières, cette organisation est donc liée par les règles des bourses créées par la SEC et doit s’inscrire officiellement en tant que courtier crypto-actifs et opérer avec une licence. Un exemple a été l’affaire TokenLot[40].

Cependant, en raison de leur nature décentralisée et anonyme, et parce que les changements dans la blockchain sont constants et les innovations attendues, en , la SEC a déclaré qu’elle ne considérait pas le Bitcoin et l’Ethereum comme des valeurs mobilières (Securities) ni leur plateformes comme des services de bourses de Valeurs mobilières. Cependant, cela s’appliquerait seulement aux crypto-monnaies “suffisamment décentralisées“.

Par ailleurs, un fonds d’investissement en cryptomonnaies doit s’enregistrer officiellement à SEC. Un exemple avec l’affaire du fonds d’investissement Crypto Asset Management.

Token comme marchandise[41]

La Commodity Futures Trading Commission des États-Unis (la CFTC) réglemente les swaps (les produits dérivés) et les marchés à terme et conserve le pouvoir général de répression de la fraude et de la manipulation sur les marchés au comptant ou « spot » des matières premières. Lorsque les Tokens sont reconnus être des marchandises (soit des consumer utility Tokens) appelés aussi actifs sous-jacents (dans le jargon des produits dérivés), ils ne rentrent plus dans la juridiction de la SEC (sauf exceptions vu plus haut) mais leur prévente peut constituer un contrat à terme pour la vente d'une marchandise ou une option sur marchandise, et être soumise à une réglementation par la CFTC en tant que swap si une exemption ne peut être obtenue. Ils sont alors assujettis aux dispositions de la Commodity Exchange Act (CEA). Depuis 2015, la CFTC s'emploie activement à prendre des mesures coercitives lorsque les entreprises à monnaie virtuelle enfreignent les exigences réglementaires et à lutter contre la fraude et la manipulation sur les marchés « spot » de crypto-actifs.

Contrats à terme sur les marchandises

La vente de Tokens représentant des marchandises non financières pour expédition ou livraison différée est exclue de la définition du swap, dans la mesure où elle est destinée à être livrée physiquement. Cependant, dès lors que les Tokens représentant des marchandises sont vendus à terme, et qu’ils ne sont pas vendus à des participants commerciaux du marché (de ces marchandises) mais à des investisseurs (comme les hedge funds) ou des spéculateurs, ils entrent dans la définition large du terme « swap » du Commodity Exchange Act qui englobe de nombreux types de dérivés, et sont assujettis à la réglementation de la CFTC en l'absence d'une exclusion applicable.

Le SAFT est en fait un contrat à terme prépayé d'une marchandise par lequel les parties ont convenu d'un prix ou d'un pourcentage de remise sur le Token qui sera livré à une date ultérieure. Seulement, la SAFT a été (et continue d'être) largement commercialisée auprès des investisseurs et des spéculateurs et non des participants commerciaux au marché...

Options sur les matières premières

Les versions ultérieures du SAFT et d'autres instruments de prévente similaires comportent également des caractéristiques convertibles, qui donnent aux investisseurs ou à l'émetteur, selon le cas, un droit d'achat ou de vente pour délivrer des Tokens lors de la réalisation d'une vente symbolique à un prix convenu ou à un escompte. Un tel instrument peut constituer une option sur marchandises et serait assujetti à la réglementation de la CFTC en tant que swap, à moins qu'une exemption ne s'applique. Une option commerciale peut bénéficier de l'exemption sous certaines conditions.

Exemption relative aux instruments hybrides

Il existe une exemption relative aux instruments hybrides comportant contrats à terme sur les marchandises et options sur les matières premières.

Conséquences de la réglementation de la CFTC

Pour pouvoir négocier de gré à gré, les swaps doivent être conclus entre des participants admissibles au contrat (ECP - Eligible Contract Participants). Bien que certains investisseurs puissent être admissibles au titre de l’ECP, les émetteurs symboliques sont généralement des sociétés en démarrage qui n'ont pas nécessairement un actif brut d'au moins 10 millions de dollars et qui, par conséquent, ne satisfont pas au critère de l’EPC. Un swap conclu par des parties qui ne sont pas des ECP contreviendrait à la réglementation de la CEA et de la CFTC et les deux parties pourraient faire face à des pénalités et à des sanctions pour de telles actions.

Contexte réglementaire en France

Du fait de leur nouveauté, les ICO n'ont pas été pleinement appréhendées par la plupart des gouvernements, et ne bénéficient donc pas de cadre légal défini. Le , l'article 26 de la loi Pacte est adopté par la commission dédiée ; il permet à l'Autorité des marchés financiers de délivrer des visas aux ICO en fonction de leur pertinence[42]. Cela fait suite à la volonté du Ministre de l'économie, Bruno Le Maire, de faire de la France un pays d'accueil pour la blockchain. La légitimation de certaines ICO leur accorde ainsi une pertinence légale ; cependant, cette législation est indiquée comme pouvant évoluer en fonction des décisions futures prises par l'Union européenne.

Objectifs normatifs

Dans le communiqué de presse de la réunion sur le financement des entreprises de la French Tech qui s’est tenue en en présence du ministre de l’économie Bruno Le Maire et du secrétaire d’État chargé du numérique, il est mentionné ‘’malgré des progrès significatifs, l’Europe accuse encore un retard considérable dans le financement des starts up, qui y sont près de dix fois inférieurs au niveau constaté aux États-Unis et en Israël. Le Gouvernement a pris des initiatives à même de favoriser leur développement, par exemple en transformant l’impôt sur la fortune en impôt sur la fortune immobilière. Ces décisions seront poursuivies et amplifiées dans le cadre du plan d’action pour la croissance et la transformation des entreprises (PACTE) en envisageant notamment toutes les évolutions nécessaires pour orienter l'épargne des Français vers les entreprises de la French Tech.’’ La place de Paris a de grandes ambitions mais la réalité n'est pas encore là. Sur la quinzaine d'ICO que j'ai conseillée, plus de la moitié des porteurs de projet sont allés s'inscrire hors de France pour des questions de fiscalité » selon un avocat. Ce dernier invite les pouvoirs publics à être « attractifs » notamment dans le traitement fiscal des jetons « utilitaires ».

Proposition

Dans son Plan d’Action pour la Croissance et la Transformation des Entreprises (PACTE), le gouvernement français prévoit une série de mesures pour mieux financer la croissance des entreprises. Parmi ces mesures figure la création d’un cadre juridique pour les offres de jetons virtuels (les ICO). Pour ce dernier point, le gouvernement français partait du constat, partagé en Europe et ailleurs dans le monde, que les ICO n’étant l’objet d’aucun encadrement, il était difficile de distinguer les émetteurs de ICO entre eux, et en particulier les projets les moins robustes. Le Ministère de l’économie prévoit alors deux mesures : l’introduction d’un visa volontaire délivré par l’Autorité des Marchés Financiers, et la création d’un cadre juridique pour les intermédiaires en actifs numériques.

Au préalable il définit spécifiquement :

- Le jeton : « constitue un jeton tout bien incorporel représentant, sous forme numérique, un ou plusieurs droits, pouvant être émis, inscrits, conservés ou transférés au moyen d'un dispositif d'enregistrement électronique partagé permettant d'identifier, directement ou indirectement, le propriétaire dudit bien » ;

- L'offre au public de jetons : « une offre au public de jetons consiste à proposer au public, sous quelque forme que ce soit, de souscrire à ces jetons», étant précisé que « ne constitue pas une offre au public de jetons l'offre de jetons ouverte à la souscription par un nombre limité de personnes, fixé par le règlement général de l'Autorité des marchés financiers, agissant pour compte propre », et que les jetons présentant les caractéristiques d'un titre financier resteraient néanmoins soumis au régime de l'offre au public de titres financiers.

L’obtention du visa de l’AMF passe par le respect de plusieurs exigences ’’ :

- les jetons virtuels ne doivent pas tomber sous le coup d’une réglementation existante telle que celle des instruments financiers ;

- l’émetteur doit être constitué sous la forme d’une personne morale établie ou immatriculé en France ;

- l’opération présente les garanties minimales permettant d’assurer la protection des investisseurs (dont qualité du document d’information, la présence d’un mécanisme de sécurisation des fonds collectés, la nature des communications à caractère promotionnel, …) ;

- une fois l’offre terminée, l’émetteur devra informer les investisseurs des montants levés et de la présence d’un marché secondaire, le cas échéant.

- les émetteurs sont soumis aux exigences en matière de lutte contre le blanchiment et le financement du terrorisme.

Les acteurs ayant obtenu le label figurent sur une ‘’liste blanche’’ sur laquelle l’AMF communique auprès du grand public, qui identifie les acteurs qui respectent ces règles. Cette liste fournit ainsi à l’émetteur un gage important de respectabilité auprès des souscripteurs. Le projet de loi dispose également que les émetteurs de jetons ayant reçu un visa de l’AMF seront en mesure de bénéficier d’un droit au compte bancaire. L’accès aux comptes de dépôt et de paiement devrait être suffisamment étendu pour permettre à ces émetteurs de recourir à ces services de manière efficace et sans entrave. L’établissement de crédit serait tenu de communiquer toute raison de refus à l’Autorité de contrôle prudentiel et de résolution.

L’objectif de cette réglementation souple, non contraignante est d’offrir une protection aux investisseurs sans pour autant freiner l’innovation technologique. En revanche, il ne permet pas d’appréhender les questions comptables et fiscales relatives à ces crypto-actifs.

Le projet de lois PACTE prévoit également un cadre juridique pour les intermédiaires en actifs numériques (comme les plateformes d'échanges de crypto-actifs) qui pourront solliciter un agrément auprès de l’Autorité des marchés financiers, qui vérifiera leur fiabilité et leur professionnalisme. Un enregistrement obligatoire au titre du contrôle de la lutte antiblanchiment sera imposé aux plateformes de change entre crypto-actifs et monnaies conventionnelles et aux services de conservation de jetons.

Par ailleurs les régulateurs européens, l'Autorité bancaire européenne (EBA en anglais) et l'Autorité européenne des marchés financiers (ESMA) ont publié le mercredi toutes deux leur propre rapport prônant la mise en place d'un cadre réglementaire à l'échelle de l'UE pour protéger les investisseurs en crypto-actifs et dans le cadre des ICO.

Les réglementations existantes

Les Tokens peuvent tomber sous le coup d’une réglementation existante :

La réglementation applicable aux instruments financiers[43]

Les ICO proposant des produits dérivés sur crypto-actifs ou tout Token ayant pour objet d’octroyer à leur détenteur des droits financiers ou des droits politique (droit de vote), peuvent donner lieu, dans certains cas, au regard du droit en vigueur, à une qualification de ces titres en instruments financiers (Security Token) et tomber sous le régime de l’intermédiation en biens divers, imposant un enregistrement de leurs offres auprès de l’AMF préalablement à toute communication.

Les Securities Tokens seraient notamment soumis aux règles du code monétaire et financier (Comofi) en matière d’agrément pour la fourniture de services d’investissement, en matière de bonne conduite, aux obligations issues du Règlement EMIR du (en particulier l’obligation de déclaration des transactions à un référentiel central) ou encore aux dispositions de l’article L. 533-12-7 du Comofi instaurant une interdiction de publicité pour certains contrats financiers.

Les règles relatives aux investissements étrangers en France

Les investissements étrangers en France sont en principe libres, mais ils peuvent dans certains cas être soumis à une autorisation préalable du ministre chargé de l'Économie, notamment lorsqu'ils sont réalisés dans des secteurs dits « sensibles ». Outre les secteurs sensibles habituels (sécurité, armes, etc.) nous pouvons noter dans la loi Pacte la sécurité des technologies de l'information, la cryptologie ainsi que les réseaux et services de transport et de communications électroniques...

La réglementation applicable aux monnaies virtuelles

La loi pose l'euro comme monnaie nationale en France, ayant seule cours légal : « La monnaie de la France est l'euro. Un euro est divisé en cent centimes » (article L. 111-1 du Code monétaire et financier). La diffusion de fausse monnaie ou de monnaie par définition non autorisée et n'ayant pas cours légal est réprimée (article 442-4 du code pénal).

Les monnaies électroniques sont autorisées en France (article L. 315-1 du code monétaire et financier).

Les monnaies virtuelles ne possèdent pas de cours légal et ne sont donc pas émises par une banque centrale. Leur statut juridique reste âprement débattu[44]. La Cour de Justice de l'Union Européenne considère les monnaies virtuelles comme des moyens de paiement contractuel[45].

La Directive (UE) 2018/843 relative à la prévention de l’utilisation du système financier aux fins du blanchiment de capitaux ou du financement du terrorisme s'applique aux émetteurs et aux utilisateurs de monnaies virtuelles.

L’application possible d’autres types de réglementations

D’autres types de réglementations pourraient s’appliquer dans le cadre de l’émission ou de la commercialisation des Tokens, notamment le droit de la consommation.

La réglementation sur la lutte contre le blanchiment et le financement du terrorisme[46]

Les éléments d'information susceptibles d'être recueillis pendant toute la durée de l’ICO sur les acheteurs sont entre autres (i) le montant et la nature des opérations envisagées, la provenance des fonds, (ii) pour les personnes physiques la justification de l'adresse du domicile à jour au moment où les éléments sont recueillis, les activités professionnelles actuellement exercées, les revenus ou tout élément permettant d'estimer les autres ressources, tout élément permettant d'apprécier le patrimoine, (iii) pour les personnes morales, la justification de l'adresse du siège social, les statuts, les mandats et pouvoirs, ainsi que tout élément permettant d'apprécier la situation financière.

Exemples emblématiques

Le record de montants levés en ICO est détenu par le projet Tezos, qui a levé en l’équivalent de 232 millions de dollars. Il devance le projet Filecoin (200 millions de dollars levés en )[47].

Parmi les autres ICO emblématiques, citons le projet Brave qui a levé en l’équivalent de 35 millions de dollars en moins de 30 secondes[48] ; le projet Cosmos, qui vise à améliorer l’interopérabilité des différentes blockchains (16 millions de dollars levés en moins de 30 minutes, en ) ; ou encore Gnosis, plateforme de marché prédictif (12 millions de dollars levés en 12 minutes, en )[49].

Certains de ces records sont cependant controversés. William Mougayar, investisseur et auteur de l’ouvrage « The Business Blockchain », parle ainsi de « vanity metrics » : « Certaines startups réalisant des ICO semblent surtout intéressées par l’idée de battre un nouveau record » a-t-il déclaré[50]. Le terme de bulle est du reste régulièrement employé à propos des montants levés en ICO[51],[52],[53],[54].

Atouts

Les ICO permettent à tout internaute disposant de cryptomonnaies d’investir dans des projets qu’il juge prometteur. Pour Balaji Srinivasan, associé du fonds d'investissement Andreessen Horowitz, « les ICO feront tomber la barrière entre investisseurs professionnels et acheteurs de tokens de la même façon qu’Internet a fait tomber la barrière entre journalistes professionnels d’une part, et blogueurs et utilisateurs de Twitter d’autre part »[55].

Pour les entrepreneurs, lever de l’argent en ICO permet de s’affranchir de certaines contraintes des levées de fonds en capital-risque, notamment d'éviter de diluer le capital de l'entreprise. Cette méthode s’adresse en effet aux internautes du monde entier, qui peuvent avoir d’autres critères d’investissement que les fonds de capital-risque. En outre, géographiquement, un projet initié dans la Silicon Valley est en théorie placé sur un pied d’égalité en termes de financement avec un projet initié ailleurs dans le monde[56].

Par ailleurs, les ICO ouvrent la voie à de nouveaux modèles d’affaires[57]. Une fois l’ICO terminée, les détenteurs de tokens ont en effet intérêt à ce que le projet devienne par la suite un succès, afin de pouvoir à terme utiliser leurs tokens ou bien espérer en tirer une valeur financière supérieure à leur valeur d’achat. Il existe donc une incitation financière à rejoindre le plus tôt possible le réseau[58].

Controverses

Le marché des ICO est régulièrement pointé du doigt pour ses tendances spéculatives jugées parfois irrationnelles[59],[54], pour le relatif vide juridique dans lequel il évolue[60], et pour le manque de transparence de certaines opérations[61],[62].

Ainsi, les investisseurs n’ont aucune garantie en échange de l’achat des jetons lors de l’ICO. Ce type d’opérations n’étant le plus souvent pas encore régulé, il n'existe aucun filtre réglementaire pour effectuer une vente de jetons numériques, ce qui alimente les risques d’arnaques[63].

Parmi les autres risques figurent la volatilité des cours des cryptomonnaies[60], le risque que certains investisseurs monopolisent les achats de jetons durant l’ICO, ou encore le risque de congestion du réseau lors de certaines opérations[64].

Le développement des arnaques en ICO a conduit plusieurs pays, dont la Chine et la Corée du Sud, à annoncer l’interdiction provisoire de cette méthode de financement sur leur territoire[65]. Aux États-Unis, la Securities and Exchange Commission (SEC) a qualifié en les jetons du projet « TheDAO » de titres financiers[66], jugeant qu'ils accordaient un droit de vote associé à une récolte de profits ; cette décision constitue un avertissement pour les projets émettant des jetons de nature similaire[67]. En France, l’Autorité des Marchés Financiers a initié une réflexion et appelle à la prudence[8].

Références

- « première émission de jetons », Le Grand Dictionnaire terminologique, Office québécois de la langue française (consulté le ).

- Commission d’enrichissement de la langue française, « offre au public de cyberjetons », FranceTerme, Ministère de la Culture (consulté le ).

- « Qu’est-ce qu’une ICO ? Définition, explication, enjeux », ICO Mentor, (lire en ligne, consulté le )

- Modèle:Liem web.

- Arnaud Leparmentier, « Bitcoins et autres cryptodevises agitent Wall Street », Le Monde, (ISSN 1950-6244, lire en ligne, consulté le )

- (en) « What is a token sale (ICO)? - Smith + Crown », Smith + Crown, (lire en ligne, consulté le )

- David Glance, « ICO : des levées de fonds...en cryptomonnaie », The Conversation, (lire en ligne)

- Delphine Cuny, « Levées de fonds en Bitcoin : « Attention aux arnaques ! » dit l’AMF », La Tribune, (lire en ligne)

- (en) Hugo Benedetti et Leonard Kostovetsky, « Digital Tulips? Returns to Investors in Initial Coin Offerings », sur https://papers.ssrn.com, (consulté le )

- (en) Shane Shifflett, « Buyer Beware: Hundreds of Bitcoin Wannabes Show Hallmarks of Fraud - Wall Street Journal analysis of 1,450 cryptocurrency offerings reveals rampant plagiarism, identity theft and promises of improbable returns », Wall Street Journal, (lire en ligne)

- (en) « Bitcoin Exchange guide, Cryptocurrency as a Security: Blockchain Assets, ICO Tokens & SEC », sur https://bitcoinexchangeguide.com,

- Karine Apautes, « Et J.R. Willett créa l’ICO », Le Journal du Coin, (lire en ligne)

- Yves Eudes, « L’ether, la future monnaie qui vaut déjà des millions », Le Monde.fr, (ISSN 1950-6244, lire en ligne, consulté le )

- « Les start-up multiplient les financements en bitcoins », FIGARO, (lire en ligne, consulté le )

- « Coinschedule - Cryptocurrency ICO Statistics », sur www.coinschedule.com (consulté le )

- (en) « ICO Market Analysis 2018 », sur https://icobench.com, (consulté le )

- LE MOIGN Caroline, « ICO Française : un nouveau mode de financement ? », sur www.amf-france.org, Rapport, (consulté le )

- (en) Joseph ARGIRO, « ICO Insights Ep. 2: Where Do ICOs Incorporate? How do ICOs choose where they incorporate? », sur https://blog.icoalert.com, (consulté le )

- (en) CONCANNON David L., VALDEZ Yvette D., WINK LATHAM Stephen P., & WATKINS LLP, « Blockchain & Cryptocurrency, Regulation 2019 - The yellow brick road for consumer tokens: The path to SEC and CFTC compliance, GLI – Blockchain & Cryptocurrency Regulation 2019, First Edition 101 », sur www.globallegalinsights.com,

- « « The DAO », le principe de l'autogestion appliqué aux jeunes pousses », Les Echos Business, (lire en ligne, consulté le )

- (en) Ian CooperPosted, « The Top Five Initial Coin Offerings (ICO) in History », sur www.bittpress.com, (consulté le )

- « Les crypto-monnaies, rapport au Ministre de l’Économie et des Finances Jean-Pierre Landau avec la collaboration d’Alban Genais », www.mindfintech.fr, (lire en ligne, consulté le )

- « DomRaider : une ICO sur le sol français, contre vents et marées », www.zdnet.fr, (lire en ligne, consulté le )

- « Lever des fonds en crypto-monnaie, c’est le pari réussi d’une start-up française de Clermont-Ferrand. DomRaider a vendu tous ses jetons pour un objectif de 35 millions d'euros. », les échos business, (lire en ligne, consulté le )

- « Voici les 11 plus grosses ICO réalisées par des entreprises françaises depuis 2017 », www.businessinsider.frv, (lire en ligne, consulté le )

- (en) « Sources brutes », sur https://www.coinschedule.com/ (consulté le )

- DELLA CHIESA Martin et al, Blockchain : vers de nouvelles chaînes de valeur, Paris, Perspectives Accuracy, , p. 249

- (en) Catalini, C. & J. S. Gans, Initial coin offerings and the value of crypto tokens, NBER, , Working Paper 24418

- (en) Demers E. & K. Lewellen, The marketing role of IPOs: Evidence from internet stocks, Journal of Financial Economics, , p. 413–437

- LANDAU J.-P. & A. GENAIS, Les crypto-monnaies : Rapport au Ministre de l’Économie et des Finances, Paris, Ministre de l’Économie et des Finances,

- (en) DEMERTZIS M. et G. B. WOLF, « The economic potential and risks of crypto assets: is a regulatory framework needed? », Bruegel Policy Contribution n°14,

- DE LA RAUDIÈRE Laure et MIS Jean-Michel, « N° 1501 Rapport d’information sur la blockchain », Assemblée Nationale, , p.38 (lire en ligne)

- (en) « Digital Asset Taxonomy », sur https://collaborate.thebkp.com, (consulté le )

- https://blockchainfrance.net/2018/05/22/comprendre-les-tokens/

- https://www.omanobserver.om/security-token-offering-versus-initial-coin-offering/

- (en) « ICO », sur https://www.sec.gov (consulté le )

- Ce test est né à la suite de l’affaire SEC contre W.J. Howey Co. en 1946, 328 U.S. 293

- (en) « Order Instituting Cease-and-Desist Proceedings pursuant to Section 8A of the Securities Act of 1933, Making Findings, and Imposing a Cease-and-Desist Order, SEC Administrative Proceeding File No. 3-18304 », sur https://www.sec.gov, (consulté le )

- (en) « Wyoming House Bill 70 »,

- « USA : La SEC sanctionne 2 acteurs blockchain par des amendes », sur https://cryptonaute.fr,

- https://www.cftc.gov/

- « L’Assemblée nationale adopte un cadre juridique pour les ICOs », Cryptonaute, (lire en ligne, consulté le )

- L'article L. 211-1 du Code monétaire et financier définit ainsi les instruments financiers : « I. – Les instruments financiers sont les titres financiers et les contrats financiers. II. – Les titres financiers sont : 1. Les titres de capital émis par les sociétés par actions ; 2. Les titres de créance ; 3. Les parts ou actions d'organismes de placement collectif. III. – Les contrats financiers, également dénommés « instruments financiers à terme », sont les contrats à terme qui figurent sur une liste fixée par décret. IV. – Les effets de commerce et les bons de caisse ne sont pas des instruments financiers

- https://bitcoin.fr/Quelle-est-la-nature-juridique-de-Bitcoin/

- https://bitcoin.fr/le-bitcoin-exonere-de-tva/

- « Arrêté du 2 septembre 2009 pris en application de l'article R. 561-12 du code monétaire et financier », sur https://www.legifrance.gouv.fr (consulté le )

- « Token Data | News, data and analytics for all ICO’s and tokens », sur www.tokendata.io (consulté le )

- (en-US) « $35 Million in 30 Seconds: Token Sale for Internet Browser Brave Sells Out - CoinDesk », CoinDesk, (lire en ligne, consulté le )

- Mathilde Farine, « Ne dites plus «IPO», mais «ICO» », Le Temps, (lire en ligne)

- « « Certains records d’ICO sont trompeurs » », ICO Mentor, (lire en ligne, consulté le )

- « Haro Sur Les ICO, Ces Levées De Fonds En Crypto-monnaies », Forbes France, (lire en ligne, consulté le )

- Clément Jeanneau, « Derrière la vague des Initial Coin Offerings, l'émergence d'un nouveau web », La Tribune, (lire en ligne)

- Alexis Orsini, « Crypto monnaie : le fondateur d'Ethereum s'inquiète de la bulle des ICO - Tech - Numerama », Numerama, (lire en ligne, consulté le )

- Nessim Aït-Kacimi, « Vent de folie spéculative sur les devises virtuelles », Les Echos, (lire en ligne)

- Balaji S. Srinivasan, « Thoughts on Tokens », sur news.21.co, (consulté le )

- « Initial Coin Offering : un changement de paradigme », ICO Mentor, (lire en ligne, consulté le )

- « Token Network Effects – freeCodeCamp », freeCodeCamp, (lire en ligne, consulté le )

- Clément Jeanneau, « Derrière la vague des Initial Coin Offerings, l'émergence d'un nouveau web », La Tribune, (www.latribune.fr/opinions/tribunes/derriere-la-vague-des-initial-coin-offerings-l-emergence-d-un-nouveau-web-750432.html)

- Charlie Perreau, « Pourquoi les ICO battent des records », Journal du Net, (lire en ligne)

- « Comment le marché des «ICO» a pris son essor », lesechos.fr, (lire en ligne, consulté le )

- AFP, « Les levées de fonds en monnaie virtuelle au coeur d’un débat existentiel », Libération, (lire en ligne)

- Collectif, « ICO : l'impératif de la transparence », Medium, (lire en ligne)

- Charlie Perreau, « L'ICO, ou comment lever des millions en quelques secondes », Journal du Net, (lire en ligne)

- « Quels risques posés par les ICO (Initial Coin Offering) ? », ICO Mentor, (lire en ligne, consulté le )

- Alexis Orsini, « Après la Chine, la Corée du Sud interdit à son tour les levées de fonds en crypto monnaie - Tech - Numerama », Numerama, (lire en ligne, consulté le )

- (en) « SEC.gov | SEC Issues Investigative Report Concluding DAO Tokens, a Digital Asset, Were Securities », sur www.sec.gov (consulté le )

- William O'Rorke, « Les réactions des autorités de régulation financières », Blockchain Partner, (lire en ligne)

- Portail des cryptomonnaies

- Portail de l’économie

- Portail de la cryptologie

- Portail de la finance

- Portail des entreprises