Groupe d'action financière

Le Groupe d'action financière (GAFI) ou Financial Action Task Force (FATF) est un organisme intergouvernemental de lutte contre le blanchiment d'argent et le financement du terrorisme.

Le GAFI est un organisme distinct de l'OCDE. En effet, tous les États membres de l'OCDE ne sont pas membres du GAFI[1],[2], et réciproquement. Le secrétariat du GAFI est situé au siège de l'OCDE à Paris.

Le GAFI vise à créer des normes non impératives, qui sont en quelque sorte des lignes de conduite que les gouvernements doivent suivre afin de promouvoir la lutte contre le blanchiment de capitaux. Ces normes sont regroupées sous la forme de 40 recommandations.

À la suite des attentats du 11 septembre 2001, le GAFI a émis les 9 recommandations spéciales, complémentaires aux 40 recommandations, qui ont pour but de prévenir et de lutter contre le financement du terrorisme. Le GAFI a mis en place une liste de juridictions à haut risque et non coopératives[3], qui recense les pays qui ne font pas preuve d'assez d'avancées au niveau de la lutte anti-blanchiment et de la lutte contre le financement du terrorisme. Dans sa mise à jour du , elle comprend 20 pays, dont 2 contre lesquels le GAFI appelle à mettre en place des contre-mesures : l'Iran et la Corée du Nord.

Le 21 février 2020, du fait du refus de l'Iran de satisfaire aux normes en matière de financement du terrorisme, « appelle ses membres et toutes juridictions à appliquer des contre-mesures[4] ». Cette décision, qui renforce les sanctions des États-Unis en rendant difficile aux banques de commercer avec l'Iran, rendra aussi probablement impossible la poursuite des tentatives européennes d'utiliser l'INSTEX pour maintenir des échanges commerciaux avec l'Iran[5].

Histoire

Il a été créé par le G7 lors du sommet de l'Arche à Paris en 1989, en réponse à des préoccupations croissantes au niveau international concernant la lutte contre le blanchiment de capitaux. C'est un groupe d'action rassemblant des représentants des États membres du G7, de la Commission européenne et de sept autres pays. Il n'a pas de structure définitive. Jusque-là, aucune organisation internationale n'avait été créée afin de mettre en place une coopération pour lutter contre le blanchiment de capitaux.

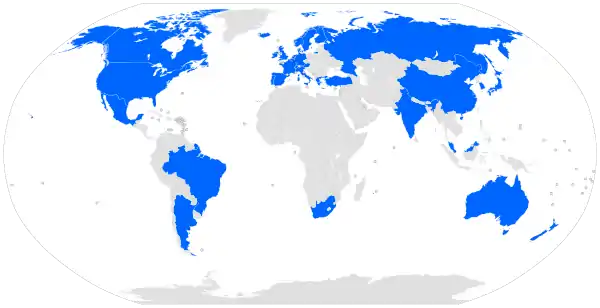

Il est passé de 16 états membres en 1989 à 37 états membres, accompagnés de la Commission Européenne et du Conseil de coopération du Golfe en 2019.

Les recommandations du GAFI

Les premières quarante recommandations ont été formulées en 1990 dans l’optique de lutter contre l’usage abusif des systèmes financiers à des fins de blanchiment de l’argent de la drogue. Les Recommandations ont été révisées une première fois en 1996 afin de tenir compte de l’évolution des tendances et des techniques de blanchiment de capitaux ainsi que pour élargir leur champ audelà du seul blanchiment de l’argent de la drogue. En octobre 2001, le GAFI a étendu son mandat à la lutte contre le financement des actes terroristes et des organisations terroristes et a franchi une étape importante avec l’adoption des huit (qui sont ensuite devenues neuf) recommandations spéciales sur le financement du terrorisme. Les recommandations du GAFI ont été révisées une deuxième fois en 2003 et ces nouvelles recommandations, conjointement avec les recommandations spéciales, ont été approuvées par plus de 180 pays[6].

Les quarante recommandations révisées en 2012 s’appliquent non seulement au blanchiment de capitaux mais aussi au financement du terrorisme, et, combinées avec les huit recommandations spéciales sur le financement du terrorisme, elles créent un cadre de mesures renforcé, étendu et cohérent pour lutter contre le blanchiment de capitaux et le financement du terrorisme[7],[8].

Les 40 recommandations GAFI ont été reconnues par le Fonds Monétaire International et la Banque Mondiale comme les normes internationales en matière de lutte contre le blanchiment de capitaux et le financement du terrorisme. L'ONU engage ses membres à appliquer les normes GAFI (paragraphes 10 et 11 de la résolution 2161 (2014), le Conseil de sécurité).

Les recommandations du GAFI définissent les mesures essentielles que les pays devraient mettre en place pour :

- identifier les risques et développer des politiques et une coordination au niveau national ;

- agir contre le blanchiment de capitaux, le financement du terrorisme et le financement de la prolifération ;

- mettre en œuvre des mesures préventives pour le secteur financier et les autres secteurs désignés ;

- doter les autorités compétentes (par exemple, les autorités chargées des enquêtes, les autorités de poursuite pénale et les autorités de contrôle) des pouvoirs et des responsabilités nécessaires et mettre en place d’autres mesures institutionnelles ;

- renforcer la transparence et la disponibilité des informations sur les bénéficiaires effectifs des personnes morales et des constructions juridiques ;

- faciliter la coopération internationale.

Lutte contre le blanchiment

Les quarante recommandations du GAFI sur le blanchiment d'argent de 1990 sont les principales politiques émises par le GAFI. Elles sont considérées dans le monde entier comme la norme mondiale en matière de lutte contre le blanchiment d'argent et de nombreux pays se sont engagés à les mettre en place. Les recommandations couvrent le système de justice pénale et l'application de la loi, la coopération internationale, et le système financier et sa réglementation.

Les recommandations ont fait l'objet de révisions en 1996 et en 2003, respectivement pour y élargir leurs champs d'applications et leurs cadres en fonction de l'évolution des techniques de blanchiment.

Le GAFI a modifié d’une part son glossaire pour y intégrer une définition des « actifs virtuels » et des prestataires de services d’actifs virtuels, et d’autre part la recommandation numéro 15 liée aux nouvelles technologies, afin de préconiser la régulation LCB-FT de ces prestataires de services et leur enregistrement ou leur agrément par les États membres. Lors de la session plénière du GAFI de février 2019, une feuille de route sur la régulation internationale des cryptoactifs a été adoptée[9].

Certaines ONG souhaitent revoir les conditions dans lesquelles le rique de blanchiment et de financement du terrorisme est évalué par le GAFI pour les activités des ONG[10].

Lutte contre le financement du terrorisme

En réaction aux événements terroristes du 11 septembre 2001, le GAFI a publié huit recommandations spéciales portant sur le financement du terrorisme en octobre 2001. Parmi ces mesures, la "recommandation spéciale VIII" vise spécifiquement à réguler les organisations à but non lucratif et la recommandtion IX vise les "passeurs de fonds cash courrier"[11].

En 2003, ces 9 recommandations spéciales ont été ajustées mises à jour en même temps que celles à propos du blanchiment.

Ces Recommandations spéciales définissent ce qu'il convient d'entendre par "terroriste", "organisation terroriste" et acte terroriste".

Un terroriste "désigne toute personne physique qui : (i) commet ou tente de commettre des actes terroristes par tout moyen, directement ou indirectement, illégalement et délibérément ; (ii) participe en tant que complice à des actes terroristes; (iii) organise des actes terroristes ou donne instruction à d’autres d’en commettre ; (iv) contribue à la commission d’actes terroristes par un groupe de personnes agissant dans un but commun, lorsque cette contribution est intentionnelle et vise à réaliser l’acte terroriste ou qu’elle est apportée en ayant connaissance de l’intention du groupe de commettre un acte terroriste".

un acte terroriste s'entend :

"(i) [d'] un acte qui constitue une infraction dans le cadre et selon la définition figurant dans l’un des traités suivants : Convention pour la répression de la capture illicite d'aéronefs (1970), Convention pour la répression d'actes illicites dirigés contre la sécurité de l'aviation civile (1971), Convention sur la prévention et la répression des infractions contre les personnes jouissant d'une protection internationale, y compris les agents diplomatiques (1973), Convention internationale contre la prise d'otages (1979), Convention sur la protection physique des matières nucléaires (1980), Protocole pour la répression des actes illicites de violence dans les aéroports servant à l'aviation civile internationale, complémentaire à la Convention du 23 septembre 1971 (1988), Convention pour la répression d'actes illicites contre la sécurité de la navigation maritime (1988), Protocole à la Convention du 10 mars 1988 pour la répression d'actes illicites contre la sécurité des plates-formes fixes situées sur le plateau continental (1988), et Convention internationale pour la répression des attentats terroristes à l'explosif (1997) ; ainsi que

(ii) tout autre acte destiné à provoquer le décès ou des blessures corporelles graves à un civil ou toute autre personne ne prenant pas activement part à des hostilités dans une situation de conflit armé, lorsque l’objet de cet acte, par sa nature ou son contexte, est d’intimider une population ou de contraindre un gouvernement ou une organisation internationale à commettre ou s’abstenir de commettre un acte quelconque".

une organisation terroriste "désigne tout groupe de terroriste qui : (i) commet ou tente de commettre des actes terroristes par tout moyen, direct ou indirect, illégalement et délibérément ; (ii) participe en tant que complice à des actes terroristes; (iii) organise des actes terroristes ou donne instruction à d’autres d’en commettre ; (iv) contribue à la commission d’actes terroristes par un groupe de personnes agissant dans un but commun lorsque cette contribution est délibérée et vise à favoriser l’acte terroriste ou qu’elle est apportée en sachant l’intention du groupe de commettre un acte terroriste".

Personnes politiquement exposées

Visées par les recommandations 12 et 22, les personnes politiquement exposées (PPE) sont les personnes chargées d’une fonction publique éminente[12]. Les études entreprises par le GAFI et d’autres organisations internationales ont mis en évidence que les fonctions occupées par les PPE représentent une vulnérabilité car elles peuvent être utilisées abusivement à des fins de corruption, de blanchiment d’argent et, potentiellement, de financement du terrorisme. Le GAFI a formulé une approche établissant des exigences de contrôle et de vigilance spécifiques concernant les PPE, sans interdire à ces dernières l'accès aux services financiers ou bancaires. Les exigences posées dans les recommandations du GAFI s’appliquent aux PPE, aux membres de leur famille et proches associés.

Gel des avoirs

La recommandation 4 du GAFI concerne les mesures de "confiscation et mesures provisoires", encore appelées "gel des avoirs". Selon le GAFI, les États devraient adopter des mesures permettant à leurs autorités compétentes de geler ou saisir et de confisquer, sans préjudice des droits des tiers de bonne foi : (a) les biens blanchis ; (b) le produit de, ou les instruments utilisés pour le, ou destinés à être utilisés en vue du blanchiment de capitaux ou d’infractions sous-jacentes ; (c) les biens qui constituent le produit du, sont utilisés pour le, ou destinés à être utilisés en vue du ou affectés au financement du terrorisme, des actes terroristes ou des organisations terroristes ; et (d) des biens d’une valeur correspondante. Ces mesures doivent permettre la confiscation sans condamnation pénale préalable (confiscation sans condamnation préalable) ou doivent conduire l’auteur présumé de l’infraction à apporter la preuve de l’origine licite des biens présumés passibles de confiscation.

Il existe trois types de mesures de gel des avoirs :

- en France;

- au niveau de l'Union européenn;

- au niveau des Nations unies.

Toutes les personnes assujetties en France à la lutte contre le blanchiment de capitaux et le financement du terrorisme sont tenues de mettre en œuvre sans délai les gels d’avoirs .

La Direction générale du Trésor du Ministère de l'économie et des finances a mis en place un registre unique, actualisé quotidiennement, permettant de consulter l'ensemble de ces trois niveaux de mesures[13]. Afin de faciliter l’identification et la mise en œuvre sans délai des mesures de gels des avoirs en France, la direction générale du Trésor a mis en place en janvier 2020 un « flash info gel des avoirs » permettant de un suivi des mises à jour effectuées sur le registre national de gel des avoirs en mode « push », dès leur publication, afin de permettre leur mise en œuvre sans délai[14].

Le gel des avoirs d'une banque peut donner lieu à des contentieux notamment sur la question de savoir si une mesure conservatoire peut avoir lieu sur des fonds faisant l'objet d'une mesure de gel[15].

Secret bancaire et secret professionnel

Les pays devraient s’assurer que "les lois sur le secret professionnel des institutions financières n’entravent pas la mise en œuvre des recommandations du GAFI", ce qui conduit à lever le secret bancaire vis à vis des autorités agissant dans le cadre du GAFI. Il s'agit d'une mesure différente de celle prise par l'OCDE en matière de secret bancaire visant à lutter contre les fraudes et évasions fiscales à la suite de laquelle environ 70 pays ont éliminé de leur législation le secret bancaire vis-à-vis de leurs autorités fiscales[16].

Actifs numériques et crypto-monnaies

En juin 2014, le GAFI a publié un document sur l’environnement des monnaies virtuelles avec des essais de définitions[17]. En juin 2015, le GAFI a publié des Lignes directrices sur le risque des monnaies virtuelles dans le cadre d'une approche visant à traiter les risques de LBC/FT associés aux produits et services de paiement en monnaie virtuelle[18]. En octobre 2018, le GAFI a adopté deux nouvelles définitions du Glossaire - "actif virtuel" et "fournisseur de services d'actifs virtuels" (VASP) - et a mis à jour la Recommandation 15 (R.15). Le GAFI utilise le terme "actifs virtuels" pour désigner les crypto-actifs et autres actifs numériques. En juin 2019, le GAFI a adopté une note interprétative à la recommandation 15 (INR.15) pour clarifier davantage la manière dont les exigences du GAFI s'appliquent aux actifs virtuels et aux VASP. Ces changements ont été accompagnés d'un nouveau guide pour une approche basée sur le risque pour les actifs virtuels et les VASP. En octobre 2019, le GAFI a mis à jour sa Méthodologie d'évaluation de la conformité technique aux recommandations du GAFI et de l'efficacité des systèmes de LBC/FT afin de refléter les normes révisées[19]. En juillet 2020, le GAFI a publié une étude sur la mise en œuvre par ses membres des recommandations relatives aux actifs virtuels[20].

En septembre 2020, le GAFI a publié un rapport sur les indicateurs à prendre en compte par les intermédiaires financiers permettant de détecter les transactions douteuses ou criminelles[21].

Listes GAFI

Listes grise et noire GAFI

Le GAFI publie trois fois par an deux documents dans lesquels il identifie les pays à haut risque et ceux dits "sous surveillance".

Le document intitulé « Déclaration publique du GAFI » présente les États considérés comme étant à haut risque et/ou non coopératifs en raison des lacunes stratégiques dans leur dispositif de LBC/FT : il s'agit des pays inscrits sur la liste noire. L’autre document intitulé « Améliorer la conformité aux normes de LBC/FT dans le monde : Un processus permanent » est relatif aux pays devant améliorer leur dispositif national de LCB/FT : il s'agit des pays inscrits sur la liste grise. Dans le premier cas, les autres pays sont appelés à prendre des contre-mesures, alors que dans le second cas le GAFI applique une surveillance renforcée. Les États sortent de l'une ou l'autre de ces listes lorsque le GAFI estime qu'ils ont remédié aux défaillances. Les pays peuvent rester plusieurs années sur l'une ou l'autre de ces listes, les raisons n'étant pas uniquement liées à la défaillance de leur système[22].

En 2009, la Tunisie, l’Éthiopie et le Sri Lanka sortent de liste grise. L’Islande, le Zimbabwe et la Mongolie entrent dans cette liste. Les nouveaux pays identifiés comme présentant des défaillances stratégiques en 2020 sont : l’Albanie, la Barbade, la Jamaïque, l’Île Maurice, le Myanmar, le Nicaragua et l’Ouganda. N'est plus identifié comme présentant des défaillances stratégiques : Trinité-et-Tobago.

L’Iran et la Corée figurent sur la liste noire depuis 2009 et 2011 respectivement[23]. S'agissant de l'Iran, le GAFI avait considéré que si avant février 2020, l’Iran n’adoptait pas les conventions de Palerme et de Répression du financement du terrorisme, en ligne avec les standards internationaux, le GAFI demanderait à ses États membres de lever complètement la suspension des contremesures et appellerait à la mise en œuvre de contremesures effectives, en ligne avec la recommandation 19 du GAFI. C'est ce qui fut fait le 21 février 2020 : le GAFI a renforcé ses sanctions contre l'Iran, du fait de son refus de satisfaire aux normes en matière de financement du terrorisme[4]. Cette décision, qui renforce les sanctions des États-Unis en rendant difficile aux banques de commercer avec l'Iran, rendra aussi probablement impossible la poursuite des tentatives européennes d'utiliser l'INSTEX pour maintenir des échanges commerciaux avec l'Iran[5].

Interaction avec la liste lutte blanchiment de l'UE

À côté des listes GAFI, l'Union européenne dispose de sa propre liste de lutte contre le blanchiment[24]. Ces deux listes sont distinctes, dans la mesure où l'Union européenne se garde la possibilité de garder sur sa liste des pays qui ont été retirés par le GAFI. Dans ce cas, la Commission européenne évalue "si le motif de la radiation est également suffisamment complet du point de vue de l'UE"[25]. Un cas particulier existe pour les pays en voie d'adhésion à l'UE : la Commission peut élaborer d'autres mesures d'atténuation dans le cadre des négociations d'adhésion, afin de remédier aux lacunes stratégiques identifiées. Ainsi, ces pays candidats à l'adhésion peuvent prendre des engagements allant au-delà des plans d'action du GAFI. La Commission a précisé que cette option ne s'applique pas aux pays tiers qui ne sont pas en train d'adhérer à l'UE.

S'agissant des pays tiers, et dans des circonstances spécifiques - par exemple, si un pays tiers présente des lacunes stratégiques dans son régime de lutte contre le blanchiment de capitaux et le financement du terrorisme qui constituent une menace importante pour l'UE ou si certaines exigences liées à la transparence de la propriété effective sont remises en question - certaines exigences de l'UE peuvent "compléter" le plan d'action du GAFI existant.

Si un pays tiers présente un risque et n'est pas encore soumis à la procédure du GAFI, la Commission ou les États membres doivent le signaler au GAFI avant d'envisager d'ajouter ce pays à la liste autonome de l'UE.

Selon la Commission européenne, l'objectif de la liste européenne "est de protéger le système financier de l'UE en prévenant plus efficacement le blanchiment de capitaux et le financement du terrorisme"[24]. Si un pays est inscrit sur la liste de l'UE, les banques et autres entités relevant du champ d'application des règles de l'UE en matière de lutte contre le blanchiment de capitaux sont tenues d'appliquer des contrôles renforcés («vigilance») pour les opérations financières concernant les clients et les établissements financiers provenant de ces pays tiers à haut risque, afin de mieux détecter les flux de capitaux suspects. Sur la base de cette nouvelle méthode européenne, qui prend en compte les critères plus stricts fixés dans la 5e directive anti-blanchiment en vigueur depuis juillet 2018, la liste a été établie à la suite d'une analyse approfondie.

Contrairement à la liste des juridictions fiscales non coopératives de l'UE, la directive anti-blanchiment ne prévoit qu'une seule liste de "pays tiers à haut risque", fondée sur l'identification des lacunes stratégiques du régime de lutte contre le blanchiment de capitaux et le financement du terrorisme dans un pays donné. Elle ne prévoit pas de "liste noire" ou de "liste grise".

Dans la publication de sa liste de mai 2020, la Commission a pris en compte les dernières listes publiées par le GAFI. La Commission a inscrit 12 nouveaux pays sur la liste de l'UE. Sur la base des "documents de conformité" du GAFI, la Commission considère que les Bahamas, la Barbade, le Botswana, le Cambodge, le Ghana, la Jamaïque, Maurice, la Mongolie, le Myanmar, le Nicaragua, le Panama et le Zimbabwe remplissent les critères énoncés à l'article 9, paragraphe 2, de la directive (UE) 2015/849. Ces pays ont exprimé un engagement politique de haut niveau pour mettre en œuvre un plan d'action convenu avec le GAFI afin de remédier à leurs déficiences stratégiques. Compte tenu de la crise du coronavirus, la date d'application du règlement d'aujourd'hui qui énumère les pays tiers ne s'applique qu'à partir du 1er octobre 2020.

À l'opposé, la Commission a retiré 6 pays de la liste de l'UE : la Bosnie-Herzégovine, la Guyane, la République démocratique populaire lao, l'Éthiopie, le Sri Lanka et la Tunisie.

Des critiques contestent l'existence de cette liste de l'UE et sa méthodologie. Ainsi, selon le journal Politique Matin, certains pays mentionnés dans cette liste ne devraient pas l'être : "le Ghana, le Botswana ou l'île Maurice sont par ailleurs régulièrement cités parmi les bons élèves africains et se font remarquer par leurs efforts soutenus en matière de bonne gouvernance, ce qui interroge sur le choix de l'UE de les intégrer dans sa liste noire"[26].

Interaction avec la liste EU des pays non coopératifs

La liste des juridictions fiscales non coopératives de l'UE et les listes européennes de lutte contre le blanchiment d'argent peuvent se chevaucher pour certains des pays qui y figurent, mais elles ont des objectifs, des critères, des processus d'établissement et des conséquences différents. La liste fiscale de l'UE est un processus dirigé par le Conseil, tandis que la liste anti-blanchiment de l'UE est établie par la Commission sur la base des règles de l'UE en matière de lutte contre le blanchiment d'argent. La liste des pays tiers à haut risque vise à traiter les risques pour le système financier de l'UE causés par les pays tiers dont les régimes de lutte contre le blanchiment d'argent et le financement du terrorisme présentent des lacunes. La liste de lutte contre le blanchiment d'argent est établie par la Commission. D'autre part, la liste de l'UE des juridictions fiscales non coopératives traite des risques externes pour les assiettes fiscales des États membres, posés par les pays tiers qui ne se conforment pas aux normes internationales de bonne gouvernance fiscale. Elle est gérée directement par les États membres, par l'intermédiaire du groupe "Code de conduite", avec le soutien de la Commission[27].

Processus d'évaluation mutuelle

Le GAFI a mis en place un système d'évaluation entre ses membres[28]. Le champ d’application des évaluations s’articule autour des deux volets interdépendants que sont la conformité technique et l’efficacité. Le volet conformité technique évalue si les lois, réglementations ou autres mesures requises sont en vigueur et appliquées, et si le cadre institutionnel de la LBC/FT est en place. Le volet efficacité évalue si les systèmes de LBC/FT fonctionnent, et dans quelle mesure le pays atteint un certain nombre de résultats prédéfinis.

Le GAFI en est à son quatrième cycle d’évaluations mutuelles[29]. En 2020 sont évalués la France et les Émirats arabes unis, le Liban en 2021, l’Algérie et l’Afghanistan en 2022.

L’évaluation est réalisée par une équipe d'un peu moins de dix personnes, comprenant au minimum deux membres du Secrétariat du GAFI, plus des experts mis à disposition par les pays membres, choisis en fonction de leur expertise dans le domaine juridique, financier ou opérationnel. L’équipe mise sur pied par le Secrétariat du GAFI recueille et analyse les réponses écrites du pays évalué à un questionnaire retraçant l’ensemble des 40 + 9 Recommandations. Le processus dure environ quatorze mois[30].

À l'issue de l'évaluation, des notes sont attribuées :

- conforme ;

- largement conforme ;

- partiellement conforme ;

- non conforme

Le processus d'évaluation s’attache à l'impact concret des mesures nationales sur la lutte contre le blanchiment d’argent et le financement du terrorisme. Le projet de rapport est mis à la disposition d'environ 200 pays, dont tous les membres du GAFI, mais aussi le FMI, l'ONU, la Banque Mondiale. Le projet de rapport est ensuite examiné lors d'une réunion plénière du GAFI. Une fois le rapport adopté et la note finale adoptée, et afin d'assurer un suivi du rapport, le GAFI a créé une « procédure de suivi » des évaluations, obligatoire pour tous les pays évalués. Chaque pays évalué doit indiquer au GAFI les progrès réalisés après l’évaluation, dans les deux ans après l’adoption du rapport. Les pays qui ont des déficiences importantes avec une ou plusieurs des six recommandations clés (les recommandations 1, 5, 10, 13 et les recommandations spéciales 2 et 4,), doivent y remédier dans les deux ans; en l'absence de remédiation, ces pays sont soumis à une procédure de « suivi renforcé », allant de la simple lettre du Président du GAFI aux autorités politiques de l’État concerné à l’exclusion de l’organisation, en passant par une visite sur place d’une délégation du GAFI à haut niveau, l’émission d’un communiqué de presse condamnant l’État concerné et la suspension temporaire de l’organisation[31].

Le GAFI publie un tableau consolidé de la conformité ou non conformité pour chacune des 40 recommandations pour 205 États[32].

Après une première évaluation en 2010[33], la France fait l'objet d'une nouvelle évaluation en 2020[34].

Dans la cadre de la pandémie liée au covid19, le GAFI a publié un document en mai 2020 précisant les enjeux, les bonnes pratiques et les réponses politiques aux nouvelles menaces et vulnérabilités liées au blanchiment de capitaux et au financement du terrorisme résultant de cette crise[35].

Le Center for Global Development, une ONG, a réalisé une étude permettant d'analyser l'efficacité de ces évaluations mutuelles de manière à vérifier si celles-ci ont aidé ou entravé les efforts nationaux visant à promouvoir l'inclusion financière. L'ONG a ainsi examiné 33 évaluations mutuelles des pays en développement entre 2015 et 2018. Les résultats suggèrent que les équipes d'évaluation ont mené les évaluations mutuelles de manière à soutenir les efforts de promotion de l'inclusion financière et l'utilisation flexible de mesures simplifiées. Il existe toutefois une incohérence dans la manière dont les évaluateurs traitent les risques émanant de l'exclusion financière, ce qui suggère la nécessité d'une approche plus systématique pour évaluer ces risques[36].

Budget

Le GAFI est financé par ses membres. Le budget de fonctionnement du GAFI tourne autour d'environ 6 M€. Les contributions annuelles ne sont pas publiques; elles sont indexées sur la clé de répartition des contributions au budget de l’OCDE. Selon un rapport d'information de l'Assemblée nationale[37], la France, avec une contribution annuelle de 290 000 euros (2019) et une contribution volontaire d’1 million d’euros depuis 2018, conformément à l’engagement pris par le président de la République à l’occasion de la conférence No money for terror, est l’un des principaux contributeurs du GAFI.

Membres du GAFI

Les 39 membres du GAFI

Afrique du Sud

Afrique du Sud Allemagne

Allemagne Argentine

Argentine Australie

Australie Autriche

Autriche.svg.png.webp) Belgique

Belgique Brésil

Brésil Canada

Canada Chine

Chine Commission européenne[38]

Commission européenne[38] Corée du Sud

Corée du Sud Danemark

Danemark Espagne

Espagne États-Unis

États-Unis Finlande

Finlande France

France Grèce

Grèce Hong Kong, (Chine)

Hong Kong, (Chine) Inde

Inde Irlande

Irlande Islande

Islande Israël

Israël Italie

Italie Japon

Japon Luxembourg

Luxembourg Malaisie

Malaisie Mexique

Mexique Norvège

Norvège Nouvelle-Zélande

Nouvelle-Zélande Pays-Bas

Pays-Bas Portugal

Portugal Royaume-Uni

Royaume-Uni Russie

Russie Singapour

Singapour Suède

Suède Suisse

Suisse Turquie

Turquie- Conseil de coopération du Golfe

États

Organisations

- Association internationale des services de contrôle des Assurances (AICA)

- Banque africaine de développement

- Banque asiatique de développement

- Banque centrale européenne (BCE)

- Banque européenne pour la reconstruction et le développement

- Banque interaméricaine de développement

- Banque mondiale

- Camden Assets Recovery Interagency Network (CARIN)

- Comité de Bâle sur le contrôle bancaire

- Comité du contre-terrorisme du Conseil de Sécurité

- Comité de Liaison Anti-Blanchiment de la Zone Franc (CLAB)

- Eurojust

- Europol

- Fonds monétaire international (FMI)

- Groupe Egmont des cellules de renseignements financiers

- Groupe de superviseurs de centres financiers internationaux (GSCFI)

- Interpol

- Organisation pour la coopération et le développement économiques (OCDE)

- Organisation des États américains

- Organisation internationale des commissions de valeurs (OICV)

- Organisation mondiale des douanes (OMD)

- Organisation des Nations Unies

- Organisation pour la Sécurité et la Coopération en Europe

Liste des juridictions à hauts risques et sous surveillance

Notes et références

- pays de l'OCDE non membres du GAFI : Pologne, République tchèque, Slovaquie, Hongrie, Slovénie, Chili, Israël, Estonie, Lettonie.

- pays hors OCDE membres du GAFI : Afrique du Sud, Argentine, Brésil, Chine, Inde, Russie, Hong Kong (Chine), Malaisie, Singapour.

- « Juridictions à haut risque soumises à un appel à l'action », sur fatf-gafi.org, (consulté le ).

- (en) « Iran blacklisted by international financial watchdog », sur debka.com, (consulté le ).

- GAFI, « Recommendations GAFI », sur fatf-gafi.org, février 2012, mise à jour octobre 2016

- GAFI, « Les quarante Recommandations du GAFI », sur fatf-gafi.org,

- GAFI, « Les Recommandations GAFI », sur fatf-gafi.org,

- GAFI, « Monnaies virtuelles: Définitions clés et risques potentiels en matière de LBC/FT », sur fatf-gafi.org,

- (en) Global NPO Coalition on FATF, « C 20 Policy Pack », sur fatfplatform.org,

- GAFI, « Recommandations Spéciales », sur fatf-gafi.org,

- (en) GAFI, « FATF Guidance : politically exposed persons », sur fatf-gafi.org,

- Trésor, Ministère de l'économie, « Consulter le registre des gels : tout savoir sur les personnes et entités sanctionnées », sur tresor.economie.gouv.fr

- trésor, Ministère de l'économie, « Gels des avoirs : la DG Trésor lance un flash info, abonnez-vous pour le recevoir ! », sur tresor.economie.gouv.fr,

- Cour de Cassation, « Conséquences d’une mesure de gel des avoirs sur le paiement des dettes de la société en faisant l’objet », sur courdecassation.fr,

- OCDE, « Transparence et échange de renseignements à des fins fiscales », sur oecd.org,

- (en) GAFI, « Monnaies virtuelles: Définitions clés et risques potentiels en matière de LBC/FT », sur fatf-gafi.org,

- (en) GAFI, « Guidance for a Risk-Based Approach to Virtual Currencies », sur fatf-gafi.org,

- (en) GAFI, « Methodology for assessing technical compliance with the FATF REcommendations and the effectiveness of AML/CFT systems. », sur fatf-gafi.org,

- (en) GAFI, « 12-Month review of the revised FATF standards on virtual assets and virtual asset service providers », sur fatf-gafi.org,

- (en) GAFI / FATF, « Virtual Assets Red Flag Indicators of Money Laundering and Terrorist Financing », sur fatf-gafi.org,

- Marie Djedri, « Le fonctionnement des listes grise et noire », sur olab-amlo.org,

- GAFI, « Juridictions à hauts risques et juridictions sous surveillance », sur fatf-gafi.org

- Commission européenne, « La Commission européenne adopte une nouvelle liste de pays tiers dont les dispositifs de lutte contre le blanchiment de capitaux et le financement du terrorisme sont insuffisants », sur ec.europa.eu,

- (en) Commission européenne, « Questions and Answers – Commission steps up fight against money laundering and terrorist financing », sur ec.europa.eu,

- Politique Matin, « Blanchiment d'argent : la liste douteuse de l'Union européenne », sur politiquematin.fr,

- (en) Commission Européenne, « Questions and Answers – Commission steps up fight against money laundering and terrorist financing », sur ec.europa.eu,

- « Procédures et Processus d’Évaluations Mutuelles et de suivi consolidés : « Procédures universelles » »,

- GAFI, « Procédures pour le quatrième cycle d'évaluation mutuelle du GAFI », sur fatf-gafi.org,

- David Lewis, « Evaluation du GAFI : l'efficacité, un défi à relever pour les pays », Revue Banque, , p. 17

- Alain Damais, « Premiers enseignements du troisième cycle d'évaluations mutuelles du GAFI », Rapport Moral sur l'argent dans le monde,

- GAFI, « 4th Round Rating », sur fatf-gafi.org

- GAFI, « Rapport d'évaluation : France »,

- Direction Générale du Trésor, « Lutte contre le blanchiment »

- GAFI / FATF, « Blanchiment de capitaux et financement du terrorisme liés au COVID-19 : Risques et réponses politiques »,

- (en) Center for Global Deelopment, « Does the Financial Action Task Force (FATF) Help or Hinder Financial Inclusion? A Study of FATF Mutual Evaluation Reports », sur cgdev.org,

- Assemblée nationale, « Rapport d'information sur la lutte contre le financement du terrorisme international, n° 1833 », sur assemblee-nationale.fr,

- liste de pays membres : pays de l'Union européenne.

- (en) GAFI - FATF, « Public Statement », (consulté le )

Annexes

Article connexe

Liens externes

- Portail de Paris

- Portail du droit