Chaîne de valeur

La chaîne de valeur est l'ensemble des étapes déterminant la capacité d'un domaine d'activité stratégique (DAS), d'une entreprise ou d'une organisation à obtenir un avantage concurrentiel.

Ces étapes correspondent aux services de l'entreprise ou, de manière arbitraire, aux activités complexes imbriquées qui constituent l'organisation.

Concept

Chaîne de valeur et activités de l'entreprise

Déterminer la chaîne de valeur d'une entreprise peut se définir comme le fait d'étudier précisément les activités de l’entreprise afin de mettre en évidence ses fonctions clés, c’est-à-dire celles qui ont un impact réel en termes de coût ou de qualité et qui lui donneront un avantage concurrentiel.

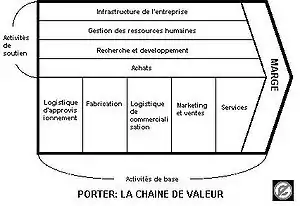

Pour Michael Porter, on peut distinguer parmi les activités impliquées dans la chaîne de valeur :

- Les activités principales : celles qui concourent directement à la création matérielle et à la vente du produit ;

- Les activités de soutien ou support : elles viennent en appui de l’activité principale et forment l’infrastructure de la firme.

Concernant sa chaîne de valeur, l'entreprise doit :

- Faire un diagnostic de l’avantage concurrentiel en identifiant la chaîne de valeur permettant d’être compétitif dans le secteur ;

- Cerner les atouts que la firme possède sur chaque activité et déterminer celles qui permettent de créer le plus de valeur pour le client. Cela doit également permettre d’affecter à chaque activité des coûts spécifiques ;

- Tenir compte du fait que la performance globale dépend de la performance de chaque activité, mais aussi de la performance des liaisons qui existent entre les activités.

La détermination de la chaîne de valeur fait office d'outil d’optimisation et d’analyse valeur/coût. C’est une méthode ouverte et qualitative laissant une grande place à l’interprétation, mais qui est lourde, longue à mettre en place et peu précise. Elle doit être cohérente avec les choix de structure, d’organisation, ou d’animation des hommes (conflits).

Stratégie de valeur de l'entreprise

La valeur est la somme que les clients sont prêts à payer pour obtenir le produit ou service. Elle résulte de différentes activités réalisées à la suite par les fournisseurs, la firme et les circuits de distribution.

La chaîne de valeur doit permettre à une entreprise de construire son avantage concurrentiel (« i.e. un ensemble de caractéristiques ou d’attributs (pour un produit ou une marque) offrant une supériorité sur ses concurrents immédiats. Cette supériorité est une supériorité relative établie par référence aux concurrents les mieux placés sur le segment. »).

Chaque entreprise cherchera à obtenir dans la filière la position qui correspond aux activités lui permettant de maximiser sa valeur contributive, et en parallèle à s'organiser pour maximiser la chaîne de valeur interne de ses activités (voir fonctionnement et organisation de l'entreprise).

Types principaux de stratégie de valeur :

- Une offre à des coûts inférieurs aux concurrents

- Ou une offre possédant des caractéristiques uniques que les clients sont prêts à payer plus cher.

- Une offre s'adressant à un segment de marché spécifique très réduit dans le but de ne pas attirer la concurrence

Enjeux

La chaîne de valeur permet de prendre conscience de l'importance de la coordination dans une organisation, car chaque maillon de l'entreprise apporte une valeur à optimiser.

De manière générale, plus qu’une désindustrialisation, les pays occidentaux vivent actuellement[Quand ?] aussi un renouvellement industriel. Celui-ci est nécessaire au vu de l’évolution des technologies et des conditions de la concurrence internationale. Il se traduit à l’échelle de la planète par une évolution des géographies économiques : rétraction des activités en crise, concentration des lieux de pouvoir (qu’il s’agisse des lieux de décision ou d’innovation) et diffusion des nouvelles activités. Mais la diffusion est uniquement basée sur la desserte de marchés locaux alors que les segments à maîtriser, l’innovation et les circuits de distribution, sont eux concentrés… Si une région économique les laisse partir, le pouvoir d’achat associé à ces activités finira par s’effriter et l’effet de taille de marché disparaîtra à terme : les effets cumulatifs propres à l’économie contemporaine peuvent aussi bien être vertueux que vicieux…

Une approche par filières chamboule donc les relations hiérarchiques que l’on est tenté de poser entre Centre et Périphérie. On observe dans l’ensemble des grandes régions économiques une répartition fonctionnelle (cadres vs ouvriers) apparente centre-périphérie, mais où les liens organiques dépassent le cadre régional. Ces liens se pensent au niveau des entreprises (groupes) multinationaux et un établissement de fabrication localisé en périphérie ne dépend pas nécessairement du centre géographiquement le plus proche. Des spécialisations locales peuvent naître d’un district local ou de l’implantation d’un grand groupe extérieur à la région économique considérée… Cela a deux conséquences :

- Un grand groupe est souvent la condition sine qua non du développement et du renouvellement des savoirs locaux, car cela leur fournit une assise et une ouverture au monde dont les districts locaux sont incapables seuls.

- Des activités peuvent alors être présentes en périphérie sans l’être au centre. Le centre, lui, dispose généralement de possibilités de financement, de réseaux d’affaires ou de capacités de recherche de plus grande ampleur. Il s’agit donc de construire des réseaux d’échange régionaux émancipés de la relation hiérarchique ‘grande’ région – ‘petite’ région, et de repérer les possibilités d’interaction et d’intégration des activités.

Ces deux points peuvent permettre de doter des territoires des moyens pour capter ou générer de l’activité économique : l’aménagement du territoire, qui passe de plus en plus par l’emploi, demande donc d’intégrer les logiques de l’entreprise dans la réflexion. Mais cette orientation doit être prise en conservant à l’esprit que l’objectif reste le territoire et les Hommes : il s’agit donc de ne pas confondre les fins et les moyens du développement économique local.

Caractéristiques d'une chaîne de valeur

Dans la littérature économique une chaîne de valeur, ou une filière, peut être définie comme un ensemble de produits (biens ou services) et de producteurs concourant à la desserte d’un marché. Ceux-ci sont organisés à l’échelle mondiale sous l’égide d’entreprises meneuses qui gouvernent l’ensemble de la chaîne : elles spécifient directement ou indirectement ce qui doit être produit, où et par qui. Ces entreprises arbitrent constamment entre l’internalisation et l’externalisation de la production et entre l’intégration et la désintégration spatiales (regroupement au même endroit de certains types de production ou au contraire leur éclatement). De nombreuses configurations peuvent ainsi apparaître, avec lesquelles les acteurs territorialisés doivent compter.

Gereffi, Humphrey et Sturgeon s'appuient sur trois courants de littérature, soit l’économie des coûts des transactions, les réseaux de production et les capacités technologiques et d’apprentissage au niveau de l'entreprise, pour identifier trois variables qui jouent un rôle important dans la gouvernance et le changement des chaînes de valeur mondiales : la complexité des transactions, la capacité à codifier les transactions et les capacités de l'approvisionnement de base. La théorie identifie cinq types fondamentaux de gouvernance de la chaîne de valeur, soit : la hiérarchie, la captivité, le relationnel, le modulaire et le marché, qui vont de la coordination explicite à l’asymétrie de puissance[1].

Porter précise que la chaine de valeur est le prisme principal à regarder afin de conserver son avantage concurrentiel : il ne s’agit pas pour la direction d’une entreprise de déterminer quel type fondamental de gouvernance s’applique selon l’industrie dans laquelle elle est active pour assurer le succès de celle-ci; chaque firme est libre de choisir son type de gouvernance et c’est ce choix qui représente la stratégie de la firme, l’emmenant à certains moments à se différencier de la compétition et du même coup participer à l’évolution de l’industrie[2].

Dans l'analyse des chaines de valeurs globales, l'accent est souvent mis sur les activités de développement, de production et de commercialisation qui sont les activités les plus concernées par l'internationalisation[3].En examinant l'évolution des stratégies de localisation et de propriété des entreprises multinationales, on constate que les processus décisionnels de plus en plus sophistiqués des dirigeants d'entreprises multinationales permettent une découpent plus finement les activités des entreprises et, en trouvant des emplacements optimaux pour chaque activité étroitement définie, ils approfondissent la division internationale du travail[3].

Les investissements faits par les entreprises étrangères sont significativement influencés par leurs motivations et leurs capacités, ce qui suggère que les effets du choix de localisation pourraient être mieux définis comme des interactions que comme des effets directs[4]. Angué, Mayrhofer et Moalla abondent dans ce sens en exposant leurs résultats d'étude sur la gestion de la chaine de valeur globale à travers des rapprochements d'entreprises. Les rapprochements d'entreprises ont pour but de réaliser l'expansion internationale des entreprises et ainsi rencontrer les objectifs fixés. Or, les modes de rapprochement varient suivant les espaces géographiques visés[5]. En effet, les entreprises provenant de pays développés mettent en place des rapprochements de type partenariat avec des entreprises de pays en développent, principalement pour l'utilisation de ressources de type main d'œuvre ou naturelles. Aussi, l'instabilité de l'environnement politique et économique des pays en développement n'encouragent pas les entreprises des pays développés à établir des rapprochements de type fusion-acquisition, ou encore coentreprise (joint-venture). Le mode de rapprochement privilégié sera plus du type coopératif. Il en est autrement pour les accords entre entreprises toutes deux de pays développés. La forme de rapprochement fusion-acquisition est plus populaire, et les liens s'établissent davantage en amont de la production. Quant aux rapprochement des entreprises issues de pays développés avec des entreprises de pays émergents, c'est en aval que les liens sont plus souvent créés, sous forme de joint venture[5].

Du point de vue financier, la chaine de valeur devient un outil de détermination pour les gestionnaires quant à la création de valeur de l’entreprise ; le rôle principal d’une entreprise étant de créer de la valeur, la chaine de valeur permet de segmenter les différentes activités et de confirmer ou infirmer où la valeur est créée. Cette information doit ensuite être utilisée par le gestionnaire pour déterminer s’il désire maximiser la valeur de l’entreprise ou bien la valeur de l’action[6].

Au niveau mondial, la fragmentation du processus de production est de plus en plus importante. Krugman [1995] considère, à travers l’expression “Slicing the value chain”, que la décomposition internationale de la chaîne de valeur est l’un des quatre faits stylisés les plus importants du commerce mondial actuel. Même si le phénomène ne peut être réduit seulement à l’activité des firmes multinationales, ces dernières semblent en être l’un des acteurs principaux.

L'accent mis sur la capacité d'un territoire à attirer des investisseurs étrangers est de plus en plus important (renseigner : poids des Investissements Directs Étrangers). En France, l'Agence française pour les investissements internationaux (AFII) est chargée d'attirer les investissements internationaux, notamment en coordonnant les acteurs nationaux, régionaux et locaux. Paradoxalement, aucun développement n'est véritablement exogène : les investisseurs alimentent généralement des concentrations sectorielles préexistantes. L'enjeu pour les territoires est alors de parvenir à un certain seuil de développement qui les rende compétitifs sur leur segment (secteur d'activité et fonction au sein de ce secteur), attractifs et susceptible d'engendrer des dynamiques de croissance cumulative.

Différents segments d’une filière

Dans l’ensemble des activités entrant dans la chaîne qui permet de vendre un produit à un consommateur, quatre étapes peuvent être distinguées.

- La première correspond à la définition du produit (A), qu’il s’agisse d’un bien ou d’un service. Innovation et recherche sont les éléments clefs de cette première étape qui contient une grande part de la valeur ajoutée au produit fini.

- La seconde étape est la fabrication du bien (B). La partie standardisée de cette étape est le plus souvent délocalisée et comporte peu de valeur ajoutée. La partie plus élaborée est la seule qui reste parfois dans les pays développés.

- Elle est de plus en plus intégrée à la phase de distribution (C) : les gigantesques entrepôts logistiques qui s’étendent aux marges des grandes régions urbaines (les principaux centres de consommation mondiaux) comportent à la fois une activité logistique et des ateliers permettant une finition et une adaptation des produits en temps réel.

- Ces produits sont enfin mis sur le marché en répondant à des stratégies (D) définies dans les sièges des entreprises : image de marque, structure économique et financière de l’entreprise, protection juridique… un grand ensemble d’activités sont concernées par cette dernière étape. Elle véhicule une valeur ajoutée aussi forte que la première étape dans la mesure où c’est elle qui permet que le bien ou le service soit produit et vendu.

Notons cependant que de manière générale, ces étapes ne se déclinent pas de manière processuelle et cloisonée. En effet, dans la réalité il existe un mouvement de va-et-vient entre ces différentes étapes. Par exemple, l'étape de conception (A) réquiert l'implication parfois du marketing (D) qui doit s'assurer dès le départ que le produit sera accepté par le marché.

D’après Michael Porter, la chaîne de la valeur permet d’analyser les différentes activités d’une entreprise. Elle permet de voir comment chaque activité contribue à l’obtention d’un avantage compétitif. Elle permet également d’évaluer les coûts qu’occasionnent les différentes activités.

Neuf pôles peuvent être identifiés : cinq activités de base et quatre activités de soutien. Les activités de soutien peuvent affecter une ou plusieurs activités de base :

- Les activités de base

- Logistique d’approvisionnement (réception, stock et distribution des matières premières).

- Fabrication (transforme la matière première en produits finis).

- Logistique de commercialisation (collecte, stock et distribue le produit fini au client).

- Le marketing et la vente (permettent au consommateur de connaître et d’acheter le produit fini).

- Les services (regroupent tout ce qui permet d’augmenter et de maintenir la valeur du produit (installation, réparation…)).

- Les activités de soutien

- Infrastructure de l’entreprise (regroupe tous les services nécessaires à une entreprise (administration, finances, contrôle de la qualité, planification…)).

- Gestion des ressources humaines (se retrouve dans toutes les activités de base).

- Recherche et le développement (utiles pour toutes les activités car toutes les activités nécessitent des technologies (savoir-faire, innovation…)).

- Les achats (permettent aux activités de base d’acquérir les diverses ressources dont elles ont besoin).

Il peut être utile, pour avoir une vision plus précise, de diviser encore les activités (exemple : les services comprennent les activités d’installation, de réparation, de garantie…).

Les liens existants entre toutes ces activités sont importants et permettent des synergies.

La coordination entre les activités est primordiale car si l’une progresse sans les autres, cela peut déstabiliser l’ensemble et ainsi créer de nouveaux couts.

Le bon management de ces liens permet à l’entreprise d’obtenir un avantage compétitif : un avantage de coûts peut apparaître en ayant une excellente force de vente, en ayant un service de production efficace, en ayant un système de distribution peu cher (…) ; un avantage différenciateur peut apparaître en ayant une bonne équipe de designers, en ayant la capacité de sélectionner des matières premières de bonne qualité (…).

Cette approche ne prend pas en compte l’environnement extérieur mais uniquement l'environnement intérieur.

Poids des groupes multinationaux

L’importance de la dernière étape est liée au fait que l’échelle de référence ne soit plus uniquement locale. Le développement de groupes importants le renforce donc. La baisse très importante des coûts de transport et des coûts de transaction (droits de douane, barrières linguistiques et juridiques) conduit de plus en plus de filières à s’organiser à l’échelle de la planète. Mais cela ne se traduit pas par une explosion des échanges entre PME de tous les continents : les grands groupes occupent une place prépondérante dans l’organisation des flux internationaux et le poids des échanges intra-groupes dans le commerce international ne cesse de croître (lien vers les travaux du SESSI).

Du point de vue spatial, ils choisissent le lieu optimal pour localiser chacun des éléments de la chaîne de valeur. Du point de vue industriel, ils arbitrent entre filiales et sous-traitants pour organiser leur production (c'est donc une forme d'entreprise étendue). Ces filiales ou sous-traitants organisent à leur tour leur production. Les sous-traitants de premier rang peuvent en effet être eux aussi de grands groupes (par exemple les équipementiers de l’automobile) et gérer leurs approvisionnement voire leur production à l’échelle de la planète. Les sous-traitants de second ou troisième rang sont plus fragiles. Ils sont particulièrement exposés aux retournements conjoncturels puisque c’est eux qui doivent ajuster leurs coûts et leurs capacités aux demandes de l’établissement donneur d’ordre.

Les territoires doivent alors se positionner en essayant d’attirer et fidéliser les grands groupes et en essayant de stabiliser la situation économique des sous-traitants locaux.

La répartition spatiale de la production

La standardisation des procédés de fabrication a conduit à une baisse de la valeur ajoutée liée à la seule production des biens industriels. La valeur ajoutée repose beaucoup plus en amont et en aval, c'est-à-dire dans la capacité à créer des produits (biens ou services) et la capacité à créer l’envie de les consommer chez les clients potentiels. Définition et création des produits (A) et marketing et gestion des réseaux de production (D) sont ainsi les deux pôles où se concentre la valeur ajoutée dans les chaînes de valeur.

On le voit bien, dans ces quatre étapes, la fabrication (B) a quasiment disparu des pays occidentaux. La finition-distribution (C) y restera tant que le marché local sera suffisamment attractif, mais en étant en concurrence avec les régions en voie de développement qui essaient de remonter les filières de la fabrication brute vers les produits semi-finis ou finis (comme c’est déjà le cas dans l’électronique). Les deux étapes comptant le plus de valeur ajoutée, (A) et (D) sont donc un enjeu fondamental pour chacune des économies occidentales, considérées aux niveaux nationaux ou régionaux: elles sont la garantie du maintien à moyen terme d’une activité industrielle et de service dans les villes et régions considérées.

Logiques spatiales de l’économie

Concentration des activités et logiques cumulatives

L’importance prise par les grands groupes se traduit dans la structure des marchés : la concurrence y est limitée à quelques acteurs en oligopole. Cela est en partie dû à l’existence de rendements croissants très importants. Il y a évidemment des économies d’échelle dans la production. Mais ces économies passent aussi et surtout par le développement de marques et la possibilité d’optimiser la production des groupes à l’échelle de la planète plutôt qu’à l’échelle d’une région ou d’un pays : connaître les lieux et les acteurs locaux ou gérer des flux à l’échelle de la planète demandent des ressources que toute entreprise ne peut pas s’offrir et qui sont pourtant nécessaires pour atteindre des coûts de production suffisamment bas et des marchés suffisamment larges.

L’existence de rendements croissants, couplée à l’existence d’effets de taille de marché, a d’importantes conséquences sur la localisation des activités économiques. En l’absence d’une mobilité parfaite des hommes et des capitaux, des agglomérations d’activités apparaissent et s’autoalimentent en bénéficiant de la taille des marchés locaux et de leur éventuelle spécialisation.

Spécialisation ou Diversification des espaces

En compétition, les territoires entrent tous dans des stratégies de différenciation. Si l’attraction d’établissements de fabrication (B) semble reposer essentiellement sur des avantages comparatifs, les autres segments sont eux engagés dans des dynamiques plus complexes, souvent cumulatives. La finition-distribution (C) repose grandement sur des effets de taille de marché qui sont à la fois quantitatifs (avoir un nombre de clients et de fournisseurs suffisant à proximité) et qualitatifs (avoir accès à une grande variété de biens et services, y compris spécialisés). Les activités de recherche ou de stratégie reposent elles sur des logiques plus complexes encore, croisant la nécessaire proximité avec les lieux d’innovation ou les réseaux influents, pour bénéficier des externalités d’agglomérations, tout en prenant en compte les conséquences des interactions stratégiques liées à la trop grande proximité entre concurrents…

Si les activités de recherche ou de stratégie semblent conduire à des espaces spécialisés, il n’en est rien dans la mesure où le maintien d’une diversité d’activités est une composante essentielle de l’attractivité des territoires. Si spécialisation il y a, elle est donc surtout fonctionnelle : il n’y a plus de fabrication de produits standardisés dans les pays occidentaux et réciproquement il n’y a peu d’innovations industrielles en dehors des pays développés (et surtout des États-Unis). Mais les stratégies de localisation évoluent très rapidement, aussi vite que les positions relatives des pays sur les différents secteurs et fonctions économiques. Alcatel est ainsi un des premiers groupes mondiaux à avoir installé des centres de recherche en Chine et son pari a fait école.

Depuis les années 1990, on assiste à une décomposition de la production de plus en plus marquée. Le sociologue Pierre Veltz la qualifie avec d'autres de « mondialisation à haute résolution » ou à « grain fin » dans La société hyper-industrielle, ouvrage paru en 2017[7]. Les chaînes de valeur distribuées et « horizontales » sont ainsi une caractéristique forte de certains produits, par exemple dans les technologies. Par exemple, dans le cas iPhone, la recherche, le design et le marketing sont localisées en Californie. Les composants du téléphone proviennent de multiples fournisseurs. L'assemblage est réalisé par deux prestataires en Chine, Foxconn, à Shenzhen et Pegatron, dans la banlieue de Shanghai.

Relations entre les territoires d’une même région économique

Cette différenciation fonctionnelle se lit parfois dans les grandes régions économiques, le cœur de la ville-mondiale étant sur des segments différents de ceux occupés par la périphérie de celle-ci : caricaturalement, le centre héberge les sièges sociaux et la périphérie les activités de finition-distribution voire de fabrication. Cela a souvent conduit à une vision hiérarchisée des rapports économiques au sein de ces régions. Et si la vision hiérarchique et intégrée a été rejetée, elle a alors laissé la place à une structure totalement non hiérarchisée, basée sur l’idée de districts ou de réseaux locaux.

Ce sont là deux visions différentes du développement local.

- La première centrée sur des grands établissements intégrés à des entreprises qui les contrôlent, les établissements contrôlés étant généralement en périphérie et le siège au centre de la région économique. C’est le schéma qu’a suivi la décentralisation des activités industrielles lorsque seules les grandes unités de production sont parties de Paris. Il pêche par sa trop grande rigidité et sa difficulté à s’adapter aux vagues successives d’innovation.

- La seconde est centrée sur la redynamisation de réseaux de PME innovants. L’idée est de bâtir de réseaux entre égaux, basés sur la coopération et le partage d’information et de savoir-faire. Les entreprises n’ont pas ou peu de liens structurels mais participent toutes au développement d’un même territoire sans lien hiérarchique apparent avec un autre territoire. Il pêche par sa trop grande fragilité économique : si les entreprises sont suffisamment flexibles pour permettre l’adaptation de ces systèmes locaux aux évolutions techniques, elles sont trop petites pour les investissements massifs que demandent les sauts technologiques. De plus elles n’ont que rarement les moyens de couvrir les marchés internationaux, une condition de rentabilité primordiale.

Il s’agit donc, pour les territoires, de trouver un moyen d’articuler la fluidité des réseaux locaux à la puissance des grands groupes. La structuration des réseaux de PME sous-traitants locaux des grands groupes doit avoir pour objectif de leur permettre de développer les compétences nécessaires pour remonter leurs filières : un ensemble de sous-traitants conduit au développement ou à l’entretien de compétences spécifiques sur un territoire similaire à celles des Systèmes productifs locaux… Leur développement, en association avec les grands groupes implantés localement doit permettre à ces derniers de bénéficier des innovations locales : l’ancrage local de grands groupes peut être facilité par ce biais.

Ce schéma conduit à une organisation industrielle et spatiale qui n’est ni hiérarchique, ni entièrement non hiérarchique. Il y a un référent local qui coordonne les actions et initiatives des différents membres du réseau. À l’échelle d’une région économique, cela relativise la notion de centre et de périphérie : basée sur la proximité entre des grands groupes et des réseaux de PME, ces systèmes locaux ouverts peuvent tout aussi bien apparaître autour d’un siège social qu’à proximité d’un établissement de fabrication. La remontée des chaînes de valeur à partir de réseaux sous-traitants de grands groupes peut alors éventuellement survenir dans des espaces spécialisés dans les fonctions industrielles et pas uniquement métropolitaines supérieures…

Au sein d’une même région économique les termes de ‘Centre’ et de ‘Périphérie’ masquent donc l’inscription des territoires dans des espaces productifs dont la géographie n’est pas basée sur la seule distance physique. Cette montée en gamme prendra des formes différentes en fonction de la chaîne de valeur considérée.

Filières consommateur et filières producteur

On distingue généralement deux types de chaînes : celles guidées par le consommateur final et la capacité à s’adapter aux conditions de vente et celles guidées par le producteur où la définition du produit est primordiale.

- Les effets de taille de marché qui rendent des secteurs captifs ou presque de certaines concentrations économiques sont dominants dans les chaînes ‘consommateurs’. L’Europe étant un grand centre de consommation, elle attire mécaniquement les activités de type (C). Ceci est particulièrement sensible dans les filières ‘consommateurs’ qu’il s’agisse, par exemple, des activités portuaires, de l’agriculture ou des produits de luxe. Dans ces filières, si les activités d’innovation (A) doivent être développées, ce sont surtout les activités aval (D) qui offrent les perspectives les plus importantes : l’enjeu est de parvenir à anticiper et contrôler les besoins des consommateurs (définition de marques, etc.). L’activité de l’ensemble de la filière, depuis l’innovation jusqu’à la distribution, est ensuite orientée par les besoins définis en aval.

- Dans les filières ‘producteur’, le pouvoir de marché est situé en amont et l’ensemble des activités de la fabrication aux stratégies marketing sont ensuite orientées par les possibilités entrevues en amont. Un nouveau produit peut permettre de bénéficier de rendements de niches et la recherche est donc valorisée…

Bibliographie

- Baldwin R., "Global Supply Chain", CTEI Working Papers, Genève, www.graduateinstitute.ch/ctei* Gereffi G., 1999, “International trade and industrial upgrading in the apparel commodity chain”, Journal of international Economics, 48, 37-70.

- Chaptal de Chanteloup C., 2015, "La chaîne de valeur de l'offre", De Boeck.* Gervais M., 1995, "Stratégies de l'entreprise", Economica, Paris, 457 p.

- Humphrey J., Schmitz H., 2002, “How does insertion in global value chains affect upgrading in industrial clusters?”, Regional Studies, 36-9, 1017-1027.

- Bruno Jetin, Eric Mottet. L’Asie du Sud-Est et les chaînes de valeur . Boulanger, Eric - Arès, Mathieu. Christophe Colomb découvre enfin l’Asie: Intégration économique, chaînes de valeur et recomposition transpacifique, Athéna, 2016, Économie Politique Internationale, 9782924142295. <halshs-01343928>

- Krugman P., 1995, “Growing World Trade: Causes and Consequences”,Brookings Papers on Economic Activity, 1, p. 327–362.

- Meier O., 2015, Diagnostic stratégique, 4e édition, Dunod. Livre et outils sur l'analyse de la valeur (avantages concurrentiels, chaîne de valeur) et les business models.* Porter M., 1982, "Choix stratégiques et concurrence", Economica, Paris, 426 p.

- Porter M., 1988, "L'avantage concurrentiel", InterEditions, Paris, 647 p.

- Porter M., 1990, Competitive Advantage of Nations, Boston, MA, Harvard: Business School Press.

- Stratégor, 1993, "Politique générale de l'entreprise" 3e edition, Dunod, Paris, 551 p.

- Richard Whittington, Patrick Regnér, Duncan Angwin, Gerry Johnson, Kevan Scholes et Frédéric Fréry, Stratégique, Pearson, , 12e éd., 697 p. (ISBN 978-2326002432), pp. 135-142.

- Yeung H.W., 2001, “Organising Regional Production Networks in Southeast Asia : Implications for Production Fragmentation, Trade, and Rules of Origin”, Journal of Economic Geography, 1:3, p. 299-321.

Notes et références

- Gary Gereffi, John Humphrey et Timothy Sturgeon, « The Governance of Global Value Chains », Review of International Political Economy, vol. 12, no 1, , p. 78–104 (lire en ligne, consulté le )

- Porter, Michael E., 1947-, Competitive advantage : creating and sustaining superior performance, Free Press, (ISBN 0-02-925090-0, 9780029250907 et 0684841460, OCLC 11210989, lire en ligne)

- Peter J. Buckley et Pervez N. Ghauri, « Globalisation, Economic Geography and the Strategy of Multinational Enterprises », Journal of International Business Studies, vol. 35, no 2, , p. 81–98 (lire en ligne, consulté le )

- Shige Makino, Chung-Ming Lau et Rhy-Song Yeh, « Asset-Exploitation versus Asset-Seeking: Implications for Location Choice of Foreign Direct Investment from Newly Industrialized Economies », Journal of International Business Studies, vol. 33, no 3, , p. 403–421 (lire en ligne, consulté le )

- (en) Katia Angué, Ulrike Mayrhofer et Emna Moalla, « Gérer la chaîne de valeur globale à travers des rapprochements d’entreprises », Logistique & Management, vol. 25, no 3, , p. 238–249 (ISSN 1250-7970 et 2377-9640, DOI 10.1080/12507970.2017.1330126, lire en ligne, consulté le )

- Damodaran, Aswath., Applied corporate finance, , 656 p. (ISBN 978-1-118-80893-1 et 1118808932, OCLC 880349577, lire en ligne)

- « Table-ronde sur l'impact de la mondialisation sur les territoires », sur assemblee-nationale.fr,

Voir aussi

Articles connexes

- Portail du management